Bạn thuộc nhóm đầu tư nào? Chủ động, Chủ động hay Tự thân vận động

Trong đầu tư, chính bản thân bạn là người ảnh hưởng nhiều nhất đến kết quả đầu tư của mình (You are your own worst enemy). Bạn có thể cân nhắc giữa việc để ‘người lạ’ đầu tư giúp mình hoặc chính bạn phải tự tạo ra một khuôn khổ đầu tư để nâng tỷ lệ thành công lên.

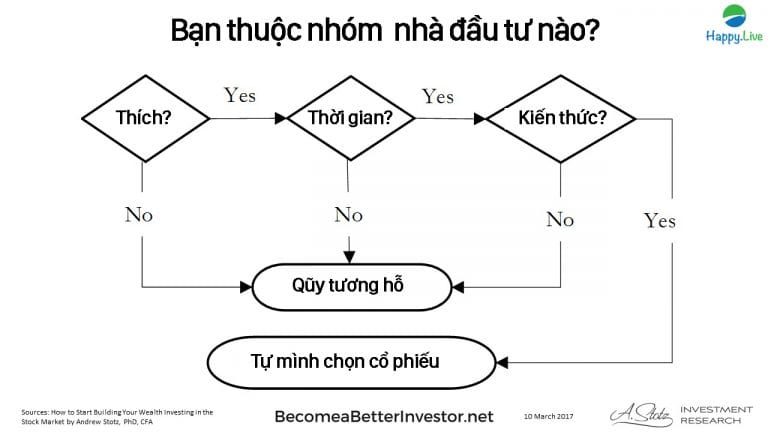

Bạn thuộc loại nhà đầu tư nào ?

Đầu tiên và quan trọng nhất, bạn cần tự hỏi mình thuộc nhóm đầu tư loại nào. Phải công nhận một điều là không có giải pháp nào vừa vẹn cho tất cả, nhưng hy vọng bạn sẽ tìm được ý tưởng hay trọng tâm đầu tư của mình thông qua 3 câu hỏi được nêu trong cuốn How to Start Building Your Wealth Investing in the Stock Market của tác giả Andrew Stotz. Đó là :

-Tôi có thích chọn cổ phiếu không ?

-Tôi có thời gian để chọn không ?

-Tôi có đủ lượng kiến thức để chọn không ?

Nếu câu trả lời là ‘có’ cho cả 3 câu hỏi, thì có lẽ bạn nên chọn ‘tự thân vận động’ và xây dựng danh mục đầu tư cho bản thân. Bạn cũng có thể bỏ đi phương án ‘một mình một ngựa’ và tìm chọn một quản lý quỹ phù hợp, người có thể đem về cho bạn lợi nhuận cao hơn thị trường sau khi trừ đi phí quản lý (tùy vào khả năng của người đó).

Nếu bạn không có nhiều thời gian, niềm yêu thích và/hoặc kiến thức, thì cứ đơn giản nhắm thẳng ‘thụ động’ mà tới, đó là quỹ chỉ số được đa dạng hóa hay ETF, hướng đến lợi nhuận tương đương với thị trường ở mức phí thấp nhất có thể.

Nếu bạn vẫn còn đắn đo giữa việc tự mình đầu tư hay đồng hành cùng quỹ quản lý chủ động, thì đầu tiên hãy xem bạn ảnh hưởng của bạn lên khoản đầu tư to lớn như thế nào.

Chính bạn là người chịu trách nhiệm cho những quyết định đầu tư của mình

Đã có rất nhiều nghiên cứu hàn lâm, sách báo, blog,… nói về thiên lệch hành vi (behavioral biases) và rút tỉa giải pháp thực nghiệm trước việc đưa ra quyết định sai lầm trong đầu tư cùng nhiều khía cạnh khác trong cuộc sống. Nói ngắn gọn thì bạn là người có ảnh hưởng trực tiếp đến các khoản đầu tư của bạn.

Nếu bạn muốn có thêm dẫn chứng cho lập luận này, hãy cùng xem xét một số nhược điểm hành vi phổ biến mà hầu hết chúng ta (nếu không muốn nói là tất cả) thường trải qua.

Bạn cảm thấy nỗi đau thua lỗ nhiều hơn gấp hai đến hai lần rưỡi so với mức lợi nhuận tương đương, thì bạn đang rơi vào hiện tượng ác cảm thua lỗ (loss averse) (Kahneman & Tversky, 1979). Sự ác cảm này có thể là vấn đề khi bạn không dám đầu tư vì sợ mất tiền và, do đó chắc chắn sẽ không thu được gì từ đầu tư. Ác cảm thua lỗ cũng có thể dẫn đến hệ quả nhà đầu tư chấp nhận nhiều rủi ro hơn để tránh thua lỗ chắc chắn, ví dụ: giữ một cổ phiếu đã giảm 50% chỉ để tránh thua lỗ đó.

Có bao giờ bạn bè hay cố vấn tài chính của bạn bảo rằng, ‘tôi đã biết ngay từ đầu’ sau khi một sự kiện xảy ra? Đó gọi là thiên lệch nhận thức muộn (hindsight bias), và nó dẫn bạn đến niềm tin thế giới dễ dự đoán hơn thực tế, và có thể khiến bạn trở nên tự tin lố vào khả năng của mình.

Tự tin thái quá (overconfidence) là vấn đề có thể ảnh hưởng đến đánh giá chất lượng thông tin bạn có và khả năng hành động của bạn dựa trên thông tin đó. Ví dụ, 93% người lái xe ở Mỹ Mỹ và 63% ở Thụy Điển tự đánh giá mình cao hơn người lái xe trung bình (Svensson, 1981).

Tất nhiên, đó quả là những tỷ lệ vô lý; trên một nửa số người lái không thể cao hơn mức trung bình. Trong thế giới đầu tư, các trader tự tin thái quá giữ danh mục đầu tư không đa dạng và hay giao dịch nhiều, dẫn đến kết quả tệ hơn (Odean, 1998 và Barber & Odean, 2009).

Có vẻ tôi quá tự tin khi nói điều này, nhưng tôi cho rằng bạn cũng tự tin trên mức cho phép. Bạn cũng nên thừa nhận điều này nhỉ; hãy khiêm tốn, nghiên cứu và thừa nhận rằng bạn không biết mọi thứ.

Tự mình đầu tư

Nên nhớ rằng các nhà đầu tư chuyên nghiệp cũng trải qua thiên lệch hành vi. Một khuôn khổ đầu tư vững chắc có thể giúp bạn giải quyết vấn đề này; Dưới đây là một số nguyên tắc cơ bản trong khuôn khổ chúng tôi sử dụng thành công tại A. Stotz Investment Research.

Bạn sẽ tìm hiểu cách đánh giá mức hấp dẫn của cổ phiếu, cách giảm rủi ro trong danh mục đầu tư, cách đương đầu với cả cổ phiếu chiến thắng và thua lỗ và cuối cùng là cách ứng phó với hành động theo cảm xúc khi đầu tư.

4 yếu tố mang lại lợi nhuận

Chúng tôi gọi khuôn khổ của mình là “FVMR”, đại diện cho Fundamentals, Valuation, Momentum, và Risk. Đó là bốn yếu tố khác nhau giúp xác định mức độ hấp dẫn của một cổ phiếu.

Fundamentals – Yếu tố cơ bản

Lợi nhuận của một công ty cho thấy nếu nó có vận hành tốt hay không. Chọn công ty có khả năng sinh lời cao hoặc gia tăng. Một số tỷ lệ tài chính cần xem xét ở đây là lợi nhuận trên tài sản (ROA), lợi nhuận trên vốn chủ sở hữu (ROE), vòng quay tổng tài sản (asset turnover ratio) hoặc biên lợi nhuận hoạt động.

Valuation – Định giá

Thị trường nhìn nhận cổ phiếu này thế nào. Tìm kiếm các yếu tố cơ bản tốt ở mức giá thấp và lưu ý sự cân bằng giữa định giá và yếu tố cơ bản. Cổ phiếu với các yếu tố cơ bản cao vẫn có thể hấp dẫn với mức định giá cao hơn. Một số số nhân phổ biến nhằm xác định giá trị là giá trên thu nhập một cổ phiếu (price-to-earnings), giá trên giá trị sổ sách (price-to-book) và giá trên doanh thu (price-to-sales).

Momentum – Xung lực giá

Tránh “bẫy giá trị” bằng cách tìm kiếm xung lực tích cực (positive momentum) ở cả giá (price) và thu nhập (earning). Xung lực trong giá kiểm tra giá cổ phiếu có tăng lên trong một khoảng thời gian nhất định không và xung lực tích cực ở thu nhập kiểm tra thu nhập của công ty có tăng không. Xung lực giá mạnh cho bạn biết thị trường lạc quan về cổ phiếu.

Risk – Rủi ro

Chọn doanh nghiệp rủi ro thấp. Không phải mọi cổ phiếu đều tăng trưởng như dự báo vì vậy hãy cân nhắc nắm giữ một số cổ phiếu mang lại lợi nhuận ổn định và cổ tức mạnh.

Danh mục tập trung

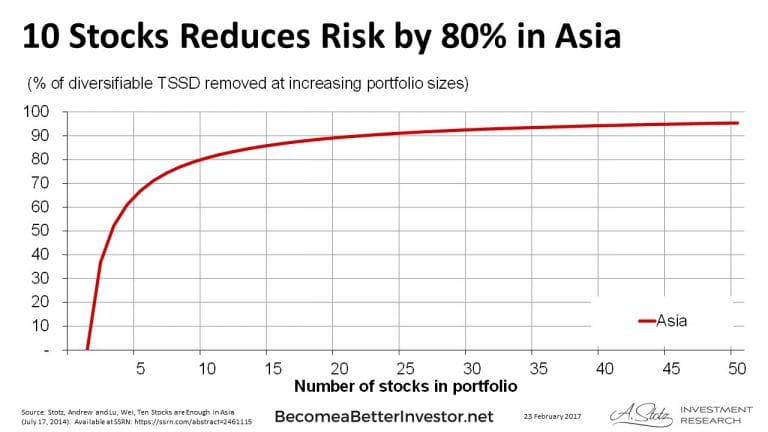

Đa dạng hóa là khái niệm quan trọng trong giảm thiểu rủi ro khi có biến động trong danh mục của bạn bằng cách nắm giữ một lượng lớn cổ phiếu. Quỹ thụ động là ví dụ điển hình vì nắm giữ gần như tất cả các cổ phiếu trên thị trường và về mặt lý thuyết loại bỏ toàn bộ rủi ro cá biệt của doanh nghiệp.

Đa dạng hóa nhằm tránh rủi ro cao không cần thiết. Tuy vậy, đa dạng hóa quá nhiều sẽ làm giảm khả năng lợi nhuận cao hơn thị trường mà đó chính là mục tiêu cho bất kỳ nhà đầu tư tích cực nào (còn nếu bạn muốn tiết kiệm thời gian và công sức; chỉ cần mua một quỹ chỉ số thụ động chi phí thấp).

Trong nghiên cứu 10 cổ phiếu là đủ ở châu Á, Stotz và Lu cho thấy nắm giữ 10 cổ phiếu thay vì 1, bạn sẽ cắt giảm rủi ro cá biệt của doanh nghiệp đến 80%. Danh mục tập trung gồm 10 cổ phiếu không chỉ áp dụng đa dạng hóa để cắt giảm rủi ro mà còn tăng tỷ lệ lợi nhuận.

Quản lý rủi ro bằng xác định hành động tương lai

Bậc thầy đầu tư Warren Buffet nói rằng: “Quy tắc số 1: Không bao giờ mất tiền; Quy tắc # 2: Đừng quên Quy tắc số 1.” Tuy rất khó hay thậm chí không thể ‘không bao giờ mất tiền’, câu nói thông thái này cho chúng ta biết một phần quan trọng của đầu tư là quản lý rủi ro.

Tôi muốn nhấn mạnh thêm tầm quan trọng của quản lý rủi ro là nó còn quan trọng hơn việc tìm kiếm những cổ phiếu tốt nhất. Lý do khá đơn giản; chúng ta biết rằng cổ phiếu và thị trường tuân theo chu kì, nếu bạn có thể giới hạn thua lỗ khi khủng hoảng xảy ra, thì bạn có thể bảo toàn tài sản và tích lũy lợi nhuận khi thị trường quay đầu đi lên.

Dừng lỗ là công cụ quản lý rủi ro đơn giản nhưng mạnh mẽ. Lợi ích của việc dừng lỗ là bạn đã xác định trước hành động trong tương lai. Khi bạn đầu tư vào một cổ phiếu, bạn quyết định nếu giá giảm xuống một mức nhất định, bạn sẽ bán cổ phiếu.

Mức độ dừng lỗ có thể thay đổi theo thị trường và chiến lược đầu tư, nhưng thường là 20%, tức là nếu giá cổ phiếu giảm 20% so với giá mua vào của bạn, bạn sẽ bán số cổ phiếu đang nắm giữ; giúp bảo toàn vốn và bảo vệ trước hành động mang tính cảm xúc của bạn.

Đừng quên chốt lời

Mặt khác, bạn cũng cần chốt lời đối với mã chiến thắng. Không dễ biết được thời điểm bán cổ phiếu chiến thắng chính xác. Một phương pháp là đặt điểm chốt lời, tương tự như điểm dừng lỗ ngược, vì vậy khi giá tăng lên đến một mức nhất định, bạn sẽ bán ra và chốt lợi nhuận.

Dù vậy điều này có thể dẫn đến khả năng lợi nhuận trong tương lai khi bạn bán non. Vì vậy, một cách nữa là thường xuyên cân đối lại danh mục đầu tư của bạn. Giả sử bạn bắt đầu với danh mục mười cổ phiếu có trọng số như nhau, nghĩa là tỷ lệ của từng cổ phiếu trong danh mục của bạn là 10% và nếu giá của một cổ phiếu nào đó đặc biệt tốt thì bạn có thể nâng tỷ lệ của nó thành 15% tổng danh mục của bạn. Khi cân đối lại, bạn sẽ bán một số cho đến khi tỷ lệ về lại 10%, và qua đó, cũng sẽ chốt được một phần lợi nhuận.

Cho dù bạn chọn đầu tư vào quỹ chỉ số thụ động, quỹ quản lý chủ động hay tự mình đầu tư, trước tiên bạn cần phải quyết định đâu là nơi phù hợp với mình. Nếu bạn chọn đầu tư thụ động; bạn nên tập trung vào giảm thiểu phí. Đừng trả cho người quản lý quỹ tích cực nhiều hơn công sức của họ và đừng trả cho cố vấn hay môi giới của bạn quá nhiều. Quan trọng nhất là bạn cần phải lên kế hoạch hoặc khuôn khổ đầu tư cụ thể, và bám vào nó.

Nguồn: Tiến sĩ Andrew Stotz, Valuewalk

Happy Live dịch