Chúng ta không lý trí như chúng ta nghĩ khi đầu tư chứng khoán

Đầu tư chứng khoán thực sự không dễ dàng như những gì nhiều người vẫn nghĩ. Bên cạnh yếu tố may rủi, sự hiểu biết thị trường, những số liệu phân tích hay hoàn toàn lý trí, một nhà đầu tư giỏi thành công không thể thiếu khả năng làm chủ cảm xúc của mình.

Chúng ta không lý trí như chúng ta nghĩ

Con người luôn cho rằng mình là sinh vật lý trí. Nhưng niềm tin này đã bị nhà kinh tế học hành vi Dan Ariely phủ nhận trong cuốn sách tâm lý học nổi tiếng “Phi lý trí”.

Bạn biết rằng tờ báo nọ là lá cải nhưng hôm sau vẫn buôn dưa lê về tin tức scandal của ca sĩ nào đó được đăng trên báo như thể đã có vài phần trăm sự thật. Bạn tuyên bố rằng mình không bao giờ tin quảng cáo nhưng vẫn mua các sản phẩm được quảng cáo hằng ngày trên tivi và mặt báo. Khi một lời đồn đại dù hoang đường đến đâu, cứ nghe đi nghe lại nhiều bạn vẫn sẽ bắt đầu tin rằng đó là thật.

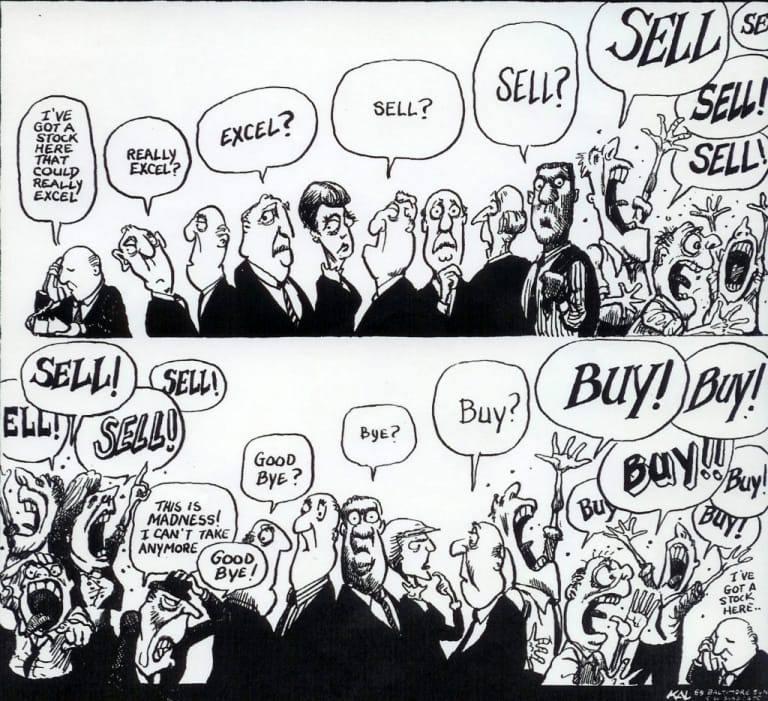

Một trong những lời khuyên rất quen thuộc khi tham gia thị trường chứng khoán mà bạn hẳn được nghe từ những ngày đầu, đó là cần làm chủ cảm xúc, giữ được sự bình tĩnh, không quá nóng vội lo lắng khi có biến động. Nhưng giá cổ phiếu bạn đang nắm giữ số lượng lớn lao dốc không phanh, lãnh đạo công ty có tin tức cực xấu hay ngành hàng của doanh nghiệp gặp bất lợi lớn, liệu bạn có thể không hoảng loạn và tìm cách bán tống bán tháo?

Có một mã chứng khoán đột ngột tăng giá cực nhanh trên thị trường mà người người nhà nhà đều đổ xô đi mua, liệu bạn có thể hoàn toàn không nao núng nghĩ đến việc chạy ngay đi cùng xếp hàng vào dòng người dài dằng dặc đấy? Bạn có chắc chắn rằng mình không bao giờ bị tác động bởi các thông tin nhiễu loạn trên thị trường?

Thị trường không đáng tin như chúng ta nghĩ

Chúng ta rất dễ bị tác động bởi thị trường. Thế nhưng nếu thị trường là một cô gái thì chắc chắn cô gái này là nàng công chúa vô cùng đỏng đảnh, vô cùng thất thường và dễ thay đổi hơn cả thời tiết.

Những tin tức, đợt sóng trên thị trường luôn đến và đi với tốc độ đồng hành cùng giá cổ phiếu lên xuống. Các đợt ồ ạt bán, ồ ạt mua đã không còn là sự kiện gì xa lạ đối với những người sống lâu trong thế giới chứng khoán. Thêm vào đó, sẽ luôn có những “tay to” luôn tìm cách đưa ra thông tin giả hoặc tạo nên xu hướng thị trường để có lợi cho mình. Những bull trap và bear trap vẫn thường xuyên xuất hiện, đánh lừa được nhiều người ngay cả khi họ đã bị lừa hàng chục lần trước đó. Vì tâm lý đám đông vốn là bản năng, bạn luôn sẽ bằng cách nào đó bị tác động bởi xu thế thị trường trong những quyết định giao dịch của mình.

Nhưng các nhà đầu tư thành công nhất thì không như vậy.

Warren Buffett, Benjamin Graham, Peter Lynch,… đều không bao giờ bị tác động bởi những thông tin và xu hướng trên thị trường. Họ là những người theo đuổi phương pháp đầu tư giá trị dài hạn trong nhiều năm, trong khi các thông tin mà những đối thủ của họ trên thị trường quan tâm và tốn thời gian bàn luận lại chỉ kéo dài một vài ngày.

“Ông ấy không nhìn vào các thương vụ đầu tư rực rỡ và cũng chẳng chạy theo xu hướng thị trường. Ông ấy quan tâm đến những thương vụ đầu tư hợp lý.” – đó là điều Buffet nói về Benjamin Graham và ông cũng luôn học tập theo trong suốt sự nghiệp lẫy lừng của mình.

Tất nhiên, lời khuyên này không áp dụng đối với những nhà đầu cơ lướt sóng thị trường, những người chỉ muốn kiếm một khoản lợi trong vài ba tháng ngắn ngủi.

Suy xét thật kỹ, phân tích rõ ràng tình hình cũng như có chính kiến riêng của bản thân là lời khuyên dành cho mọi lĩnh vực trong cuộc sống chứ không chỉ riêng đầu tư chứng khoán. Không có chiến thắng chia đều cho tất cả các nhà đầu tư trong thị trường, bạn cần có chiến lược và niềm tin riêng của mình thay vì sử dụng niềm tin của người khác, vì rất có thể khi đó tiền cũng sẽ thuộc về người khác.

Đầu tư chứng khoán cũng cần giữ cái đầu lạnh, sự bình tĩnh, kiên định như khi chơi một ván bài poker. Và tuyệt đối đừng để những tác động xung quanh ảnh hưởng đến chiến lược nòng cốt bạn theo đuổi trong suốt cuộc chơi. Để chiến thắng một đối thủ bất định như thị trường, nhà đầu tư giỏi cần 3 yếu tố: thứ nhất là kiên định, thứ hai là kiên định và thứ ba là thật kiên định.

Nguồn: Hestia

Có thể bạn quan tâm: sách Người Đàn Ông Đánh Bại Mọi Thị Trường: từ sòng bạc Las Vegas tới phố Wall – Edward Thorp