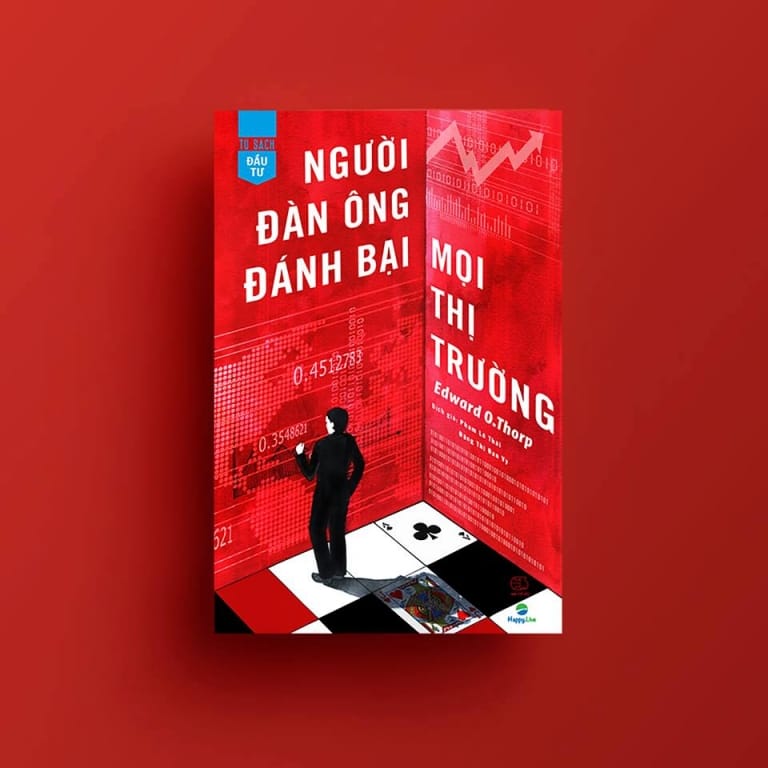

[Review] Cuốn sách đầu tư duy nhất huyền thoại Charlie Munger khuyên đọc – Người đàn ông đánh bại mọi thị trường

Cuốn tự truyện của Ed Thorp, A Man for All Markets – Người đàn ông đánh bại mọi thị trường – là cuốn sách duy nhất Charlie Munger khuyên đọc tại hội nghị Daily Journal Corporation năm 2017.

Charlie Munger chia sẻ: “Hồi tôi tám tuổi, bố bắt quả tang tôi tìm cách gian lận trong trò blackjack. ‘Người gian lận sẽ bị ghi hình lại thôi,’ ông dọa. Nếu tôi muốn giành chiến thắng, ông bảo tôi cần đếm bài. Bố tôi trở nên điềm tĩnh khi ông giải thích phương pháp đếm bài đơn giản với năm quân bài. Nhìn thấy tôi không theo kịp, bố liền đưa một cuốn sách đầy nếp gấp của Edward Thorp, Beat the Dealer, và bảo đây là bí quyết của mình.”

Hai mươi năm sau, cuốn tự truyện của Ed Thorp – Người đàn ông đánh bại mọi thị trường, là cuốn sách duy nhất Charlie Munger khuyên đọc tại hội nghị Daily Journal Corporation năm 2017.

Trên nhiều phương diện, có thể nói Thorp là Charlie thứ hai bởi tầm hiểu biết sâu và rộng, có lẽ đây là đánh giá trân trọng nhất tôi dành cho người khác. Cuốn sách của Thorp mở khóa cho các bài học phức tạp dành cho các nhà đầu tư, nhà tư tưởng và doanh nhân, với nhiều ý tưởng mới mẻ cho tôi thêm góc nhìn khác về chúng.

Nền tảng kiến thức vững và Vòng tròn năng lực

“Chúng ta thường thấy các hệ thống chiến thắng thành công gần như đến nực cười trong việc tối đa hóa hoặc tối thiểu hóa một hoặc vài biến số” – Charlie Munger

“Tôi không phải thiên tài. Tôi thông minh ở những điểm cụ thể – nhưng tôi luôn xoay quanh chúng.”– Tom Watson Sr., Người sáng lập IBM

Một trong những ý tưởng tôi yêu thích từ Charlie là bí quyết chiến thắng các hệ thống nằm ở việc tối đa hóa hoặc tối thiểu hóa một hoặc hai biến số then chốt. Hãy nghĩ về chủ nghĩa tối giản ở Costco, giảm phí ở quỹ Vanguard hoặc tập trung danh mục đầu tư của công thức Kelley: Để thu được kết quả tốt hơn trung bình, bạn cần hành xử khác mức trung bình.

Nhưng một trong những ý tưởng khác của Munger mà tôi ưa thích là các nhà đầu tư nên ở trong vòng tròn năng lực của mình, và chỉ đặt cược lớn khi hiểu biết của họ có tính thuyết phục cao. Như Buffett từng nói, ông thà nhảy qua những hàng rào cao một foot chứ không muốn thở hổn hển để vượt qua hàng rào mười foot.

Cả hai ý tưởng này đều là lời khuyên tuyệt vời, nhưng cuốn sách Người đàn ông đánh bại mọi thị trường của Thorp khiến tôi nhận ra rằng khi bạn kết hợp chúng, sẽ phát sinh ra một sức ép. Trong các lĩnh vực cần kiến thức đặc thù (như đầu tư), biến số bạn muốn tối đa hoá là hiểu biết có thể hành động (actionable understanding). Bạn phải liên tục cải thiện hiểu biết xác suất của mình về các sự kiện sẽ diễn ra trong tương lai như thế nào, đồng thời dè chừng với niềm tin vào khả năng thấu hiểu của bản thân đối với những điều từng học. Bạn buộc phải đẩy và kéo cùng lúc theo hai hướng đối nghịch nhau với cường độ cao.

Khi Edward Thorp bắt đầu nghiên cứu thị trường chứng khoán, ông ngạc nhiên và quyết tâm khám phá lý do “quá nhiều người có hiểu biết ít ỏi.” Ông nhanh chóng nhận ra thị trường chứng khoán đầy rẫy những nhà phân tích thiếu hiểu biết và lười biếng, hệt như trong thế giới cờ bạc. Trong khi người khác không nhìn thấy cơ hội chiến thắng trong trò chơi ngẫu nhiên, Thorp nhìn thấy hệ thống xác suất và lợi nhuận đằng sau bức màn tâm lý và sự thay đổi bất thường. Nếu ông có thể tối đa hóa sự hiểu biết của mình về hệ thống, hẳn ông có thể đánh bại thị trường, cũng như đã từng khi đánh bại Vegas.

Nỗ lực bền bỉ của ông được đền đáp. Bằng cách áp dụng công cụ vật lý, khoa học máy tính và toán học cho tài chính, Thorp thành lập quỹ định lượng đầu tiên trên thế giới và một hệ thống giao dịch đem lại lợi nhuận trong nhiều thập kỷ với vài lần drawdown (mức sụt giảm từ mức vốn đỉnh đến mức vốn đáy trong một khoản thời gian)

Điều không tưởng tôi nhận thấy ở Thorp không chỉ nằm ở tối đa hóa sự hiểu biết của mình và đánh bại thị trường, mà còn tránh được “bẫy” thủ đoạn và ngạo mạn, những thứ thường dòm ngó đến những nhà đầu cơ trội hơn tầm trung bình.

Để làm rõ điều này, hãy so sánh Thorp với các nhà phát minh mô hình Black-Scholes. Thorp, và sau đó là Fischer Black, Myron Scholes và Robert Merton, đã đẩy tầm hiểu biết về thế giới lên cực đại và có thể suy luận ra mô hình lý thuyết giúp định giá chứng khoán phái sinh. Thorp áp dụng khám phá của mình vào quá trình giao dịch và mang lại lợi nhuận trong nhiều năm. Merton và Scholes thì đoạt giải Nobel năm 1997 nhờ khám phá trên, nhưng không thể kiểm soát bản thân hay sử dụng nó một cách an toàn trong vòng tròn năng lực của mình. Quỹ phòng hộ của họ là Long Term Capital Management sụp đổ vào năm 1998 và cậy nhờ một hiệp hội của chính phủ bảo lãnh.

Edward Thorp – Tỷ lệ cược không bắc cầu

Mặc dù Munger cho rằng các hệ thống chiến thắng thường tối đa hóa một hoặc hai biến số, cuốn sách Người đàn ông đánh bại mọi thị trường của Edward Thorp chỉ ra một ngoại lệ quan trọng: trò chơi kéo, búa, bao.

Theo mô tả của Thorp, Warren Buffett giới thiệu ông chủ đề này tại một cuộc gặp tình cờ. Buffett sẽ cho vị khách lựa chọn trong bộ ba xúc xắc. Vị khách nhận yêu cầu chọn xúc xắc “tốt nhất”, và Warren sẽ chọn xúc xắc “tốt nhì”. Cả hai người chơi tung xúc xắc cùng một lúc, và số lớn nhất sẽ thắng. Mánh khóe là không quan trọng vị khách chọn xúc xắc nào, Warren luôn có thể đánh bại họ bằng cách chọn phẩm tốt nhì.

“Điều này làm mọi người bối rối bởi vì họ mong đợi mọi thứ đi theo những gì các nhà toán học gọi là quy tắc bắc cầu: nếu A tốt hơn B, và B tốt hơn C thì A tốt hơn C. Ví dụ, nếu bạn thay thế cụm từ “tốt hơn” bằng bất kỳ cụm từ nào như dài hơn, nặng hơn, lớn hơn, nhiều hơn hoặc to hơn thì quy tắc vẫn đúng. Tuy nhiên, một số quan hệ không tuân theo quy tắc này. Ví dụ: “là người quen của”, và “có thể nhìn được” thì không. Trò chơi thời thơ ấu Kéo, Búa, Bao là một ví dụ đơn giản cho quy tắc không bắc cầu.”

Điều đáng chú ý ở quy tắc không bắc cầu là bẻ tâm trí khỏi suy nghĩ các vấn đề luôn luôn hướng đến tối đa hoá hoặc tối thiểu hóa. Đôi khi, lợi thế không phải lúc nào cũng đến với người chọn trúng lựa chọn có vẻ tốt nhất.

Quỹ đầu tư

Munger, Buffett và Edward Thorp đều công nhận sức mạnh của lãi kép, mang về lợi nhuận khổng lồ và sự nghiệp lâu dài. Điều gì giải thích sự khác biệt trong kết quả tại các tổ chức đầu tư?

Một phần câu trả lời liên quan đến cách thức Thorp và Buffett xây dựng hệ thống dự phòng của mình. Trong mô hình tập đoàn Berkshire, các doanh nghiệp xuất sắc được mua lại, nhưng vẫn chưa hợp nhất hoàn toàn. Điều này đòi hỏi Berkshire đi trước “điều phối” và giảm chi phí thường đi kèm với tích hợp sáp nhập.

Tuy nhiên, quản lý phi tập trung cho Berkshire bức tường lửa chống lại những ảnh hưởng tiêu cực. Khi tai tiếng giáng xuống Wells Fargo, chúng không thể tức tốc lan sang Kraft-Heinz hay thậm chí đến Omaha. Vì không có riêng lẻ trụ cột nào chống đỡ cho thành công của Berkshire, có lẽ thậm chí cả Buffett, công ty trở thành một trong những doanh nghiệp lớn nhất và ổn định nhất trên thế giới.

Thử so với cấu trúc công ty Princeton Newport Partners thời còn hoạt động của Edward Thorp. Thorp phân PNP thành hai văn phòng cách biệt về mặt địa lý nhưng ngang hàng. Văn phòng Bờ Đông đảm nhiệm công việc mà Thorp thấy tẻ nhạt là toàn bộ hoạt động quản lý kinh doanh và thực hiện giao dịch (trading execution). Thorp sung sướng vì thuê ngoài các bộ phận hành chính cho công ty và thiết lập văn phòng riêng của mình ở Bờ Tây, nơi ông đã thiết kế các chiến lược giao dịch dựa trên kiến thức toán.

Thorp tuyên bố cả hai văn phòng đều hành động độc lập, mỗi nơi có quyền kiểm soát hoàn toàn về quyết định thuê nhân sự và văn hoá của mình. Có lẽ Thorp nghĩ rằng điều này bổ sung một lớp bảo vệ cho hoạt động kinh doanh, vì ông vốn đã lên kế hoạch cho tình huống xấu nhất trong hầu hết các khía cạnh kinh doanh của mình. Thorp thậm chí còn yêu cầu Goldman Sachs cho biết điều gì sẽ xảy ra với tài khoản PNP nếu một quả bom hạt nhân nổ ở cảng New York (Goldman trấn an lo ngại của ông bằng hệ thống dự phòng ở Colorado).

Thật không may cho Edward Thorp, hệ thống dự phòng của ông đã bỏ qua sự đồng sở hữu của hai văn phòng riêng biệt, với hai hệ thống giám sát và quản lý riêng biệt. Đó là một sai lầm hệ trọng.

Khi năm nhân viên đứng đầu của văn phòng PNB Bờ Đông bị buộc tội thao túng chứng khoán và những tội phạm cổ áo trắng khác vào cuối thập niên 1980, hệ thống Thorp tạo ra có khả năng phục hồi để đảm bảo sự sống còn của công ty. Việc quản lý phi tập trung của hai văn phòng khiến cho một bên tránh khỏi nguy hiểm, song sự tương quan của cả hai đồng nghĩa với việc không thể tồn tại một cách độc lập.

Dù thực tế văn phòng Bờ Tây của Thorp vô tội, nó bị giáng một đòn chí tử trong mối quan hệ với văn phòng Bờ Đông. Con đường phía trước mù mịt, Thorp buộc phải thả lỏng công ty hợp danh của mình trước khi nó có thể đạt đến quy mô chúng ta có lẽ mong đợi.

Theo lời tường thuật của Thorp, chi phí cơ hội của sự kiện đóng cửa này rất lớn. Những ý tưởng của ông tiếp tục truyền cảm hứng cho sự thành công của thế hệ các công ty định lượng lớn như D.E. Shaw và Citadel, mỗi công ty hiện nay đều có giá trị lên đến hàng tỷ đô la.

Happy Live Team

Nguồn: Jesse Koltes, TheCharlieton

CÓ THỂ BẠN QUAN TÂM

Người Đàn Ông Đánh Bại Mọi Thị Trường: từ sòng bạc Las Vegas tới phố Wall