Định giá Trị trường chứng khoán (TTCK) Việt Nam: Đã hợp lý hơn?

Update ngày 19/8/2018

P/S: Admin Alexander Phạm – đăng lại bài lại về định giá của thị tường chứng khoán Việt Nam hiện tại ở mức tổng PE = 18.5. Đây là một mức nếu nhìn tổng quan nói thẳng là không hấp dẫn. Vì Earnings yield ratio hiện tại là khoảng 5.4%. Đây là mức rất thấp cho stock market overall nếu xét trên tương quan sinh lời với các kênh đầu tư khác như trái phiếu chính phủ, tiết kiệm, thậm chí là so với sự mất giá của đồng Việt Nam.

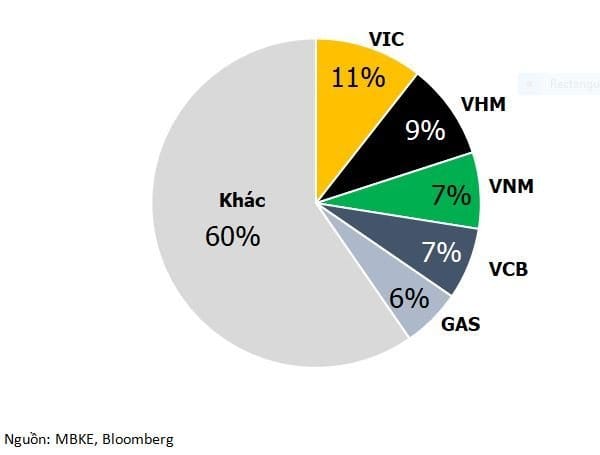

Trong bài báo cũng chỉ ra, mức độ “cô đặc” của chỉ số VN-index (Consolidation) khi 5 công ty vốn hóa lớn nhất chiếm tới 40% vốn hóa của market là VIC, VHM, VNM, VCB, GAS. Điều này là tương đồng với các bộ chỉ số Indices của các nước ASEAN 5. Nhưng rủi ro là P/E của bộ 5 “đồng chí” này thì lại là 38 lần, cao hơn nhiều so với các top market cap của các thị trường tương đương.

Cá nhân tôi có ý kiến là không đánh giá cao về indexing game sẽ có tiềm năng upsize lớn nữa vì những chỉ số định giá chưa thực sự hấp dẫn với các quỹ và các nhà đầu tư tìm kiếm cơ hội lớn. Nhưng thị trường CKVN thì luôn có những cơ hội mang tính chất riêng biệt, cá thể một vài mã cổ phiếu và công ty. Điều này đã được chứng minh suốt từ 2009- đến nay.

TTCK Việt Nam đã trải qua 8 tháng đầy biến động với nửa đầu thời gian ghi nhận kết quả bứt phá mạnh mẽ đến mức giúp VN-Index trở thành chỉ số tăng giá mạnh nhất thế giới trong quí 1-2018. Mọi chuyện sau đó lại khiến không ít nhà đầu tư (NĐT) cảm thấy hụt hẫng khi cũng ngay trong quí 2- 2018, VN-Index được ghi nhận là chỉ số giảm giá mạnh nhất của thế giới.

Những biến động trong hai tháng đầu của quí 3- 2018 cũng không kém phần kịch tích khi mà những căng thẳng thương mại Mỹ-Trung đã tạo ra thêm những sự hoảng loạn trong giao dịch tại TTCK Việt Nam mà ở phần nào đó thậm chí đã mang màu sắc có phần “thái quá”.

Đến thời điểm hiện tại, sau khi VN-Index đang cho thấy những dấu hiệu cải thiện rõ nét hơn xét ở góc độ kỹ thuật, có lẽ là đến lúc nhìn nhận lại một lần nữa vấn đề định giá của thị trường để đánh giá liệu sự hồi phục như hiện tại có khả năng tiếp diễn hay không trong những tháng còn lại của năm 2018.

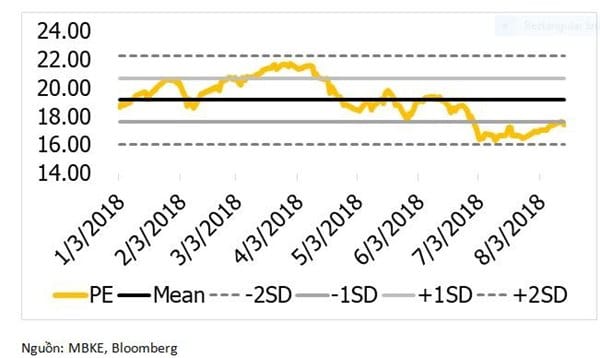

Định giá P/E của TTCK Việt Nam đạt mức đỉnh vào cuối tháng 3-2018, gần 22 lần, cao hơn 20% so với trung bình của ASEAN-5 (Malaysia, Thái lan, Indonesia, Philippine, Việt Nam) và điều này phần nào phản ánh khá rõ “độ nóng” có phần thái quá của TTCK Việt Nam vào giai đoạn này. Đến hiện tại, định giá P/E của VN-Index đã rơi về lại mức 17,4 lần. Con số này tuy vẫn còn cao hơn khoảng 10% so với trung bình của nhóm các quốc gia mới nổi (15,7 lần) nhưng đã bắt đầu thấp hơn trung bình của ASEAN-5 (18,5 lần). Nếu xét với nhóm ASEAN-5, TTCK Việt Nam bắt đầu nhận được mức chiết khấu khoảng 5%.

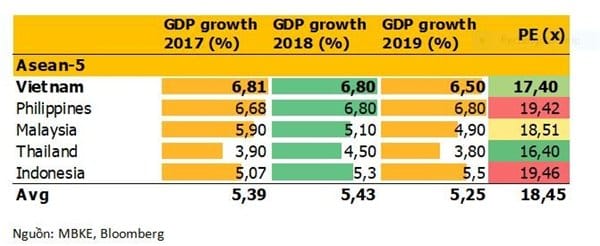

Thêm vào đó, Việt Nam được ghi nhận có lợi thế tốt hơn khi so sánh về tốc độ tăng trưởng của nền kinh tế. Tiếp tục so sánh trong nhóm ASEAN-5, Việt Nam và Philippines là hai quốc gia đang ghi nhận tốc độ tăng trưởng GDP tốt nhất và gần như tương đương nhau, trong khi đó P/E tại TTCK Philippines lại ở mức gần 19,5 lần (cao hơn 12% so với P/E TTCK Việt Nam).

Trong khi đó, với quốc gia duy nhất trong nhóm này có định giá P/E rẻ hơn Việt Nam là Thái Lan (16,4 lần) thì nguyên nhân có thể đến do NĐT không đánh giá cao về tốc độ tăng trưởng GDP vào loại thấp nhất trong nhóm của quốc gia này (4,5%). Nếu xét về mặt “chiết khấu đến từ tăng trưởng”, Việt Nam có thể được xem đang ghi nhận thêm khoảng 15-20% mức chênh lệch so với trung bình của ASEAN-5.

“Vùng đệm” kết hơp bởi hai yếu tố vừa nêu đã lên 20-25%. Tuy nhiên theo người viết đây vẫn chưa phải là tất cả. Một điểm cần lưu ý tiếp theo chính là ảnh hưởng từ nhóm cổ phiếu vốn hóa lớn. Tình trạng một số ít các cổ phiếu chiếm một tỷ trọng chi phối về mặt vốn hóa không phải là hiện tượng cá biệt khi mà mức độ chi phối của Top-5 các cổ phiếu vốn hóa cao nhất tại TTCK các quốc gia trong nhóm ASEAN-5 nhìn chung tương đồng với TTCK Việt Nam, con số chi phối vào khoảng 40%.

Tuy nhiên, điểm khác biệt quan trọng nhất lại đến từ “định giá trung bình” của nhóm vốn hóa cao này. Theo tính toán của người viết, P/E trung bình Top-5 cổ phiếu vốn hóa cao nhất tại TTCK Việt Nam lên đến gần 38 lần, con số này cao hơn hẳn so với các nước còn lại.

Nguồn bài: Saigontimes