Học được gì từ NĐT vĩ đại Edward Thorp – Làm giàu từ những cơn mưa vàng kinh tế

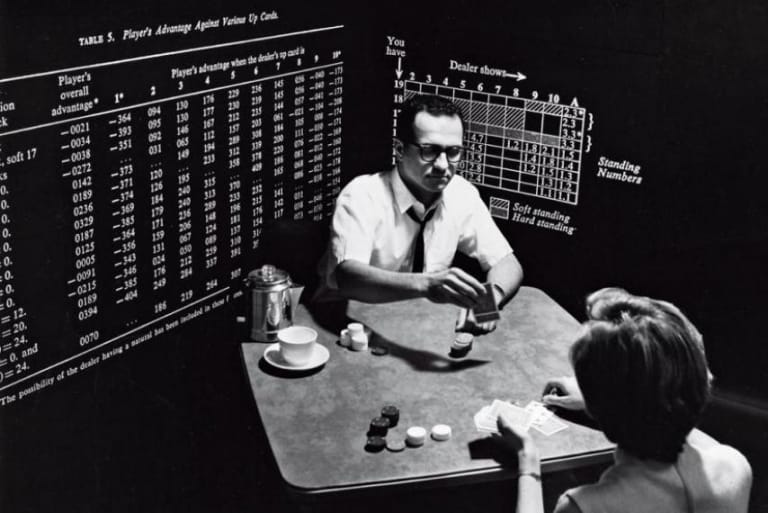

Có lẽ cha đẻ của đầu tư định lượng, Edward Thorp xứng đáng với danh hiệu thiên tài thị trường ấn tượng nhất. Ông biến những quy trình tưởng chừng ngẫu nhiên thành các sự kiện có thể dự đoán được, chuyển đổi nghệ thuật đầu cơ thành bộ môn khoa học hàng thập kỷ trước khi trường phái định lượng trở thành xu thế chủ đạo ở phố Wall.

1. Edward Thorp – Thống trị từ sòng bạc đến phố Wall

Sự thống trị của ông trong thế giới tài chính bắt đầu từ sòng bạc. Edward Thorp tìm ra cách đánh bại các trò chơi gần như “bất khả chiến bại”. Trong trò roulette, ông tạo ra chiếc máy tính mang theo người, đem lại cho mình lợi thế 44%. Và trong trò blackjack, ông phát triển hệ thống đếm bài đầu tiên mà đến ngày nay vẫn còn sử dụng rộng rãi.

Kỹ năng cá cược được chuyển giao cho thị trường một cách hoàn hảo. Quỹ phòng hộ đầu tiên của Edward Thorp, Princeton Newport Partners, không có lấy một năm giảm. Quỹ tăng trưởng với lãi kép hàng năm đạt 19,1% kéo dài gần 20 năm – bỏ xa chỉ số S&P 500. Quỹ thứ hai của ông, vận hành từ tháng 8 năm 1992 đến tháng 9 năm 2002, cũng đạt kết quả tốt với mức tăng trưởng kép 18,2% hàng năm.

Sau đây là danh sách các khám phá, phát minh, và những người Edward Thorp chịu ảnh hưởng và liên kết đầu tư:

– Ông khám phá công thức định giá quyền chọn trước khi mô hình Black-Scholes công khai.

– Ông là người đầu tiên thành lập quỹ đầu tư phòng hộ trường phái định lượng.

– Ông là người đầu tiên sử dụng chênh lệch thống kê và chứng khoán có thể chuyển đổi.

– Ông là đối tác góp vốn đầu tiên trong quỹ Citadel của Kenneth Griffin – một trong những quỹ phòng hộ thành công nhất từ trước tới nay.

– Cuốn sách về blackjack và giao dịch của ông chịu ảnh hưởng lớn từ “vua trái phiếu” Bill Gross.

– Ông phát hiện ra hành vi lừa đảo của Bernard Madoff nhiều năm trước khi đổ vỡ.

Và danh sách cứ kéo dài…

Lời khuyên của Edward Thorp trong quá trình tiếp cận các trò chơi thông tin không đầy đủ là có phương pháp và khoa học, đó cũng là lời khuyên cho giao dịch của mỗi người. Sau đây là những hiểu biết giá trị nhất của ông kèm theo lời bình của chúng tôi.

2. Sự kiện hiếm (Fat Pitches)

Fat pitches – đó là những kiểu giao dịch mà các nhà đầu tư lừng danh như Buffett, Druck và Soros luôn trông đợi vì độ hiếm hoi của nó. Điều đó dễ hiểu vì chỉ những tình huống bất thường mới đủ lực để đẩy thị trường chệch khỏi cân bằng và tạo ra những cơ hội trên.

Nó có thể biến một năm của bạn, hoặc thậm chí là sự nghiệp của bạn trở nên huy hoàng chỉ trong vài ngày bằng cách đánh chính xác những cú fat pitches.

Dưới đây là một số cuộc đấu xuất sắc nhất của Edward Thorp:

1. Khủng hoảng năm 1987

Ngày thứ Hai đen tối là một trải nghiệm đau thương của hầu hết các nhà giao dịch… nhưng đối với Edward Thorp thì không. Khủng hoảng bắt đầu tăng tốc lúc Thorp đang dùng bữa trưa với vợ mình là Vivian. Văn phòng gọi đến báo cáo tình hình và Thorp thậm chí còn chẳng nao núng. Ông đã tính đến tất cả kịch bản thị trường có thể xảy ra, bao gồm cả kịch bản này, do đó không có lý do gì để hoảng sợ. Ông bình tĩnh dùng xong bữa trưa của mình rồi về nhà để suy nghĩ cách khai thác vị thế. Đây là cách ông lên kế hoạch:

Trằn trọc suy nghĩ thâu đêm, tôi đi đến kết luận chính vòng bán luân phiên ồ ạt của các công ty bảo hiểm danh mục đầu tư là nguyên nhân gây ra ngày thứ Hai sụp giá. Sáng ngày kế tiếp, hợp đồng tương lai S&P giao dịch quanh điểm 185 đến 190 và giá mua vào tương ứng của bản thân S&P là 220. Chưa từng xuất hiện chênh lệch từ 30 đến 35 trước đây từ khi các nhà giao dịch chênh lệch giá như chúng tôi trung thành với hai mức giá cách nhau một hoặc hai điểm. Tuy nhiên, các tổ chức đẩy ra một lượng lớn hợp đồng tương lai, và bản thân chỉ số không kịp giảm theo bởi các nhà giao dịch chênh lệch giá co rúm sẽ không khai thác khoảng chênh lệch. Thông thường, khi các hợp đồng tương lai giao dịch ở mức điểm thấp hơn so với bản thân chỉ số, các nhà giao dịch chênh lệch giá bán khống giỏ cổ phiếu ăn theo chỉ số và mua một thế bù trừ trong hợp đồng tương lai chỉ số rẻ hơn. Sau khi giá hợp đồng tương lai và giá giỏ cổ phiếu cơ sở hội tụ, đến hồi thỏa thuận hợp đồng tương lai hoàn tất, các nhà giao dịch chênh lệch giá đóng các vị thế phòng hộ và lấy chênh lệch ban đầu làm lợi nhuận. Nhưng vào thứ Ba, ngày 20 tháng10 năm 1987, rất nhiều cổ phiếu khó bán hoặc không thể bán khống. Bởi vướng mắc quy tắc đánh dấu lên uptick.

Quy tắc này nằm trong Đạo luật Giao dịch Chứng khoán năm 1934 (quy tắc 10a-1). Người ta chỉ định rằng, với một số trường hợp ngoại lệ, các giao dịch bán khống chỉ được phép nếu mức giá cao hơn mức giá mới nhất (một “uptick”). Mục đích của quy tắc này nhằm ngăn chặn những tay bán khống cố tình đẩy giá của cổ phiếu đi xuống. Nhìn thấy lợi nhuận khổng lồ tiềm tàng từ nắm bắt chênh lệch hiếm hoi giữa hợp đồng tương lai và chỉ số, tôi muốn bán khống cổ phiếu và mua hợp đồng tương lai chỉ số để tranh thủ chênh lệch quá độ. Giá bán của rổ chỉ số cao hơn 15%, hay 30 điểm, so với hợp đồng tương lai. Lợi nhuận tiềm năng của một chênh lệch là 15% trong vài ngày. Nhưng trong thế sụp giá, upticks lại khan hiếm. Tôi phải làm gì đây?

Tôi nghĩ ra một giải pháp. Gọi ngay cho trưởng phòng giao dịch của một công ty, là thành viên hợp danh nhỏ với thù lao lớn từ mức phí của chúng tôi, tôi giao anh ta đặt lệnh sau: Mua các hợp đồng tương lai chỉ số trị giá năm triệu đô la bất kể giá thị trường hiện tại là bao nhiêu (khoảng 190 điểm), và đặt lệnh bán khống không phải số cổ phiếu trị giá 5 triệu đô la mà là 10 triệu đô, khi rổ chỉ số giao dịch vào khoảng 220 điểm lượng tối ưu để bảo đảm hợp đồng tương lai tốt nhất. Đoán chừng sẽ chỉ thực bán một nửa bởi sự khan hiếm upticks như yêu cầu, tôi chọn gấp đôi lượng cổ phiếu mình muốn, từ đó cho tôi bảo đảm phù hợp hơn. Nếu lượng cổ phiếu bán khống bị hụt hay quá dư (so với dự đoán), việc phòng hộ sẽ không hiệu quả nhưng tấm đệm lợi nhuận 15% cho phép chúng tôi thoải mái trở mình trước thua lỗ.

Trong phân tích bên ngoài chiếc hộp (outside-the-box) của mình, tôi tiến vào giải thích chi tiết tại sao giao dịch này là một cơ hội từ ơn trên. Nhưng ngày hôm nay quả vượt sức tưởng tượng trước nay của nhân viên giao dịch cho chúng tôi. Nỗi sợ vây kín khiến anh ta dường như đông cứng. Anh từ chối thực hiện giao dịch. Tôi thúc anh làm điều này vì PNP và làm ngay lập tức, hoặc chí ít tôi muốn anh ta đặt lệnh cho tài khoản của tôi. Nếu đó là lựa chọn của anh ta, tôi bảo anh ấy sau này mình sẽ công bố với tất cả các thành viên khác lợi nhuận kiếm được lên đến mức nào, nhưng với anh ta, lợi nhuận là thuộc về công ty hợp danh chứ không phải tôi.

Đây là lý do của tôi. Nếu vì quy tắc uptick, chỉ khoảng một nửa bán khống có hiệu lực, chúng tôi sẽ phòng hộ hợp lý và kiếm được khoảng 750.000 đô la. Trong trường hợp ngược lại (xác suất xảy ra cực kỳ thấp), chúng tôi đã mua sẵn hợp đồng tương lai với chiết khấu khổng lồ – bản thân rổ chỉ số sẽ phải giảm thêm 13% nữa trước khi chúng tôi chạm ngưỡng lỗ. Ở một viễn cảnh đáng sợ khác, đặc biệt trong tình trạng thị trường hoảng loạn, gần như không có cơ hội đẩy lệnh bán khống đi. Ngay cả khi tất cả các lệnh đặt bán khống đã hoàn tất, chúng tôi chỉ mất tiền nếu thị trường tăng hơn 13%. Để bảo vệ trước khả năng này xảy ra, tôi bàn với trưởng phòng giao dịch của mình khi chúng tôi thực hiện đóng một nửa số lệnh bán khống, rằng anh ta nên hủy phần còn lại. Cuối cùng, anh ta ngả mũ theo yêu cầu của tôi và hoàn thành thương vụ đầu tiên, sau đó tôi đặt lệnh một thương vụ thứ hai cùng quy mô. Cuối cùng chúng tôi đảm bảo gần như tối ưu cho khoảng phân nửa lệnh đặt bán khống. Chúng tôi có khoảng chín triệu đô la hợp đồng tương lai vị thế mua và mười triệu đô la cổ phiếu bán khống, chốt lợi nhuận đạt một triệu đô la. Nếu giao dịch viên của tôi không lãng phí quá nhiều thì giờ trong ngày hôm đó để phân giải thiệt hơn, chúng tôi có thể thực hiện thêm vài thương vụ và gặt hái hàng triệu đô la nữa.

Xem thêm ở chương 15: PHẤT LÊN, sách Người Đàn Ông Đánh Bại Mọi Thị Trường

Nguồn: macro-ops/ Dịch: Happy.Live

Phần 2: Cách Edward Thorp làm giàu từ những cơn mưa vàng kinh tế – Một số cuộc đấu xuất sắc

Phần 3: Học được gì từ NĐT vĩ đại Edward Thorp – Sòng bài là một khóa huấn luyện đầu tư

Có thể bạn quan tâm

Người Đàn Ông Đánh Bại Mọi Thị Trường – Edward Thorp

Từ sòng bạc Las Vegas tới phố Wall