Vì sao không nên “săn cá voi” khi đang giao dịch yếu kém?

“Giảm quy mô giao dịch khi bạn đang giao dịch tệ hại; và tăng quy mô giao dịch lên khi bạn đang giao dịch tốt“– Phù Thủy Tài Chính Paul Tudor Jones.

*Bài viết nhằm mục đích hướng dẫn ứng dụng các chiến lược giao dịch tại cuốn sách “Cách Tư Duy và Giao Dịch của Nhà Vô Địch Đầu Tư Chứng Khoán”

Bài toán khiến bạn phải suy nghĩ: “Khi nào bạn sẽ thua lỗ chỉ vì muốn tìm kiếm khoản lãi lớn”

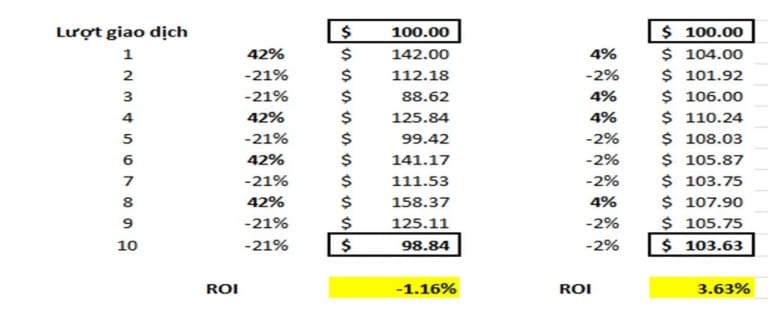

Hãy làm hai phép tính cho hai hệ thống giao dịch sau.

Hệ thống giao dịch 1: Có tỷ lệ chiến thắng 40%; Mức lãi trung bình là 4% và Mức Lỗ trung bình là 2%.

Hệ thống giao dịch 2: Có tỷ lệ chiến thắng 40%; Mức lãi trung bình là 42% và Mức lỗ trung bình là 21%.

Như vậy hai hệ thống này để có tỷ lệ lãi/lỗ đều là 2:1. Sau 10 lượt giao dịch, bạn nghĩ hệ thống nào sẽ có tỷ suất sinh lợi (ROI) lớn hơn?..

Hãy bật Excel và giả sử cả hai nhà giao dịch trên cùng bắt đầu giao dịch từ một số vốn như nhau, chẳng hạn 100 đôla. Sau đây là kết quả. Hệ thống 1 có ROI là 3.63% trong khi Hệ Thống 2 có ROI -1.16%. Nhìn bề ngoài, kết quả khiến bạn phải bất ngờ. Hệ thống giao dịch 2, có giao dịch lãi lớn hơn 42% nhưng lại có ROI tệ hơn và thậm chí là thua lỗ so với hệ thống 1, có giao dịch lãi chỉ ở mức 4%. Tuy nhiên, với những ai am hiểu toán học sẽ nhận ra đây chính là đặc tính nguy hiểm tự nhiên của thua lỗ. Thua lỗ sẽ chống lại bạn theo quy luật hình học. Một khoản lỗ 2% chỉ cần lời xấp xỉ 2% là huề vốn nhưng một khoản lỗ 21% đòi hỏi tỷ suất sinh 25% mới hòa vốn. Lỗ 40% sẽ cần khoản lãi 67% để hòa vốn. Nếu bạn lỗ 50% sẽ cần tỷ suất sinh lợi 100% để hòa vốn.

Đây chính là một bài toán mà Phù Thủy Chứng Khoán Mark Miverni đặt ra để cho thấy những tư duy phổ biến trên phố Wall là sai lầm và nguy hiểm như thế nào! “High Risk-High Return” Nghĩa là bạn muốn kiếm được tỷ suất sinh lợi lớn phái chấp nhận rủi ro lớn là một tư duy cũ kĩ khiến bạn phải trả giá đắt, đặc biệt nếu bạn đang có thành tích giao dịch tệ hại. Nếu như bài toán trên nói về một nhà giao dịch sử dụng thống nhất một hệ thống giao dịch, thì với tỷ lệ chiến thắng 40%, việc nhà giao dịch này “đi săn” các khoản lãi lớn hơn 42% (và do đó phải chấp nhận rủi ro lớn hơn là lỗ 21%) sẽ có thành tích tệ hại hơn khi săn các khoản lãi nhỏ chỉ tầm 4% (nhưng chỉ chấp nhận rủi ro thua lỗ chỉ là 2%). Nói cách khác, trong trường hợp này, bạn chỉ càng mất tiền nếu như cố ý tìm kiếm các khoản lãi lớn hơn.

Người Việt có câu: “Yếu thì đừng ra gió” hóa ra lại đúng. Không phải khi nào bạn cũng nên đi săn “cá mập” (các khoản lãi lớn) mà cần phải nhìn “sức khỏe” (năng lực giao dịch) của mình. Khi đang ốm yếu (giao dịch kém), việc đi săn cá voi, cá mập chỉ khiến bạn dễ bị “trúng gió” mà thôi. Chỉ khi nào bạn khỏe (giao dịch tốt), bạn mới nên săn các khoản lãi lớn.

Có thể bạn phản biện rằng. trong bài toán trên nếu tôi tìm kiếm tỷ suất sinh lợi 42% nhưng chỉ chấp nhận rủi ro nhỏ (chẳng hạn như 10%-15%) thì vẫn mang lại tỷ suất sinh lợi lớn. Tất nhiên, điều này hoàn toàn đúng. Khi bạn cải thiện được tỷ số lợi nhuận/rủi ro (ở đây tăng từ 2:1 lên 4:1) sẽ giúp bạn có được các khoản lãi lớn hơn. Nhưng điều này là không bình thường khi bạn đang giao dịch yếu kém. Nên nhớ, bài toán ở đây được đặt ra trong bối cảnh bạn đang giao dịch yếu kém. Tỷ lệ chiến thắng 40% có thể là một dấu hiệu cho thấy bạn đang giao dịch tệ hại.

Khi bạn giao dịch yếu kém, tức bạn đang gặp phải vấn đề về cả cảm xúc lẫn hệ thống giao dịch, khiến những cải thiện như trên (tỷ lệ lãi/lỗ tăng vọt từ 2:1 lên 3:1 hoặc 4:1) là điều không bình thường (Giống như người đang bệnh bất ngờ trở nên khỏe bất tử) Khi bạn đang giao dịch yếu kém, có thể hệ thống giao dịch của bạn không phù hợp với thị trường. Hệ thống giao dịch của bạn liên tục có những giao dịch lỗ khiến bạn sợ hãi không dám giữ lệnh lâu. Vì thế, bạn thường có khuynh hướng ăn non. Ngược lại, nếu như bạn có “tâm lý cay cú của con bạc” và trở nên liều lĩnh, việc bạn muốn có các khoản sinh lợi lớn đòi hỏi phải chấp nhận rủi ro lớn hơn. Ví dụ, để kiếm được tỷ suất sinh lợi 42%, bạn phải chấp nhận để Stoploss rộng ra. Hoặc bạn đang thua lỗ vì độ biến động thị trường tăng lên nên đòi hỏi phải có Stoploss rộng để hấp thụ các biến động giá bất thường.

Lời khuyên của các phù thủy tài chính: “Đừng cay cú như những con bạc”.

Phù thủy Paul Tudor Jone nói: “Hãy Giảm quy mô giao dịch khi bạn đang giao dịch tệ hại; và tăng quy mô giao dịch lên khi bạn đang giao dịch tốt“. Khi bạn đang giao dịch yếu kém, tốt nhất là tránh giao dịch năng động. Điều này vừa được hiểu là hạn chế số lần giao dịch, giảm vị thế giao dịch (để chấp nhận rủi ro nhỏ). Ngược lại, khi thành tích giao dịch của bạn trở nên tốt hơn, bạn có thể trở nên năng động hơn (giao dịch với tần suất cao hơn, quy mô vị thế tăng lên).

Các nhà giao dịch chuyên nghiệp luôn biết thời thế. Họ luôn tin rằng, bạn không thể kiếm tiền được mọi lúc. Giống như Jesse Livermore nói rằng: “Chỉ có những kẻ ngốc mới tin rằng, bạn luôn kiếm được tiền hàng ngày từ thị trường“. Nhà giao dịch chuyên nghiệp phải biết thời thế, phải hiểu khi nào mình có phong độ tốt nhất mới “phất cờ hành động”.

Nhưng Phố Wall và những gã đánh bạc thường không vượt qua nỗi những cảm xúc. Khi thất bại, các trader và các con bạc thường muốn “làm một cú tất tay” chấp nhận rủi ro lớn để nhanh chóng trở về điểm hòa vốn. Đây là tâm lý rất phổ biến. Tôi đã chứng kiến rất nhiều trader giao dịch theo kiểu này. Họ muốn tìm một cú trade vĩ đại để gỡ gạc. Nó giống hệt như các con bạc thường muốn chơi một ván lớn để mong lấy lại số tiền đã mất. tư

Nhưng như phù thủy Mark Minervini chỉ ra, khi bạn giao dịch yếu kém, tỷ lệ chiến thắng của bạn sẽ giảm đi và đó là lúc bản chất nguy hiểm của lỗ sẽ chống lại bạn. Lỗ luôn chống lại bạn theo quy luật hình học. Một khoản lỗ càng lớn sẽ đòi hỏi tỷ suất sinh lợi lớn hơn nhiều để trở về điểm hòa vốn.

Lời khuyên của phù thủy chứng khoán Mark Minervini là bạn nên chấp nhận rủi ro nhỏ để tìm kiếm các khoản lãi nhỏ khi đang giao dịch yếu kém. Nếu như mức dừng lỗ thông thường của bạn là 10%, hãy thu hẹp xuống còn 5%-6%. Nếu như mục tiêu lợi nhuận của bạn thường là 15%-20%, hay thu hẹp mục tiêu giá xuống còn 10%-15%. Việc tìm kiếm các khoản giao dịch lãi lớn vào lúc này sẽ khiến bạn gặp phải nguy hiểm. Nên hạn chế sử dụng Margin khi đang giao dịch yếu kém. Khi thành tích giao dịch được cải thiện, bạn có thể nâng dần mức rủi ro chấp nhận để tìm kiếm các khoản lãi lớn hơn.

Thuận theo thời thế đó là bài học từ cổ chí kim. Tư Mã Ý trong truyện Tam Quốc khi đấu với Gia Cát Lượng chỉ kiên quyết thủ chứ không đánh khi biết rằng mình không giỏi công bằng Khổng Minh và nhẫn nhục chờ thời.

Nguồn: chiemtinhtaichinh

Có thể bạn quan tâm