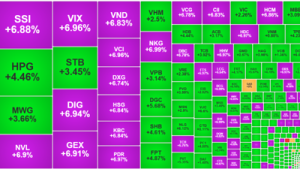

Thị trường còn lại gì sau bữa tiệc vội tàn?

Các lý thuyết của Giáo sư Daniel Kahneman giúp chúng ta hiểu được tại sao nhà đầu tư lại bán tháo cổ phiếu. Tuy nhiên, sự lao dốc này lại là cơ hội cho những nhà đầu tư đẳng cấp.

Trong bữa tiệc của thị trường chứng khoán Việt Nam giai đoạn 2016-2017 không phải ai cũng được ăn no. Nhưng khi có những trận đòn vào năm 2018 thì hầu hết mọi người đều đau!

Sự khắc nghiệt của thị trường

Cuộc chơi của thị trường chứng khoán quá khắc nghiệt đến mức không có chỗ cho những kẻ trẻ tuổi và cuồng nhiệt. Thần đồng toán học thấy khá nhiều, thần đồng tin học cũng không ít, thần đồng tiếng anh lại càng nhiều như nấm sau mưa. Tuy nhiên, thần đồng chứng khoán thì hầu như không nghe nói.

Đến ngay như John Arnold được coi là trẻ nhất mà cũng phải qua 30 tuổi mới thành tỷ phú được. Warren Buffett cũng phải kiên trì “cày cuốc” hơn 30 năm mới có danh tiếng vững chắc trong ngành.

Bản thân người viết là một người đã từng sống sót qua giai đoạn 2007-2008 và đã cảm nhận được vị đắng của cái gọi là “downtrend dài hạn”. Dĩ nhiên, giai đoạn hiện nay và khi đó là hoàn toàn khác nhau và cũng không ai hi vọng kịch bản đó lặp lại một lần nữa. Vấn đề ở đây là nếu nhà đầu tư chưa từng trải qua biến cố lớn thì chưa thể thực sự trưởng thành.

Tại sao nhà đầu tư lỗ nhiều mà vẫn cứ cố cắt?

Chứng khoán tuyệt đối không phải là zero-game như cờ bạc. Bản chất của nó hoàn toàn khác. Tuy nhiên, trong một vài thời điểm sự hoảng loạn và bi quan của đám đông lên cao thậm chí nó còn tệ hơn cả zero-game. Zero-game thì vẫn có người lời người lỗ chứ như mấy đợt lao dốc vừa rồi của thị trường thì được bao nhiêu người lời?

Chứng khoán cũng khác với bất động sản. Giả sử bạn mua một miếng đất 10 tỷ và giá thị trường giảm xuống 5 tỷ. Tuy nhiên, mỗi lần chạy xe ngang qua miếng đất thì bạn vẫn thấy nó còn nguyên, không sứt mẻ gì cả và cũng không có biển báo tự động hiện lên nhắc bạn rằng bạn đang lỗ 5 tỷ đấy.

Nhưng khi bạn chơi chứng khoán, mỗi ngày khi login vào tài khoản bạn đều thấy sẵn thống kê trong danh mục mã A đang lỗ 20%, mã B đang lỗ 30%, mã C đang chờ call margin… Rõ ràng điều này khiến cho áp lực tâm lý tăng khủng khiếp. Đến một ngày đen tối bạn không thể chịu nổi sức ép đó và bán ra cắt lỗ toàn bộ.

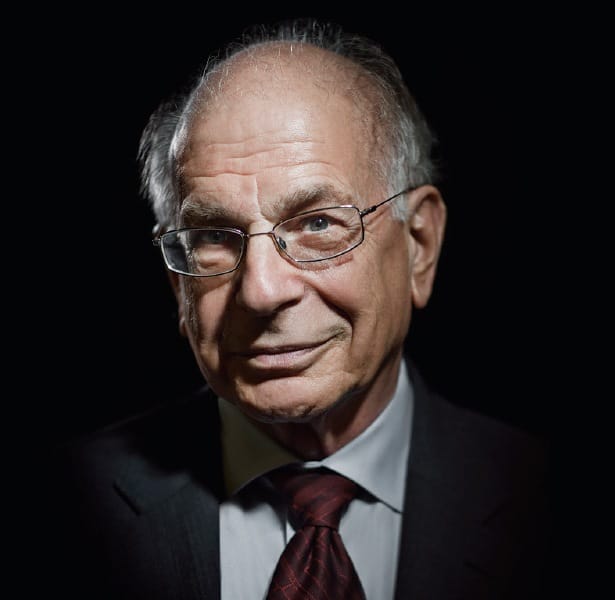

Giáo sư Daniel Kahneman, một trong những nhà tâm lý học vĩ đại nhất lịch sử, gọi đây là sự trỗi dậy của System X. Ông chia bộ não con người ra thành hai phần System C và System X.

– System C phụ trách phần suy nghĩ logic, giải quyết công việc, ra quyết định… Ông gọi nó là phần con người (part man).

– System X phụ trách phần bản năng, nhu cầu tình dục, trí tưởng tượng… Ông gọi là phần động vật (part monkey).

Nhìn chung, hầu hết công việc “nghiêm túc” đều do System C làm, bao gồm cả việc ra quyết định đầu tư, cắt lỗ… Nhưng khi nhà đầu tư bị stress quá mức, System C bị quá tải và nó bị “chết” tạm thời. Khi đó, System X sẽ chiếm quyền kiểm soát và gây ra những quyết định vô cùng tai hại.

Điều này giải thích tại sao trong giai đoạn 2007-2008 có những nhà đầu tư đã thua lỗ đến 90% nhưng vẫn cắt lỗ. Đơn giản là vì họ muốn “kết thúc nỗi đau” càng sớm càng tốt chứ không phải họ trông mong vào việc dùng số tiền ít ỏi còn lại trong tài khoản để lấy lại những gì đã mất.

Chính nhờ những nghiên cứu rất giá trị này cùng với Lý thuyết kỳ vọng (Prospect Theory) mà Giáo sư Daniel Kahneman đã đoạt giải Nobel Kinh tế danh giá.

Bán tháo dưới góc nhìn tài chính hành vi

Bán tháo trên thị trường chứng khoán cũng giống như việc một đám đông đang ngồi xem phim trong rạp bỗng thấy có khói xuất hiện. Cả rạp cùng chen chúc, giẫm đạp nhau để lao ra cửa. Nếu bình tĩnh cùng nhau rút từ từ thì sẽ không có ai chết. Nhưng vấn đề là ai cũng muốn mình thoát trước trong khi cửa lại nhỏ nên có đến hơn 30% số người trong rạp bỏ mạng.

Vụ đám đông giẫm đạp lên nhau gây thương vong lớn nhất ở Cambodia vào năm 2010 cũng xảy ra dựa trên nguyên lý như trên.

Tâm lý “Tranh được thì tranh, không tranh được cũng phải tranh” đã ăn sâu vào tâm lý của người Việt Nam, Trung Quốc và hầu hết các quốc gia châu Á. Vì vậy, sự tăng trưởng hay lao dốc của các thị trường này đều có phần quá trớn hơn so với khu vực Châu Âu, Mỹ…

Trong nguy có cơ

“Ví thử đường đời bằng phẳng cả,

Anh hùng hào kiệt có hơn ai.”

Nhà nho Phan Bội Châu đã từng cảm khái viết lên những câu như thế sau khi chiêm nghiệm lại cuộc đời thăng trầm nhưng đầy vinh quang của mình.

Loạn thế xuất anh hùng! Câu này thời nào cũng đúng. Nghĩa là nếu cuộc đời cứ mãi dễ dàng, trôi chảy thì nhân tài kiệt xuất cũng chả khác gì so với những người bình thường khác. Nói cách khác, chính những biến cố của thời đại mới là nơi khai sinh và rèn luyện nên những nhân tài, những anh hùng xuất chúng.

Nếu thị trường cứ tăng mãi thì Warren Buffett, George Soros có khác gì thím Hai bán trà đá hay anh Ba chạy xe ôm? Cái hay của họ chỉ thể hiện khi thị trường xuống. Khi tất cả những người khác đều chết, họ vẫn tồn tại và phát triển. Đó mới là dấu hiệu của đẳng cấp!

Ném đá dò đường

Cách tiếp cận vấn đề được ủng hộ nhất hiện nay là nhà đầu tư cần tìm những cổ phiếu thuộc nhóm phòng thủ (defensive sectors) như điện, nước, gas, y tế, hàng tiêu dùng… thay vì thuộc nhóm nhạy cảm (sensitive sectors).

Về mặt chiến thuật thì nên “ném đá dò đường” mua từ từ những mã cổ phiếu mục tiêu. Việc lao vào mua tất tay (all-in) như kiểu đánh bạc đã không còn hợp thời nữa. Nhà đầu tư cần học cách ăn ít no lâu, chấp nhận những khoản lợi nhuận nhỏ khoảng 2%-3% hàng tháng thay vì những phi vụ kiếm lời hàng chục phần trăm như trước.

Thế Phong

FILI

Có thể bạn quan tâm: Payback Time – Ngày đòi nợ – Phil Town (sách dành cho các nhà đầu tư giá trị kiểu Warren Bufffett)