12 triết lý đầu tư của ngài râu kẽm phố Wall Steinhardt Partnersdo

Tất cả sai lầm nên xảy ra vào giai đoạn đầu đời. Các bài học cay đắng trong đầu tư tới càng đến sớm, sau này chúng ta càng ít mắc sai lầm hơn…

Michael Steinhardt sinh ngày 7 tháng 12 năm 1940 tại Mount Kisco, New York. Ông là một nhà đầu tư nổi tiếng người Mỹ, người quản lý quỹ phòng hộ xuất chúng, nhà sáng lập tổ chức bảo vệ động vật thiên nhiên và cũng là nhà từ thiện nổi tiếng trên phố Wall.

Từ thời niên thiếu, ngay từ khi còn ngồi trên ghế nhà trường, Michael Steinhardt đã thể hiện có tố chất đầu tư khi ông thường xuyên đến thư viện trường và mượn đọc các thể loại sách về kinh tế tài chính. Ngay sau khi lên đại học, ông đã dành phần lớn thời gian tìm hiểu về phân tích chứng khoán và thường xuyên lui tới các phòng môi giới chứng khoán ngồi hàng giờ để nghe các nhà đầu tư kì cựu chuyện trò chia sẻ kinh nghiệm.

Năm 1960, ông tốt nghiệp Trường tài chính Wharton. Sau đó, ông bắt đầu sự nghiệp của mình ở phố Wall với vị trí nghiên cứu và phân tích tại Công ty Quản lý quỹ tương hỗ Calvin Bullock và Công ty Môi giới Loab Rhoades & Co.

Năm 1967, Steinhardt cùng hai đồng sự khác cũng rất nổi tiếng trong lĩnh vực đầu tư là Howard Berkowitz và Jerrold Fine, lập nên Công ty Quản lý quỹ phòng hộ Steinhardt, Fine, Berkowitz & Co. ( hiện đặt trụ sở tại New York). Dưới sự lãnh đạo của Steinhart, công ty luôn thành công trong việc xác định các biến động kinh tế vĩ mô và biết đặt các chiến lược đầu tư chứng khoán vào những hoàn cảnh ấy. Năm 1979, công ty đã đổi tên thành công với tên gọi mới công ty Quản lý quỹ Steinhardt Partners.

Bên cạnh việc phát triển những nguyên tắc kỉ luật trong đầu tư cơ bản, ông còn thành công nhờ việc chăm chỉ nghiên cứu những dữ liệu quá khứ mang tính lịch sử từ thị trường tài chính, toán học áp dụng vào cả thị trường cơ sở và thị trường phái sinh quốc tế, ông đã bước đầu đạt được những thành tựu xuất sắc trong lĩnh vực dự báo xu hướng thị trường.

Steinhardt có một tầm nhìn đầu tư dài hạn, song hầu hết quá trình đầu tư ông lại sử dụng các chiến lược ngắn hạn. Ông đầu tư dựa trên những biến động có định hướng của thị trường, sử dụng một tập hợp rất rộng các loại chứng khoán và đằng sau ông còn là đội ngũ các chuyên gia phân tích và nhà đầu tư. Ông tập trung vào các biến động về phân bố tài sản trên tầm vĩ mô và thu lợi chủ yếu từ đó.

Steinhardt Partnersdo ông sáng lập và đứng đầu, nhờ cách thức nghiên cứu cẩn thận trong đầu tư này mà các khách hàng chịu khó nghe những lời tư vấn từ Steinhardt đã từng đạt tỷ lệ sinh lới gấp hai lần chỉ số S&P 500, bất chấp cả những giai đoạn của khó khăn nhất của thị trường chứng khoán Mỹ.

Và tất nhiên, nguyên tắc đầu tư của ông chỉ gói gọn trong 12 điều cơ bản dưới đây:

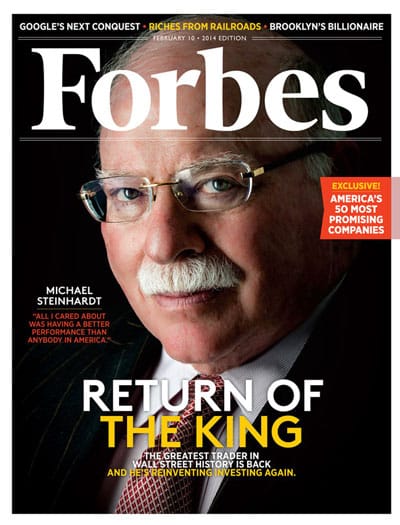

1. Đừng tin ai chỉ điểm, đừng tin vào bất cứ doanh nghiệp nào được “nghe hay”, nhưng cũng đừng ác cảm với bất cứ công ty nào chỉ vì “lời đồn thổi”, nếu quan tâm hãy trực tiếp bỏ thời gian nghiên cứu thật sự để đưa ra quan điểm của chính bản thân mình cũng như có được quyết định đầu tư đúng đắn. Đây là nguyên tắc đầu tiên và tối quan trọng được ông chia sẻ trong tạp chí Forbes số phỏng vấn ngài Michael Steinhardt.

2.Tất cả sai lầm nên xảy ra vào giai đoạn đầu đời. Các bài học cay đắng trong đầu tư tới càng đến sớm, sau này ta càng ít mắc sai lầm hơn.

3. Dù là mã cổ phiếu của doanh nghiệp có nền tảng cơ bản tốt tuy nhiên khi thị trường đi lên cổ phiếu chắc chắn sẽ đi lên, lưu ý là đa phần cổ phiếu đều đi theo xu hướng của thị trường. Ví dụ: hãy nhìn thực tế vào VNM để thấy cổ phiếu không chỉ đi lên trong một hay vài tháng mà bản chất cổ phiếu đã đi lên mạnh mẽ trong nhiều năm trước khi nó nổi tiếng và được nhiều người biết tới hơn.

4. Đừng tin vào bánh vẽ tương lai của công ty, hãy nhìn vào quá khứ, và đặc biệt hiện tại, hãy nhìn vào các báo cáo tài chính trong 3-5 năm gần đây nó tăng trưởng thế nào, quý vừa rồi ra sao, chúng ta cần những cổ phiếu đã qua sàng lọc tự nhiên. Hãygiành lợi thế cạnh tranh bằng kiến thức. Chìa khóa thành công của việc nghiên cứu là hãy thâu tóm càng nhiều kiến thức càng tốt, để bạn có thể trở thành người đầu tiên cảm nhận được một thay đổi lớn.

5. Phân tích kĩ thuật rất quan trọng tại thời điểm mua, nó cho chúng ta biết khi nào các nhà đầu tư lớn cần nó, khi nào thì sẽ tiết giảm cung hay kích cầu… Học hỏi thêm từ phân tích kĩ thuật là một điều không bao giờ phí phạm.

6. Nhà đầu tư nào không làm chủ được cảm xúc của mình thì không thể kiếm tiền từ hoạt động đầu tư.

7. Để giảm thiểu tỉ lệ rủi ro phá sản của các công ty, tiến hành đa dạng hóa danh mục đầu tư chứng khoán để tránh tình trạng “bỏ trứng vào chung một giỏ”. Đối với ông, điều tối kị là dồn hết vốn liếng vào một cổ phiếu duy nhất mà chưa thực sự biết rõ thông tin hay tìm hiểu cặn kẽ về chúng.

8. Khi toàn bộ thị trường đang trong uptrend, xác suất lúc này sẽ có tới 70% các mã cổ phiếu sẽ đi lên theo thị trường, hãy mua khi thị trường đang trên đường đi lên chứ đừng mua khi thị trường đang cố đi xuống, xác suất để chiến thắng là rất thấp.

9. Đưa ra những quyết định đúng đắn cho dù với lượng thông tin không hoàn chỉnh, vì chúng ta sẽ không bao giờ có đủ tất cả thông tin mà mình cần. Vấn đề là quyết định thế nào với lượng thông tin hạn chế mà ta có.

10. Luôn tin vào trực giác của bản thân, thứ giống như một siêu máy tính ẩn giấu trong đầu. Đó là thứ có thể giúp ta đưa ra những quyết định đúng vào những thời điểm thích hợp nếu chính chúng ta cho nó cơ hội.

11. Đừng đầu tư nhỏ. Nếu có ý định đầu tư nghiêm túc, hãy chắc chắn rằng phần thưởng đủ hấp dẫn để xứng đáng với thời gian và công sức đổ vào một quyết định đầu tư.

12. Trong thế giới của đầu tư, không cần phải thể hiện mình bằng lời nói, việc kiếm được tiền từ thị trường chứng khoán đánh giá mức độ thành công cũng như trưởng thảnh rất nhiều. Nói kiệm lời và hãy bắt tay ngay vào thực hiện nếu chúng ta thật sự đam mê.

Nguồn: cafebiz

Có thể bạn quan tâm: Tủ sách Đầu tư Happy.Live