7 Lý thuyết đầu tư gây tranh cãi nhất trên TTCK

Khi nói đến đầu tư, không thiếu những thuyết lý giải biến động của thị trường hoặc ý nghĩa của một biến động nhất định.

Hai trường phái lớn nhất ở phố Wall được phân chia thành những người ủng hộ lý thuyết thị trường hiệu quả và những người tin rằng thị trường có thể bị đánh bại. Đây là cách phân chia cơ bản, nhưng còn rất nhiều lý thuyết khác cố gắng giải thích và gây ảnh hưởng đến thị trường cũng như hành vi của nhà đầu tư trong thị trường đó.

LÝ THUYẾT THỊ TRƯỜNG HIỆU QUẢ (EFFICIENT MARKET HYPOTHESIS)

Rất ít người giữ quan điểm trung lập về thuyết thị trường hiệu quả (EMH). Hoặc là bạn tuyệt đối tin vào thuyết này và tuân thủ chiến lược đầu tư thụ động hoặc là bạn phản đối nó và tập trung vào việc nhặt ra các cổ phiếu dựa trên tiềm năng tăng trưởng, tài sản được định giá thấp v.v… Thuyết thị trường hiệu quả nói rằng giá của cổ phiếu phản ánh tất cả các thông tin về cổ phiếu đó. Điều đó có nghĩa là cổ phiếu được định giá một cách chính xác cho đến khi một sự kiện khác trong tương lai xảy ra làm thay đổi giá trị của nó. Vì tương lai là không chắc chắn, nên một người ủng hộ thuyết thị trường hiệu quả tốt hơn hết nên sở hữu nhiều loại cổ phiếu và kiếm lợi từ sự gia tăng chung của cả thị trường.

Những người phản đối thuyết thị trường hiệu quả viện dẫn Warren Buffett và những nhà đầu tư khác, những người đã liên tục đánh bại thị trường bằng cách tìm ra những cổ phiếu có giá cả không hợp lý trên toàn thị trường.

NGUYÊN LÝ 50% (FIFTY PERCENT PRINCIPLE)

Nguyên lý 50% dự đoán rằng, một đường xu hướng giá được nhận biết sẽ trải qua sự điều chỉnh từ 1/2 đến 2/3 thay đổi trong giá cả trước khi tiếp tục tăng lên. Điều đó có nghĩa là nếu một cổ phiếu vừa vào xu hướng tăng và đã tăng 20% giá, nó sẽ rớt 10% giá trước khi tiếp tục tăng điểm. Ví dụ này khá hi hữu, vì hầu như quy tắc này được áp dụng cho một xu hướng ngắn hạn mà dựa vào đó các nhà phân tích kỹ thuật và nhà giao dịch thực hiện việc mua bán.

Sự điều chỉnh này được cho là một phần tự nhiên của xu hướng bởi nó thường bị gây ra bởi các nhà đầu tư thiếu kiên định muốn chốt lời sớm để tránh bị mắc kẹt khi xu hướng thực sự đảo chiều sau này. Nếu sự điều chỉnh vượt quá 50% sự thay đổi về giá, thì nó được coi là một dấu hiệu cho thấy xu hướng này đã thất bại và sự đảo chiều đã đến sớm hơn dự kiến.

THUYẾT KẺ NGỐC HƠN (GREATER FOOL THEORY)

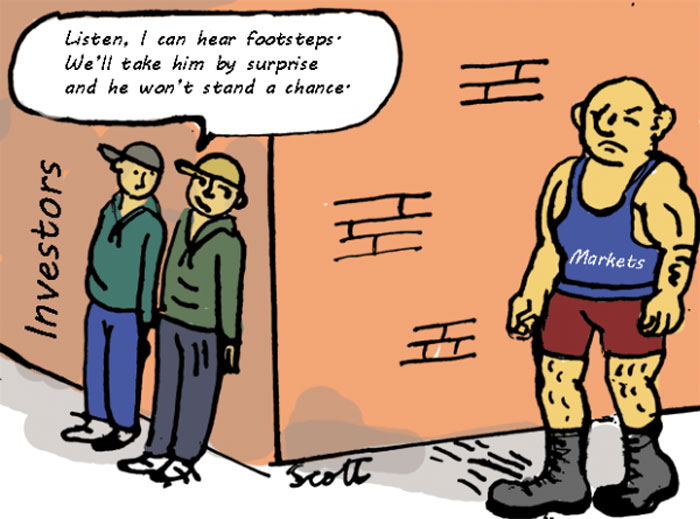

Thuyết kẻ ngốc hơn cho rằng bạn có thể kiếm lợi từ việc đầu tư miễn là ngoài kia có một kẻ ngốc hơn bản thân bạn sẵn sàng đầu tư ở một giá cao hơn. Điều đó có nghĩa rằng bạn có thể kiếm tiền từ những cổ phiếu bị định giá quá cao so với giá trị thực tế miễn là có người nào đó ngốc nghếch sẵn sàng trả giá cao hơn để mua được nó từ bạn.

Cuối cùng sẽ chẳng còn lại kẻ ngốc nào vì thị trường dành cho bất kỳ sự đầu tư nào cũng đều quá nóng. Đầu tư theo thuyết kẻ ngốc hơn bỏ qua việc định giá, việc xem xét các báo cáo tài chính cũng như các số liệu khác. Việc bỏ qua số liệu cũng rủi ro như việc quá chú ý vào nó; vì vậy những người theo thuyết kẻ ngốc hơn có thể bị bỏ lại sau khi thị trường điều chỉnh.

THUYẾT LÔ LẺ (ODD LOT THEORY)

Thuyết lô lẻ sử dụng việc bán các lô lẻ – khối nhỏ cổ phiếu mà các nhà đầu tư cá nhân nắm giữ – như một chỉ báo để quyết định khi nào mua vào một cổ phiếu. Nhà đầu tư theo thuyết lô lẻ mua vào khi những nhà đầu tư nhỏ lẻ bán ra. Thuyết này giả định nhà đầu tư nhỏ lẻ thường sai.

Thuyết lô lẻ là một chiến lược đi ngược xu thế (contrarian) dựa trên một hình thức phân tích kỹ thuật đơn giản – đo lường doanh số bán lô lẻ. Một nhà đầu tư hay một nhà giao dịch có thành công hay không khi theo thuyết này chủ yếu dựa vào việc anh ta có xét đến các chỉ số cơ bản của công ty mà thuyết hướng tới không hay chỉ đơn giản là mua vào một cách mù quáng. Những nhà đầu tư nhỏ lẻ sẽ có lúc đúng lúc sai, nên điều rất quan trọng là phải biết phân biệt những lô lẻ xảy ra do mức độ chấp nhận rủi ro thấp với những lô lẻ xảy ra do những vấn đề lớn phát sinh. Nhà đầu tư cá nhân thường linh động hơn các quỹ lớn và do đó có thể phản ứng nhanh hơn với các thông tin nghiêm trọng. Vì vậy doanh số bán lô lẻ có thể thực sự là tín hiệu cho sự bán ra mạnh hơn khi một cổ phiếu rớt giá thay vì chỉ là một sai lầm của một bộ phận nhỏ các nhà đầu tư.

THUYẾT TRIỂN VỌNG/THUYẾT NGẠI LỖ (PROSPECT THEORY/LOSS-AVERSION THEORY)

Thuyết triển vọng cho rằng có sự thiên lệch trong nhận thức của con người về lãi và lỗ. Là vì, con người lo sợ mất mát nhiều hơn việc được khích lệ khi có lãi. Nếu một người được chọn 1 trong 2 viễn cảnh khác nhau, họ sẽ chọn cái mà họ nghĩ rằng sẽ ít có khả năng bị lỗ, thay vì chọn cái đưa lại nhiều lãi nhất. Ví dụ, nếu bạn đưa cho một người 2 khoản đầu tư, một khoản sẽ đưa lại 5% lợi nhuận mỗi năm và một khoản đưa lại 12% lợi nhuận trong năm thứ nhất, lỗ 2.5% trong năm thứ hai, và đưa lại 6% trong năm thứ ba, người đó sẽ chọn khoản đầu tư mang lại 5% mỗi năm vì anh ta, một cách phi lý trí, quan tâm nhiều hơn đến một khoản lỗ, trong khi bỏ qua những khoản lãi có mức độ lớn hơn. Trong những ví dụ trên, cả 2 khả năng đều đưa lại lợi nhuận thuần dương sau 3 năm.

Thuyết triển vọng quan trọng đối với những chuyên gia tài chính và nhà đầu tư. Mặc dù sự đánh đổi rủi ro/lợi nhuận đưa ra một bức tranh rõ ràng về rủi ro một nhà đầu tư phải chấp nhận để đạt được lợi nhuận mong muốn, thuyết triển vọng cho chúng ta biết rằng về mặt cảm xúc rất ít người có thể thấu hiểu được cái họ nhận thức được bằng lý trí. Với những chuyên gia tài chính, thử thách là việc làm thế nào để cân bằng rủi ro của danh mục đầu tư với khả năng chấp nhận của khách hàng, hơn là mong muốn lợi nhuận. Với nhà đầu tư, thử thách là việc phải vượt qua những dự đoán đáng thất vọng của thuyết triển vọng và đủ can đảm để kiếm được lợi nhuận mong muốn.

THUYẾT KỲ VỌNG HỢP LÝ (RATIONAL EXPECTATIONS THEORY)

Thuyết kỳ vọng hợp lý nói rằng những người tham gia một nền kinh tế sẽ hành động theo cách phù hợp với những gì được kỳ vọng sẽ xảy ra trong tương lai mà những kỳ vọng này dựa trên lý trí. Có nghĩa là, một người sẽ đầu tư, chi tiêu v.v… theo điều mà anh ta tin rằng sẽ xảy ra trong tương lai. Với hành động này, anh ta sẽ tạo ra một lời tiên đoán tự trở thành sự thật (self-fufilling prophecy) dẫn đến những sự kiện trong tương lai.

Mặc dù thuyết này đóng vai trò quan trọng trong kinh tế học, nhiều người còn hoài nghi về lợi ích của nó. Ví dụ, một nhà đầu tư nghĩ rằng một cổ phiếu sẽ lên giá, và bằng cách mua nó, hành động này làm cho cổ phiếu đi lên thật. Nhưng giao dịch giống hệt sau đây có thể nằm ngoài thuyết kỳ vọng hợp lý. Khi nhận thấy rằng có một cổ phiếu bị định giá thấp, nhà đầu tư mua nó, và chứng kiến những nhà đầu tư khác cũng nhận ra sự định giá thấp đó, dẫn đến giá được đẩy lên mức giá thị trường hợp lý. Trường hợp này nêu bật vấn đề của thuyết kỳ vọng hợp lý: nó có thể được thay đổi để giải thích mọi thứ, nhưng nó thực sự chẳng cho chúng ta biết điều gì cả.

THUYẾT TỔNG KHỐI LƯỢNG BÁN KHỐNG (SHORT INTEREST THEORY)

Thuyết tổng khối lượng bán khống cho rằng khối lượng bán khống cao là sự báo trước về một đợt tăng giá cổ phiếu và, nhìn qua thì có vẻ như là vô căn cứ. Thông thường chúng ta hiểu rằng một cổ phiếu với lượng bán khống cao – tức là rất nhiều nhà đầu tư đang bán khống cổ phiếu đó – sẽ gặp phải sự điều chỉnh giá. Hơn nữa, tất cả các nhà giao dịch, hàng ngàn nhà đầu tư chuyên nghiệp và cá nhân đều rà soát kỹ mọi số liệu thị trường, nên chắc chắn họ không thể sai. Họ có thể đúng ở một mức độ nào đó, nhưng giá chứng khoán có thể thực sự tăng lên bởi được bán khống mạnh. Đến cuối cùng, những người bán khống phải phòng vệ (cover) cho vị thế của mình bằng việc mua lại cổ phiếu họ đã bán khống. Kết quả là, áp lực mua tạo bởi những người bán khống khi muốn phòng vệ vị thế sẽ đẩy giá cổ phiếu đi lên.

KẾT LUẬN

Chúng ta đã tìm hiểu một loạt các lý thuyết, từ những lý thuyết giao dịch kỹ thuật như thuyết tổng khối lượng bán khống và thuyết lô lẻ đến các thuyết kinh tế như thuyết kỳ vọng hợp lý và thuyết triển vọng. Mỗi một thuyết là một nỗ lực trong việc tìm ra một sự nhất quán hoặc một số khung lý thuyết cho hàng triệu quyết định mua và bán làm cho thị trường lên xuống hàng ngày. Mặc dù các thuyết này khá hữu dụng, nhưng cũng phải nhớ rằng không có duy nhất một thuyết nào có thể lý giải thế giới tài chính. Mỗi thuyết có thể sẽ chiếm ưu thế trong một thời kỳ, giai đoạn nhất định. Trong thế giới tài chính, thay đổi là điều duy nhất bất biến.

– Nguồn: Investopedia –

Có thể bạn quan tâm

Tủ sách Tinh hoa chứng khoán toàn tập