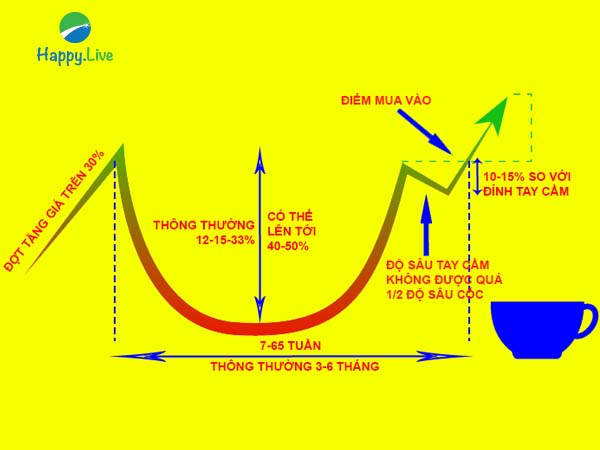

Những đặc điểm cơ bản ở khu vực tay cầm trong mẫu hình cốc-tay cầm

Tay cầm thường hình thành trong hơn 1-2 tuần và có những “phiên rũ bỏ” (nghĩa là giá giảm xuống dưới đáy trước đó nhưng sau đó kéo lên) trong mẫu hình cốc-tay cầm. Khối lượng nên giảm mạnh và xem như cạn kiệt thanh khoản ở gần các đáy của khu vực tay cầm. Đây là dấu hiệu tích cực vì lượng cung đã được tiêu hóa hoặc các nhà đầu tư yếu ớt đã được loại bỏ nhờ các phiên rũ bỏ. Khi lực cung yếu đi, chỉ cần lượng cầu nhỏ cũng đủ để giá tăng mạnh.

Mặc dù các mẫu hình chiếc cốc không có tay cầm có tỷ lệ thất bại cao hơn so với mẫu hình chiếc cốc tay cầm, nhưng nhiều cổ phiếu vẫn tăng giá mạnh với mẫu hình này. Tương tự, nhiều cổ phiếu công nghệ cao vào năm 1999 xuất hiện mẫu hình chiếc cốc-tay cầm, trong đó phần tay cầm chỉ được hình thành trong thời gian từ 1-2 tuần nhưng giá vẫn tăng rất mạnh.

Khi tay cầm xuất hiện, phần lớn nên được hình thành ở nửa trên chiều cao chiếc cốc (chiều cao chiếc cốc được tính từ đỉnh cao nhất đến đáy thấp nhất). Phần tay cầm nên nằm trên đường trung bình di động 10 tuần (hoặc tương đương với đường trung bình di động 50 ngày). Các tay cầm nằm ở nửa dưới chiều cao chiếc cốc hoặc nằm dưới đường trung bình di động 50 ngày thường yếu và dễ thất bại. Thường lực cầu từ các điểm mua này không đủ mạnh để giúp cổ phiếu có thể hồi phục nhiều hơn một nửa mức giảm giá trước đó (khó vượt qua mức 50% của chiều cao chiếc cốc – chú thích của người dịch).

Ngoài ra, các tay cầm có hình dạng cái nêm hướng lên khiến mẫu hình dễ thất bại hơn sau khi xuất hiện điểm phá vỡ và thiết lập đỉnh cao mới.

Hành vi cái nêm hướng lên ở tay cầm khiến giá không rũ bỏ hết được các nhà giao dịch yếu. Đây được xem là dấu hiệu rủi ro cao mà nhà đầu tư cần chú ý. Thông thường, các mẫu hình chiếc cốc-tay cầm với tay cầm có hình dạng cái nêm hướng lên thường xuất hiện ở nền giá thứ ba hoặc thứ tư, hoặc nền giá của các cổ phiếu bị thị trường lãng quên (laggard stock), hoặc ở các cổ phiếu dẫn dắt quá năng động (được nhiều nhà đầu tư theo dõi). Một lần nữa, tôi nhắc các bạn nên thận trọng với các tay cầm có hình dạng cái nêm hướng lên.

Trong một thị trường tăng giá, một tay cầm tốt nên có mức độ giảm giá (từ đỉnh đến đáy của tay cầm) được giới hạn trong vòng 8%-12% (người dịch: như thế được là một nền giá thắt chặt). Ngoại lệ xảy ra khi cổ phiếu hình thành một chiếc cốc lớn, giống như trường hợp của Sea Container vào năm 1975. Phần giảm giá của tay cầm của Sea Container vượt quá mức 12% và trông rất rộng và lỏng. Trong phần lớn các trường hợp thì kiểu tay cầm này trở nên nguy hiểm và không tốt.

Tuy nhiên, nếu bạn đang ở trong khu vực rũ bỏ cuối cùng của đáy thị trường con gấu, thì sự suy yếu bất thường của thị trường chung rất dễ tạo ra các tay cầm có mức giảm từ 20%-30%, nhưng mẫu hình giá trông vẫn tốt nếu như thị trường chung sau đó xuất hiện các phiên “bùng nổ theo đà (follow through)” để tạo ra thị trường tăng giá mới (xem Chương 9, chữ “M” = Chiều Hướng của Thị Trường Chung: Làm Thế Nào Bạn Có Thể Xác Định Xu Hướng Thị Trường). Đây là lý do tại sao mẫu hình chiếc cốc-tay cầm của Sea Container tuy có ngoại lệ ở phần tay cầm nhưng vẫn được xem là mẫu hình tốt.

Happy Live Team

Nguồn: Trích sách Làm giàu từ chứng khoán

Có thể bạn quan tâm

Bộ sách Làm giàu từ chứng khoán (phiên bản mới) + Hướng dẫn thực hành CANSLIM cho người mới bắt đầu

(Kết hợp Phân tích cơ bản (FA) và Phân tích kỹ thuật (TA) để tìm kiếm Siêu cổ phiếu)