Một năm hạ cánh mềm, các ngân hàng trung ương lớn cắt giảm lãi suất sẽ hỗ trợ tăng trưởng và thị trường trên toàn thế giới, đó là quan điểm lạc quan thông thường về nền kinh tế toàn cầu vào năm 2024.

Nhưng điều gì sẽ khiến những kỳ vọng này chệch hướng sau những năm trải qua các cú sốc như đại dịch, căng thẳng địa chính trị và sự sụp đổ của một số ngân hàng? Hầu như có rất nhiều yếu tố có thể xuất hiện ngoài mong đợi của thị trường.

Căng thẳng ở Trung Đông

Sau hơn ba tháng, xung đột Israel-Hamas đã đưa khu vực này đến bờ vực của một cuộc xung đột rộng lớn hơn với khả năng bóp nghẹt dòng chảy dầu mỏ, lấy đi một phần tăng trưởng toàn cầu và đẩy lạm phát lên cao trở lại. Sự gián đoạn nguồn cung cấp năng lượng đó vẫn chưa xảy ra và thị trường đang đánh cược rằng điều đó sẽ không xảy ra. Nhưng rủi ro đang tăng lên!

Căng thẳng đã leo thang ở Biển Đỏ kể từ khi Mỹ và Anh tiến hành các hành động quân sự ở Yemen, nhằm đáp trả các cuộc tấn công kéo dài nhiều tuần của Houthi nhằm vào các tàu thuyền ở cửa ngõ thương mại toàn cầu quan trọng. Những cuộc đọ súng hàng ngày dọc biên giới Israel-Lebanon và vụ ám sát một thủ lĩnh Hamas có nguy cơ lôi kéo lực lượng Hezbollah – và hậu quả là Iran – vào sâu hơn trong cuộc xung đột này. Iraq và Syria ngày càng giống như những điểm nóng.

Theo Bloomberg, trường hợp cơ bản là xung đột trực tiếp giữa Iran-Israel khó có thể xảy ra. Nếu kịch bản cực đoan đó thành hiện thực thì 1/5 nguồn cung dầu thô toàn cầu cũng như các tuyến thương mại quan trọng có thể gặp rủi ro. Giá dầu thô có thể tăng lên 150 USD/thùng, làm giảm khoảng 1 điểm phần trăm GDP toàn cầu và tăng thêm 1,2 điểm phần trăm vào lạm phát toàn cầu.

Fed có thể làm thị trường thất vọng một lần nữa

Những yếu tố kể trên sẽ là tin xấu đối với Cục Dự trữ Liên bang (Fed) và đối với các nhà đầu tư đang kỳ vọng vào việc chuyển hướng cắt giảm lãi suất sớm và mạnh mẽ.

Vào những năm 1970, Chủ tịch Fed Arthur Burns đã chuyển hướng chính sách tiền tệ quá sớm. Kết quả là lạm phát tái phát, đòi hỏi người kế nhiệm là Paul Volcker phải có những biện pháp cực đoan để kiểm soát giá cả. Có hai cách mà năm 2024 có thể lặp lại, mặc dù chỉ ở mức thu nhỏ. Một là cú sốc nguồn cung nếu xung đột thực sự leo thang ở Trung Đông ảnh hưởng đến giá dầu và các tuyến đường vận chuyển. Hai là sẽ xuất phát từ các điều kiện tài chính lỏng lẻo hơn với lãi suất trái phiếu Kho bạc Mỹ kỳ hạn 5 năm giảm hơn 1 điểm phần trăm so với mức cao nhất trong tháng 10.

Nếu đưa mức giảm 1 điểm phần trăm vào lợi suất vào mô hình kinh tế Mỹ của Bloomberg Economics, nó sẽ thúc đẩy lạm phát trong năm tới tăng thêm 0,5 phần trăm và đưa tỷ lạm phát lên gần 3% so với mục tiêu 2%. Nếu điều đó xảy ra, Fed có thể phải tạm dừng chính sách xoay trục, đồng nghĩa với việc làm thất vọng kỳ vọng của thị trường về một lập trường chính sách dễ dàng hơn.

|

|

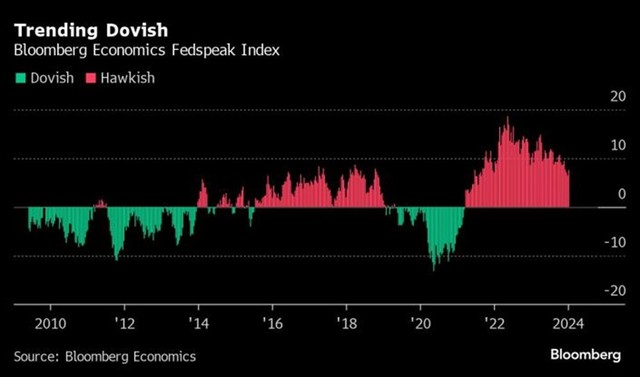

Fed đang có xu hướng ôn hòa hơn |

Mặt khác, mô hình xử lý ngôn ngữ tự nhiên mới của Bloomberg dùng để nắm bắt quan điểm của các quan chức Fed cho thấy các quan chức đã để lại cho mình rất nhiều cơ hội để điều động. Mô hình – được đào tạo dựa trên 59.000 tiêu đề tin tức về các bài phát biểu và cuộc họp báo của Fed – cho thấy các quan chức đang có xu hướng ôn hòa, nhưng vẫn còn một chặng đường dài mới đạt được cam kết cắt giảm.

Châu Âu cũng có nhiều thách thức

Nếu Mỹ có nguy cơ khiến nền kinh tế quá nóng thì với châu Âu lại ngược lại.

Ngân hàng Trung ương châu Âu (ECB) và Ngân hàng Trung ương Anh (BoE) đang ở giai đoạn cuối của chu kỳ thắt chặt mạnh mẽ nhất trong nhiều thập kỷ. Việc tăng lãi suất thông qua bất kỳ mô hình kinh tế vĩ mô nào đều đưa ra một dự báo rõ ràng: suy thoái sâu sắc.

Mô hình của Bloomberg Economics cho thấy, tổng sản phẩm quốc nội khu vực đồng Euro đáng lẽ phải đạt mức 2,5%, và con số tương đương ở Anh là 4,7%. Nhưng cho đến nay, dữ liệu đang cho thấy sự suy giảm ở cả hai nền kinh tế.

Tất nhiên, các mô hình có thể sai. Dự báo về đại dịch và xung đột Nga-Ukraine luôn là một thách thức, nhưng có một khả năng khác. Chính sách tiền tệ nổi tiếng là hoạt động với độ trễ dài. Ở châu Âu, thành công lớn có thể vẫn chưa đến.

Đối với Đức – cường quốc đang bị đình trệ của châu Âu – sẽ không mất nhiều thời gian để biến năm 2024 thành một năm suy thoái. Sự suy thoái ở Trung Quốc làm tăng thêm rủi ro đối với Đức. Tin xấu của Trung Quốc như tốc độ tăng trưởng chậm lại là tin xấu cho Đức, vì Đức xem Trung Quốc là một trong những thị trường xuất khẩu lớn nhất của mình. Tin tốt cho Trung Quốc – sự trỗi dậy của các nhà sản xuất ô tô điện – cũng là tin xấu cho Đức, bởi vì Volkswagen AG và các nhà sản xuất ô tô khác của Đức lo ngại rằng các nhà sản xuất ô tô Trung Quốc như BYD đang đi theo hướng của họ.

Kinh tế Trung Quốc là một ẩn số

Nền kinh tế lớn thứ hai thế giới bước vào năm 2024 với tốc độ tăng trưởng đang giảm dần. Quá trình phục hồi sau đại dịch đã thất bại và các gói kích thích nhỏ giọt đều đặn đã không thể lấp đầy khoảng trống lớn do lĩnh vực bất động sản đang sa sút để lại.

Trường hợp cơ bản của Bloomberg Economics là Trung Quốc vẫn sẽ cung cấp đủ hỗ trợ để ngăn chặn sự sụp đổ, với mức tăng trưởng dự báo vào năm 2024 là 4,5%. Con số này sẽ giảm so với năm ngoái và thấp hơn nhiều so với mức trước đại dịch, nhưng không phải là một thảm họa.

Rủi ro đang nghiêng về chiều hướng giảm. Nếu gói kích thích đến muộn, đồng thời giá bất động sản sụt giảm sâu hơn, tốc độ tăng trưởng có thể chậm lại khoảng 3%. Nếu khủng hoảng bất động sản gây ra một cuộc khủng hoảng tài chính, như đã từng xảy ra ở Nhật Bản năm 1989 và Mỹ năm 2008, nền kinh tế thậm chí có thể bị thu hẹp trên thực tế.

Nhật Bản có nguy cơ mất kiểm soát đường cong lợi suất

Tại Nhật Bản, năm 2024 được xem là năm mà ngân hàng trung ương dưới sự quản lý mới từ bỏ việc kiểm soát đường cong lợi suất, chính sách mà ngân hàng này sử dụng để chốt lãi suất dài hạn ở mức thấp nhất.

Mục đích là để phản ánh nền kinh tế đang bị thu hẹp của Nhật Bản. Các hiệu ứng đã lan rộng khắp thế giới dưới chiến lược chênh lệch lợi suất (carry trade). Các nhà đầu tư có thể vay bằng đồng yên lãi suất thấp, sau đó mua Trái phiếu Kho bạc Mỹ lợi suất 4% hoặc trái phiếu của các thị trường mới nổi có lãi suất cao hơn. Sự mất giá của đồng yên đã đẩy lợi nhuận từ chiến lược đó càng cao hơn.

|

|

Lợi suất thấp của Nhật Bản thúc đẩy hoạt động carry trade |

Bloomberg Economics nhận thấy, Ngân hàng trung ương Nhật Bản (BOJ) sẽ tiến tới việc rút lui khỏi chính sách kiểm soát đường cong lợi suất vào tháng 7, duy trì các thiết lập chính sách phù hợp nhưng loại bỏ rào cản về lợi suất. Nếu không, đồng yên sẽ tăng đột biến, hoạt động carry trade có thể giảm nhanh chóng do dòng tiền chảy ra khỏi trái phiếu Kho bạc Mỹ và các tài sản có lợi suất cao hơn khác. Số tiền liên quan rất lớn: Nhật Bản có 4.100 tỷ USD đầu tư gián tiếp nước ngoài.

Bầu cử Mỹ

Cuộc bầu cử quan trọng nhất năm 2024 có thể đảo ngược các tính toán trên toàn thế giới, đó là cuộc bầu cử tổng thống Mỹ vào tháng 11 đang hình thành như một cuộc tái đấu giữa Joe Biden và Donald Trump, người đã dẫn đầu cuộc thăm dò sớm ở các bang.

Việc ông Trump trở lại nắm quyền có thể mang lại những thay đổi chính sách mạnh mẽ vào năm 2025 và thị trường có thể định giá chúng sớm hơn. Ông Trump đã cam kết sẽ áp mức thuế 10% đối với tất cả hàng nhập khẩu. Theo ước tính của Bloomberg Economics, nếu các đối tác thương mại trả đũa bằng biện pháp tương tự, điều đó sẽ làm giảm 0,4% GDP của Mỹ. Đồng thời, sẽ có nhiều căng thẳng thương mại hơn với các quốc gia châu Âu và Trung Quốc.

Trước bất kỳ điều gì trong số đó, bản thân cuộc bầu cử phải vượt qua và có nguy cơ đáng kể là kết quả của cuộc bầu cử có thể dẫn tới tranh chấp. Bạo lực sau bầu cử vào ngày 6/1/2021 đã cho thấy nguy cơ tiềm ẩn những biến động trong nước và sự mong manh của niềm tin vào nền dân chủ Mỹ.

Giá dầu

Sau nhiều năm các kịch bản có xác suất thấp trở thành hiện thực làm rung chuyển thị trường, có thể cho rằng nhiều rủi ro vẫn tiếp tục xuất hiện trên thị trường năng lượng.

Thị trường năng lượng có thể là nơi để tìm kiếm sự tăng trưởng tích cực bất ngờ, miễn là một cuộc xung đột Trung Đông rộng lớn hơn có thể được ngăn chặn. Lẽ ra dầu phải tăng vào năm 2023 vì nhu cầu tăng mạnh và OPEC+ đã cắt giảm nguồn cung, nhưng thay vào đó giá dầu lại giảm. Nếu xung đột ở Gaza được kiềm chế, các điều kiện vào năm 2024 có thể khiến giá dầu suy giảm hơn nữa.

Tăng trưởng nhu cầu sẽ chậm lại và OPEC+ có thể gặp khó khăn trong việc đoàn kết, làm tăng nguy cơ xảy ra một cuộc chiến giá cả sẽ thúc đẩy nền kinh tế toàn cầu. Bloomberg Economics ước tính giá dầu giảm 10% sẽ thúc đẩy GDP thế giới tăng gần 0,1%.

Và một số thị trường mới nổi có thể phát triển mạnh…

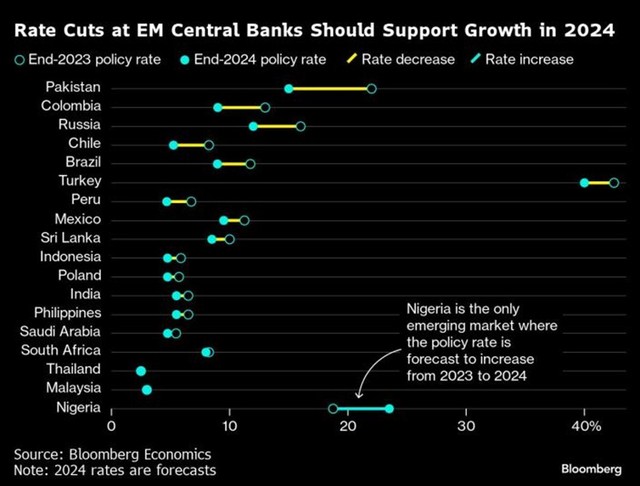

Hai xu hướng nhìn chung có lợi cho các thị trường mới nổi bước vào năm 2024: Lãi suất đang giảm và các công ty đang tìm cách đưa chuỗi cung ứng của họ về gần nhà hơn.

|

|

Các ngân hàng trung ương ở các nền kinh tế mới nổi sắp cắt giảm lãi suất trong năm 2024 |

Một số quốc gia có đủ điều kiện để đón cả hai luồng gió thuận cùng lúc, dẫn đầu là Mexico, Peru và Ba Lan. Tất cả họ đều sẵn sàng cắt giảm lãi suất vào năm 2024 và có các thỏa thuận thương mại với các nước láng giềng lớn khiến họ trở thành địa điểm lý tưởng cho việc đưa hàng hóa đến gần bờ.

… ngay cả những quốc gia gặp rắc rối kéo dài

Những thay đổi chính sách lớn ở Argentina và Thổ Nhĩ Kỳ có thể khiến hai nền kinh tế đang gặp khó khăn có thể thu hút đầu tư trở lại.

Ở Argentina, “liệu pháp gây sốc” của Tổng thống Javier Milei sẽ gây tổn hại trong thời gian tới khi đồng tiền mất giá kéo theo việc thắt lưng buộc bụng ngân sách mạnh mẽ. Vẫn còn nguy cơ rằng đất nước, nơi giá cả đã tăng hơn 200% trong năm ngoái, sẽ rơi vào tình trạng siêu lạm phát hoàn toàn.

Tuy nhiên, nếu chương trình của Tổng thống Javier Milei thành công thì hạt giống tăng trưởng nhanh hơn, cân bằng hơn sẽ được gieo trồng – các nhà đầu tư có thể ngừng lo lắng về một vụ vỡ nợ khác và bắt đầu nghĩ đến việc săn lùng món hời.

Kể từ khi tái đắc cử vào tháng 5, Tổng thống Thổ Nhĩ Kỳ Recep Tayyip Erdogan đã ủng hộ việc chuyển hướng chính sách. Công thức chống lạm phát bằng tiền giá rẻ không chính thống đã không thành công và bị loại bỏ. Lãi suất tăng vọt và quy định ngân hàng chặt chẽ hơn đang diễn ra. Sự quan tâm của nhà đầu tư đang tăng lên, đây là tín hiệu tốt cho đồng lira.

|

|

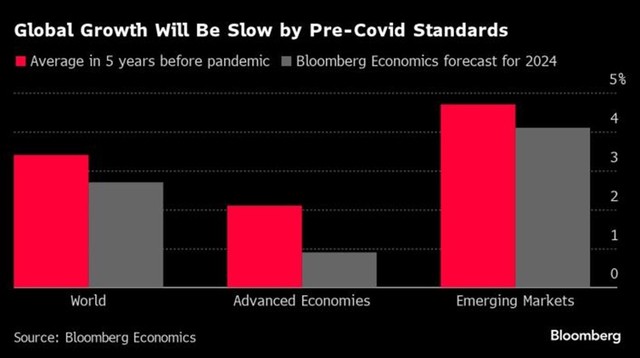

Bloomberg ước tính tăng trưởng năm 2024 |

Tuy nhiên, trường hợp cơ bản không phải là tuyệt vời. Có những điều có thể đi đúng hướng, nhưng còn nhiều điều có thể sai sót.

Ngay cả trước những rủi ro suy thoái, kịch bản cơ bản của Bloomberg Economics là tăng trưởng toàn cầu vào năm 2024 chỉ ở mức 2,7%. Con số này thấp hơn nhiều so với mức trước đại dịch là 3,4% và là mức thấp nhất trong một năm không xảy ra khủng hoảng kể từ khi bong bóng dotcom vỡ vào năm 2001.

Hoai An Le (Theo Tinnhanhchungkhoan)