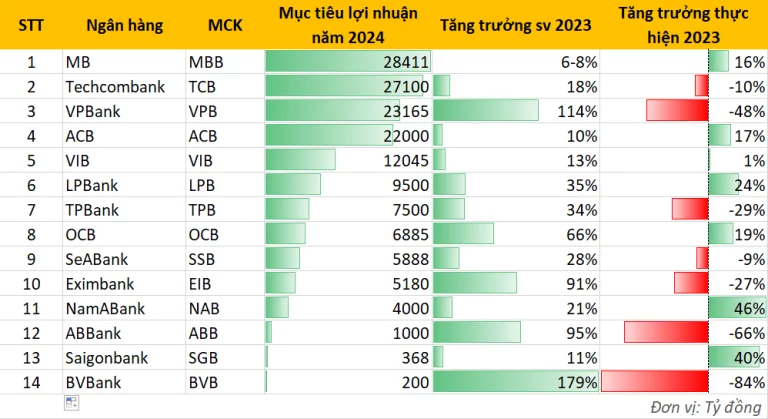

Cập nhật kế hoạch kinh doanh năm 2024 của 14 ngân hàng: Xuất hiện nhà băng đặt mục tiêu lợi nhuận tăng gần 3 lần

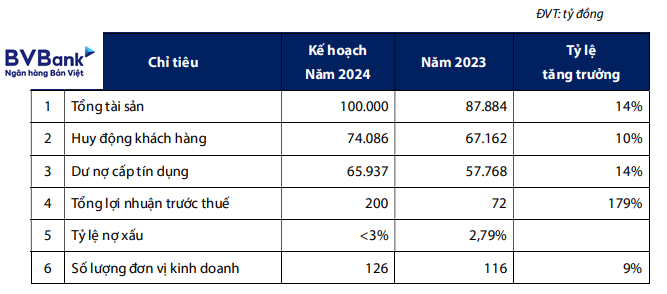

Hiện BVBank là ngân hàng đặt mục tiêu tăng trưởng cao nhất. Ngân hàng này dự kiến lợi nhuận trước thuế năm 2024 đạt 200 tỷ đồng, tăng 179% so với năm 2023.

Bên cạnh đó, BVBank cũng dự kiến tổng tài sản tăng 14% và cán mốc 100.000 tỷ đồng. Huy động khách hàng tăng khoảng 10% lên hơn 74.000 tỷ đồng. Dư nợ cấp tín dụng tăng khoảng 14% lên gần 66.000 tỷ đồng. BVBank cũng cho biết sẽ kiểm soát tỷ lệ nợ xấu dưới 3%. Ngân hàng có kế hoạch mở rộng số lượng đơn vị kinh doanh từ 116 đơn vị lên 126 đơn vị.

Trước đó, lợi nhuận trước thuế năm 2023 của BVBank chỉ đạt 72 tỷ đồng, giảm 84% so với năm 2022 và không hoàn thành mục tiêu đặt ra 502 tỷ đồng.

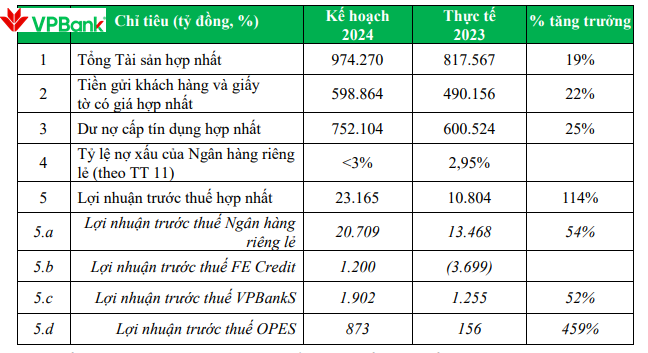

VPBank là ngân hàng tiếp theo có mục tiêu tăng trưởng lợi nhuận theo cấp số nhân. Trong dự thảo tờ trình Đại hội đồng cổ đông của VPBank, ngân hàng này đưa mục tiêu lợi nhuận hợp nhất trước thuế năm 2024 tăng 114% so với năm 2023, tương đương 23.165 tỷ đồng. Trong đó, riêng ngân hàng mẹ dự kiến đóng góp 20.709 tỷ đồng, công ty chứng khoán VPBankS góp 1.902 tỷ đồng và công ty bảo hiểm OPES đóng góp 873 tỷ đồng vào tổng lợi nhuận. Công ty tài chính tiêu dùng FE CREDIT cũng sẽ được kỳ vọng có sự trở lại mạnh mẽ sau hai năm liền thua lỗ, với mức lợi nhuận hợp nhất trước thuế dự kiến là 1.200 tỷ đồng trong năm 2024.

Hai ngân hàng khác cũng có mục tiêu khá tham vọng khi lên kế hoạch lợi nhuận tăng gần 100% là Eximbank và ABBank.

Eximbank vừa qua đã công bố đề xuất của HĐQT về Kế hoạch kinh doanh năm 2024 để trình Đại hội đồng cổ đông thông qua. Theo đó, năm 2024, Eximbank tiếp tục đưa ra mục tiêu tương đối tham vọng với lợi nhuận trước thuế là 5.180 tỷ đồng, cao hơn 90,5% so với kết quả thực hiện năm 2023. Tổng tài sản được kỳ vọng tăng thêm 11%, lên mức 223.500 tỷ đồng.

ABBank dự trình lợi nhuận trước thuế năm 2024 đạt 1.000 tỷ đồng, tăng 94,5% so với kết quả thực hiện của năm 2023. Về các chỉ tiêu khác, ABBank dự trình tổng tài sản đến cuối năm nay dự kiến ở mức 170.000 tỷ đồng, tăng 5% so với năm 2023. Huy động từ khách hàng tăng 13% lên 113.349 tỷ đồng. Dư nợ tín dụng tăng 13% lên 116.272 tỷ đồng. Tỷ lệ nợ xấu duy trì ở mức dưới 3% theo đúng quy định của Ngân hàng Nhà nước.

Ngoài VPBank, các ngân hàng lớn khác như MB, Techcombank, ACB,…đều lên kế hoạch kinh doanh tăng trưởng tích cực trong năm nay.

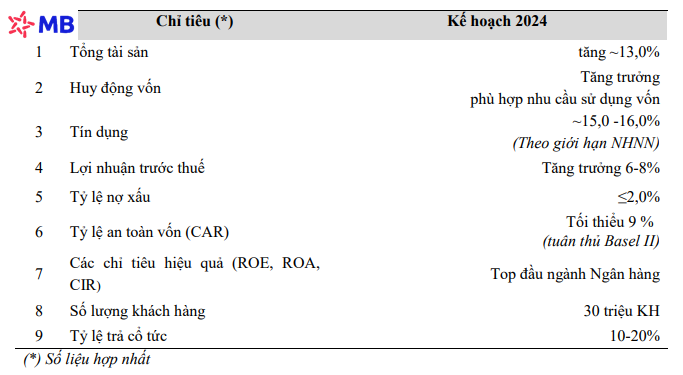

MB dự kiến lợi nhuận trước thuế năm 2024 tăng trưởng từ 6 – 8%. Với mức đạt được trong năm 2023 là 26.306 tỷ đồng, lợi nhuận trước thuế hợp nhất của MB trong năm 2024 dự kiến đạt từ 27.884 tỷ đồng đến 28.411 tỷ đồng.

Hiện mục tiêu lợi nhuận của MB là cao nhất trong 14 ngân hàng đã công bố kế hoạch kinh doanh. Tuy nhiên, mức tăng trưởng dự kiến 6-8% trong năm 2024 mà MB đặt ra vẫn khá khiêm tốn so với mức thực hiện được trong năm 2023 vừa qua (16%).

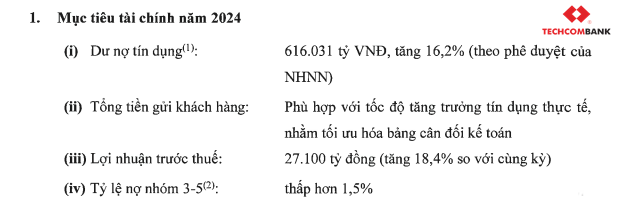

Techcombank sau khi ghi nhận lợi nhuận sụt giảm trong năm 2023, ngân hàng kỳ vọng năm 2024 sẽ tăng trưởng trở lại. Cụ thể, ngân hàng lên kế hoạch tăng trưởng tín dụng 16,2% (trong hạn mức được Ngân hàng Nhà nước cấp phép); tăng trưởng huy động vốn phù hợp với tốc độ tăng trưởng tín dụng thực tế; Lợi nhuận năm 2024 dự kiến tăng trưởng 18,4% lên 27.100 tỷ đồng.

ACB đã tổ chức Đại hội đồng cổ đông thường niên năm 2024 vào ngày 4/4 và thông qua kế hoạch mục tiêu lợi nhuận trước thuế 22.000 tỷ đồng, tăng 10% so với năm trước. Tổng tài sản tăng 12% lên 805.050 tỷ đồng. Tiền gửi khách hàng và giấy tờ có giá tăng 11% lên 593.779 tỷ đồng. Dư nợ cho vay khách hàng tăng 14% lên 555.866 tỷ đồng và tuân theo hạn mức tăng trưởng tín dụng được Ngân hàng Nhà nước giao. Tỷ lệ nợ xấu kiểm soát dưới 2%.

Theo kết quả điều tra xu hướng kinh doanh của các Tổ chức tín dụng quý II/2024 do Vụ Thống kê của NHNN thực hiện, tình hình kinh doanh tổng thể và lợi nhuận trước thuế của hệ thống ngân hàng trong quý I/2024 chưa được như nhận định và kỳ vọng của các Tổ chức tín dụng tại kỳ điều tra trước.

Các Tổ chức tín dụng kỳ vọng tình hình kinh doanh sẽ khả quan hơn trong quý II/2024 nhưng vẫn thận trọng khi kỳ vọng cho cả năm 2024 với 70,9-72,7% Tổ chức tín dụng kỳ vọng tình hình kinh doanh cải thiện hơn trong quý II và cả năm 2024.

Các Tổ chức tín dụng kỳ vọng lợi nhuận trước thuế có thể phục hồi từ quý II/2024 với 57,3% Tổ chức tín dụng kỳ vọng lợi nhuận trước thuế tăng trưởng so với quý I/2024, 30,9% Tổ chức tín dụng kỳ vọng “không đổi” và 11,8% Tổ chức tín dụng lo ngại kết quả hoạt động kinh doanh suy giảm.

Trong năm 2024, 86,2% Tổ chức tín dụng kỳ vọng lợi nhuận trước thuế tăng trưởng dương so với năm 2023, bên cạnh đó, vẫn có 10,1% Tổ chức tín dụng lo ngại lợi nhuận tăng trưởng âm trong năm 2024 và 3,7% ước tính lợi nhuận không thay đổi.

Happy Live team sưu tầm/cafef