Tỷ giá biến động, chọn cổ phiếu đầu tư ra sao?

Theo BSC, tỷ giá tăng cũng gây áp lực lên doanh nghiệp vay nợ, thanh toán bằng đồng USD và tác động đến dòng vốn ngoại trên thị trường.

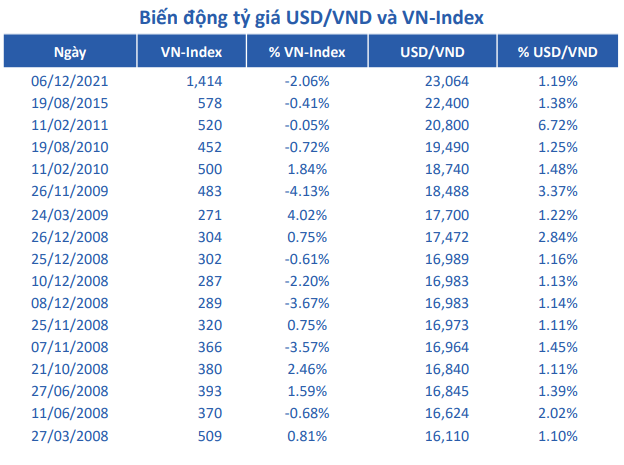

VN-Index thường có biến động giảm khi tỷ giá tăng trên 1%

Cập nhật về diễn biến tỷ giá trong báo cáo mới đây, Chứng khoán BSC cho biết, tính đến ngày 29/3, đồng VND đã giảm 2,11% từ đầu năm so với USD, tỷ giá USD/VND lên mức cao nhất kể từ tháng 11/2022. Dù vậy, so với diễn biến đồng tiền các nước khác, VND vẫn đang có diễn biến ổn định hơn kể từ đầu 2023 đến nay.

Đội ngũ phân tích cho rằng tỷ giá leo thang một phần do Fed chưa đưa ra thời điểm cụ thể nới lỏng chính sách tiền tệ và điều này khiến chỉ số DXY tăng cao trong thời gian gần đây. Bên cạnh đó, một số yếu tố như chênh lệch lãi suất giữa VND và USD trên thị trường liên ngân hàng, giá vàng, crypto tăng trong thời gian ngắn và nhu cầu nhập khẩu tăng, kết năm tài chính của nhiều doanh nghiệp FDI dẫn đến nhu cầu ngoại tệ tăng cũng kích hoạt đà tăng nóng của tỷ giá.

Thống kê của BSC về biến động tỷ giá và VN-Index giai đoạn 2018- T3/2024 cho thấy, VN-Index hầu hết có biến động giảm (số lần giảm 10/17) khi tỷ giá tăng trên 1%. Với mức tăng tỷ giá USD/VND là 2,08% thì mức giảm trung bình của VN-Index là -1,81%.

Tỷ giá USD/VND gây sức ép đến lạm phát và nhà điều hành, gián tiếp ảnh hưởng đến kỳ vọng về lạm phát và lãi suất. Bên cạnh đó tỷ giá tăng cũng gây áp lực lên doanh nghiệp vay nợ, thanh toán bằng đồng USD và tác động đến dòng vốn ngoại trên thị trường.

Tỷ giá tác động ra sao tới các doanh nghiệp trên sàn chứng khoán?

Đội ngũ phân tích cho rằng nhà đầu tư cần theo dõi các nhóm ngành, doanh nghiệp được kỳ vọng sẽ hưởng lợi và cẩn trọng với các nhóm ngành, doanh nghiệp gặp bất lợi khi tỷ giá tăng.

Với nhóm ngành hưởng lợi, BSC cho rằng thủy sản sẽ được hưởng lợi tích cực, cụ thể là VHC, ANV, IDI, FMC, MPC, CMX, ACL khi giá của hầu hết các mặt hàng thủy sản được quote và giao dịch theo đồng USD.

Nhóm hóa chất với DGC cũng được dự báo tích cực nhờ doanh thu xuất khẩu chiếm tỷ trọng lớn, nhập khẩu nguyên liệu chiếm tỷ trọng nhỏ hơn. Nhóm dầu khí và nhựa cũng được đội ngũ phân tích đánh giá khả quan khi tỷ giá tăng cao.

Nhóm dệt may cũng được BSC kỳ vọng hưởng lợi nhờ xu hướng tăng của tỷ giá, tiêu biểu là TNG, TCM, STK, HTG khi thị trường xuất khẩu và khách hàng chính của đại đa phần các doanh nghiệp may mặc là từ Mỹ, tuy nhiên hầu hết các doanh nghiệp đều phải nhập nguyên vật liệu đầu vào từ nước ngoài theo chỉ định của khách hàng nên nhìn chung tác động từ tỷ giá tăng lên KQKD không nhiều.

Nhóm đá thạch anh nhân tạo, đặc biệt là VCS cũng có thể tích cực nhờ chênh lệch tỷ giá tác động lên doanh thu lớn hơn chi phí lãi vay và nhóm săm lốp với DRC cũng có doanh thu xuất khẩu chiếm tỷ trọng lớn, nhập khẩu nguyên liệu chiếm tỷ trọng nhỏ hơn.

Nhóm gỗ với đại diện là PTB có phần lớn doanh thu mảng gỗ và đá là xuất khẩu sang Mỹ, Châu Âu và thu về đồng USD, trong khi nguyên liệu đầu vào chủ yếu là tự chủ trong nước nên tỷ giá tăng sẽ tương đối có lợi cho doanh nghiệp.

Với nhóm ngành bất lợi, nhóm phân tích cho rằng phân bón và tiện ích sẽ chịu áp lực từ tỷ giá. Theo đó, DPM, DCM nguyên liệu đầu vào được tính bằng đồng USD, doanh thu xuất khẩu chiếm tỷ trọng nhỏ. Tương tự với nhóm tiện ích, NT2 có giá khí đầu vào được tính theo đồng USD do đó sẽ làm tăng chi phí sản xuất điện và giảm tính cạnh tranh với các loại hình năng lượng khác.

Đồng thời, đội ngũ phân tích BSC cũng đưa ra quan điểm trung lập với một số nhóm như sắp thép, gạo, công nghệ và một số cổ phiếu trong nhóm tiện ích (REE, PC1, GEG. BCG, BWE).

Happy Live team sưu tầm/cafef

“Cuốn sách giúp thay đổi rất nhiều luận điểm còn đang mơ hồ và những lầm tưởng khi nghĩ về kinh tế học”.