Carry trade là gì? Vì sao đồng yen tăng giá có thể làm rung lắc thị trường tài chính toàn cầu?

Cái kết của chiến lược giao dịch chênh lệch lãi suất (carry trade) bằng đồng yen cũng góp phần làm thị trường náo động.

Định nghĩa

Động thái tăng lãi suất của ngân hàng trung ương Nhật Bản có thể có ảnh hưởng lớn đến hành vi bán tháo của các nhà đầu tư trong vài ngày qua.

Các thị trường tài chính toàn cầu đang khởi đầu tuần mới một cách không mấy êm ả. Sắc đỏ lan khắp thị trường chứng khoán châu Á. Chỉ số Nikkei 225 của Nhật Bản sụt 12% so với mốc tham chiếu vào lúc 14h30 theo giờ địa phương. Chỉ số Kospi của hàn Quốc giảm 9%, Hang Seng của Hong Kong rớt 2,8% và CSI 300 của Trung Quốc sụt 0,7%, tờ Markets Insider cho hay.

Các tài sản rủi ro đang bị bán tháo trong bối cảnh nhà đầu tư lo ngại Cục Dự trữ Liên bang Mỹ (Fed) đã chậm trễ trong việc hỗ trợ nền kinh tế. Tuy nhiên, rủi ro suy thoái của Mỹ không phải yếu tố duy nhất khiến thị trường chao đảo.

Cái kết của chiến lược giao dịch chênh lệch lãi suất (carry trade) bằng đồng yen cũng góp phần làm thị trường náo động.

Carry trade là gì?

Carry trade là chiến lược giao dịch trong đó nhà đầu tư đi vay bằng một loại tiền tệ có lãi suất thấp và tái đầu tư vào tài sản của một quốc gia khác có tỷ suất sinh lời cao hơn, ví dụ như trái phiếu, cổ phiếu hoặc hàng hóa.

Trong những năm qua, đồng yen thường được sử dụng làm đồng tiền cấp vốn bởi nó có độ biến động thấp và các nhà đầu tư tin Ngân hàng Trung ương Nhật Bản (BoJ) sẽ duy trì lãi suất cực thấp. Cổ phiếu Mỹ là tài sản đầu tư được ưa chuộng nhờ đà tăng đáng nể và sức mạnh của đồng USD.

Vì sao chiến lược carry trade bằng yen đổ vỡ?

Hôm 31/7, BoJ đã tăng lãi suất từ phạm vi 0 – 0,1% lên “khoảng 0,25%”, mức cao nhất trong vòng 15 năm qua và phát tín hiệu sẽ tiếp tục thắt chặt chính sách tiền tệ.

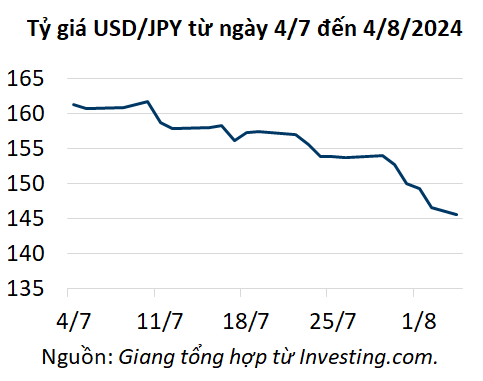

Động thái của BoJ giúp đồng yen mạnh lên. Trong khi đó, kỳ vọng Fed giảm lãi suất lại khiến đồng USD suy yếu. Đồng yen đã tăng gần 10% so với đồng bạc xanh trong một tháng qua.

Lo ngại đồng yen tăng giá đã khiến các nhà đầu tư phải bán bớt một số tài sản để trả nợ, ví dụ như chứng khoán Mỹ. Ông Nick Twidale, Giám đốc phân tích thị trường tại ATFX Global Markets, cho biết nhà đầu tư đã từ bỏ một lượng lớn vị thế carry trade trong những ngày qua.

Ông nói với Bloomberg: “Tất cả mọi người đều chạy ra lối thoát hiểm cùng một lúc. Ban đầu, những động thái này được kích hoạt bởi đợt tăng lãi suất của BoJ, nhưng nỗi lo về tốc độ tăng trưởng toàn cầu đã đổ thêm dầu vào lửa trong vài ngày qua và biến động càng trở nên dữ dội”.

Những ai sử dụng carry trade?

Các nhà đầu tư đã sử dụng carry trade để kiếm lời trong hàng thập kỷ. Cho đến thập niên 1990, chiến lược này chủ yếu được sử dụng bởi các nhà quản lý quỹ đầu cơ đặt cược vào đồng tiền của các thị trường mới nổi ít được chú ý. Các nhà đầu tư thông thường hầu như không biết về thuật ngữ “carry trade”.

Song, khi BoJ giảm lãi suất về gần 0, nhà đầu tư trên khắp thế giới nhận ra họ có thể kiếm lợi nhuận bằng cách vay bằng đồng yen để mua tài sản được định giá bằng đồng USD.

Ngân hàng Thanh toán Quốc tế (BIS) cho biết ngày nay carry trade được sử dụng bởi các nhà đầu tư trái phiếu và các tài sản trả thu nhập cố định khác. Những giao dịch này cũng thường mang tính ngắn hạn.

Quy mô giao dịch carry trade bằng đồng yen lớn đến đâu?

Tờ Economic Times cho biết việc xác định tổng quy mô của các giao dịch carry trade bằng đồng yen là điều bất khả thi. Tuy nhiên, số liệu của BIS cho thấy nợ vay quốc tế bằng đồng yen đã tăng 742 tỷ USD kể từ cuối năm 2021.

Không rõ bao nhiêu tiền được sử dụng để đầu cơ ngắn hạn vào tài sản quốc tế, nhưng ngân hàng ING của Hà Lan cho rằng các khoản vay bằng đồng yen đó có thể chiếm “một phần lớn” nguồn tài trợ cho hoạt động carry trade.

Phát biểu gần đây của các quan chức BoJ cho thấy họ quyết tâm tăng lãi suất bất chấp các dấu hiệu cho thấy nền kinh tế đang suy yếu. JPMorgan dự kiến BoJ sẽ tăng lãi suất lên 0,5% vào tháng 12 năm nay và tiếp tục kéo lãi suất lên 1% vào cuối năm 2025.

Lãi suất chính sách của Nhật Bản đang thấp hơn 500 điểm cơ bản so với Mỹ. Các thị trường dự đoán sau một năm nữa, chênh lệch giữa lãi suất của hai nước vẫn sẽ lớn hơn 300 điểm cơ bản. Do vậy, đồng yen vẫn có khả năng tiếp tục yếu thế so với USD.

Lần cuối cùng chiến lược carry trade bằng đồng yen đổ vỡ là vào năm 1998. Khi đó, giá yen bật tăng 32% so với USD chỉ trong vài tuần. Những nhà đầu tư nhớ bài học đau đớn đó rất có thể sẽ tìm cách đóng các vị thế carry trade càng nhanh càng tốt, tiếp tục gây áp lực lên thị trường trong những ngày tới.

Nguồn: Vietnambiz