Thời điểm thị trường chứng khoán: Bạn có thể dự đoán thị trường không?

Một số người cho rằng việc tính toán thời điểm thị trường chứng khoán là không thể. Nhưng việc hiểu cách thị trường tăng giá, thị trường giảm giá và tất cả các điều kiện ở giữa ảnh hưởng đến danh mục đầu tư của bạn — và cách xử lý chúng — là rất quan trọng đối với thành công lâu dài của bạn.

Trong thị trường tăng giá hoặc xu hướng tăng mạnh, bạn có thể tạo ra lợi nhuận đáng kể. Nhưng nếu bạn chỉ mù quáng theo đuổi phương pháp “mua và nắm giữ” trong thị trường giảm giá (hoặc xu hướng giảm kéo dài) và không sử dụng bất kỳ quy tắc nào về thời điểm bán cổ phiếu , rất có thể tất cả các khoản lãi đó sẽ biến mất hoàn toàn hoặc đáng kể — hoặc thậm chí biến thành lỗ.

“Bạn hoàn toàn phải có một phương pháp đã được chứng minh và đáng tin cậy để xác định chính xác liệu bạn đang ở trong thị trường tăng giá hay giảm giá. Đây là bài học quan trọng nhất mà bạn có thể học được nếu muốn ngừng thua lỗ và bắt đầu chiến thắng.”

William J. O’Neil, Nhà sáng lập IBD

Có thể định thời điểm thị trường chứng khoán được không?

Câu trả lời ngắn gọn là có. Nhưng điều đó phụ thuộc vào cách bạn định nghĩa thời điểm thị trường chứng khoán.

Mục tiêu của việc tính toán thời điểm thị trường thực tế không phải là vào ở mức đáy và ra ở mức đỉnh. Điều đó đơn giản là không thể thực hiện được đối với cả nhà đầu tư mới vào nghề hay nhà đầu tư lão luyện. Mục tiêu như vậy không chỉ không thực tế mà còn tốn kém và nguy hiểm. Như câu nói của Phố Wall, bò đực kiếm được tiền, gấu kiếm được tiền, nhưng lợn thì bị giết thịt.

Việc xác định thời điểm đầu tư vào thị trường chứng khoán là khả thi nếu bạn định nghĩa nó là kiếm tiền trong giai đoạn đầu của xu hướng tăng mới và bảo vệ lợi nhuận của mình khi các chỉ số thị trường chứng khoán và cổ phiếu riêng lẻ bắt đầu suy yếu và rơi vào giai đoạn điều chỉnh.

Tất nhiên, điều đó đặt ra câu hỏi: Làm sao bạn có thể xác định xu hướng thị trường chứng khoán hiện tại và xác định thời điểm nó bắt đầu thay đổi?

Trong phần cuốn sách Làm giàu từ chứng khoán, bạn sẽ học cách trả lời những câu hỏi đó bằng các quy tắc dựa trên hơn 100 năm lịch sử thị trường, mang đến cho bạn cách tiếp cận thực tế và đã được kiểm nghiệm theo thời gian về thời điểm đầu tư vào thị trường chứng khoán.

Tại sao thời điểm thị trường chứng khoán lại quan trọng

Lịch sử cho thấy 3 trong 4 cổ phiếu biến động theo cùng hướng với các chỉ số chứng khoán chính, hoặc tăng hoặc giảm. Nếu bạn mua cổ phiếu trong xu hướng tăng của thị trường, bạn sẽ cải thiện đáng kể cơ hội đúng của mình. Nhưng nếu bạn mua khi các chỉ số thị trường đang trong xu hướng giảm, tỷ lệ cược sẽ chống lại bạn, làm tăng rủi ro và khả năng sai của bạn.

Không có cổ phiếu nào miễn nhiễm — dù là cổ phiếu tăng trưởng mạnh, vốn hóa lớn hay cổ phiếu giá trị. Các chỉ số thị trường chứng khoán Việt Nam như chỉ số VN-Index, còn chứng khoán Mỹ chính (Nasdaq composite, S&P 500 và Dow Jones Industrial Average) có sức hút rất lớn đối với từng cổ phiếu.

Trong một thị trường tăng giá mạnh mẽ, các cổ phiếu tăng trưởng hàng đầu tại thời điểm đó có thể tạo ra những biến động giá lớn.Nhưng khi thị trường giá xuống hoặc thị trường điều chỉnh xảy ra, hầu hết các cổ phiếu đều giảm. Điều này đặc biệt đúng với những cổ phiếu dẫn đầu trong chu kỳ trước.

Nếu bạn chỉ nắm giữ cổ phiếu một cách mù quáng và không có hành động phòng thủ nào khi thị trường tăng giá chuyển sang thị trường giảm giá, bạn có nguy cơ mất hết lợi nhuận khó khăn lắm mới kiếm được (thậm chí còn hơn thế nữa).

Mặt khác, khi một xu hướng tăng mới bắt đầu và tăng tốc, các cổ phiếu tốt nhất để mua và theo dõi sẽ bắt đầu tăng giá. Sự thay đổi xu hướng này thường bắt đầu khi nỗi sợ hãi và sự bi quan quá mức vẫn còn thống trị các tiêu đề.

Hiểu được những điều cần chú ý và cách xử lý cả đỉnh và đáy thị trường là chìa khóa để xác định thời điểm đầu tư chứng khoán hiệu quả và khả thi.

Hiểu xu hướng thị trường chứng khoán

May mắn thay, có một cách đã được kiểm chứng theo thời gian để thoát khỏi tình trạng hỗn loạn này và hiểu rõ — cũng như hưởng lợi từ — những xu hướng thay đổi của thị trường chứng khoán.Trong phần này, bạn sẽ học cách sử dụng các công cụ như The Big Picture để theo dõi và điều chỉnh mức độ tiếp xúc của bạn với các xu hướng và điều kiện thị trường chứng khoán thay đổi. Không phải là đưa ra dự đoán về những gì các chỉ số và cổ phiếu hàng đầu sẽ làm trong tương lai. Mà là sử dụng biểu đồ chứng khoán, đường trung bình động và các công cụ khác để xem chúng đang hoạt động như thế nào ngay bây giờ. việc theo dõi các chỉ số và những cổ phiếu dẫn đầu thị trường đang làm gì — chứ không phải đoán xem bạn nghĩ họ có thể làm gì sau này — chính là chìa khóa để đầu tư chứng khoán thành công .

Khi bạn hiểu được điều đó và biết phải tìm kiếm điều gì, bạn sẽ đi đúng hướng để đạt được mục tiêu cơ bản của việc đầu tư vào cổ phiếu: Kiếm tiền khi thị trường có xu hướng tăng và bảo vệ lợi nhuận khi thị trường bắt đầu có xu hướng giảm.

Thời điểm thị trường chứng khoán: Theo dõi xu hướng thay đổi

Như tất cả các nhà đầu tư đều biết, thị trường chứng khoán liên tục biến động — tăng một ngày, giảm ngày tiếp theo. Làm thế nào bạn có thể giữ được những thay đổi hàng ngày trong viễn cảnh và quyết định xem đã đến lúc mua, bán hay nắm giữ? Chìa khóa để tính thời điểm thị trường chứng khoán là tập trung vào xu hướng cơ bản dài hạn hơn. Để làm được điều đó, bạn cần trả lời ba câu hỏi:

- Thị trường hiện đang trong xu hướng tăng hay giảm?

- Tôi chắc chắn có mức độ tiếp xúc thị trường nào trong môi trường hiện tại?

- Làm sao bạn có thể biết được khi nào xu hướng bắt đầu thay đổi theo hướng tốt hơn hay xấu hơn?

IBD cung cấp cho bạn cái nhìn tổng quan về việc liệu thị trường đang trong xu hướng tăng mạnh, xu hướng tăng đang chịu áp lực hay thị trường đang điều chỉnh rõ ràng.

Thời điểm thị trường sử dụng 5 cấp độ tiếp xúc thị trường

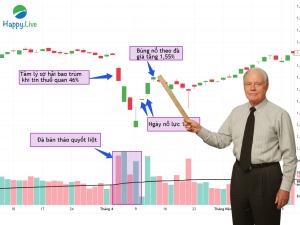

Xu hướng thị trường chứng khoán thường không thay đổi qua đêm. Một số tín hiệu nhất định tích tụ theo thời gian, cuối cùng khiến các chỉ số chuyển từ thị trường giá xuống sang thị trường giá lên hoặc ngược lại.

Bằng cách học cách đọc biểu đồ chứng khoán , các chỉ báo này cung cấp cách đáng tin cậy nhất để xác định cả đỉnh thị trường và đáy thị trường và tất cả các điểm ở giữa. Sau đây là phác thảo về cách IBD giúp bạn xác định mức độ tiếp xúc thị trường phù hợp tùy thuộc vào nhiều yếu tố.

Phương pháp tiếp cận theo cấp độ này tính đến các yếu tố chính khác, chẳng hạn như có bao nhiêu cổ phiếu đang tiến gần đến điểm mua trong khi hình thành các mô hình biểu đồ hợp lý , khởi động các đợt đột phá thành công hoặc phá vỡ. Và hành động giá và khối lượng xung quanh các đường trung bình động chính là gì ? Để đồng bộ với mức rủi ro và cơ hội tăng hoặc giảm, mức độ tiếp xúc được theo dõi và cập nhật liên tục cũng giúp các nhà đầu tư dần dần tham gia hoặc thoát khỏi các cổ phiếu nếu chúng bắt đầu cho thấy các dấu hiệu bị mua quá mức hoặc bán quá mức.

Vì vậy, thay vì chỉ nhìn vào các công ty riêng lẻ, tập trung hoàn toàn vào những cổ phiếu tốt nhất để mua, hãy nhớ rằng đầu tư cổ phiếu thành công bắt đầu bằng việc hiểu và đồng bộ với xu hướng thị trường. Giữ tỷ lệ cược có lợi cho bạn bằng cách quản lý tỷ lệ rủi ro/lợi nhuận dựa trên các điều kiện thị trường hiện tại.

0%-20%

Điều này cho thấy mức độ thận trọng cao nhất. Trong quá trình điều chỉnh thị trường, những nguy cơ tiềm ẩn trong xu hướng giảm đủ cao để việc ngồi ngoài quan sát là lựa chọn tốt hơn so với việc mua vào mạnh mẽ. Hãy nhớ rằng các cổ phiếu hàng đầu thường điều chỉnh gấp 1,5 đến 2,5 lần so với thị trường chung. Điều đó có thể gây ảnh hưởng lớn đến danh mục đầu tư của bạn. Bạn có thể đạt được hiệu suất vượt trội bằng cách giữ mức độ tiếp xúc thấp trong các thị trường xấu và tránh các đợt giảm giá lớn.

20%-40%

Ở mức phơi bày mục tiêu này, vẫn có thể có một ngày theo dõi để đánh dấu sự cải thiện tiềm năng trong xu hướng thị trường. Nhưng các chỉ số thị trường vẫn có thể có những điểm yếu cần khắc phục trước khi được đầu tư thêm. Ví dụ, có thể có một số ít cổ phiếu đã hình thành các mô hình biểu đồ phù hợp. Hoặc có thể các cổ phiếu hàng đầu không đột phá với khối lượng lớn hoặc các đợt đột phá gần đây đang thất bại. Cách các cổ phiếu hàng đầu hoạt động xung quanh các đường trung bình động chính là một trong số nhiều yếu tố cần xem xét.

40%-60%

Nếu bạn bắt đầu thấy các dấu hiệu tích lũy tăng lên trong các chỉ số và một số cổ phiếu chất lượng bắt đầu cung cấp các cơ hội mua tiềm năng , điều đó có thể dẫn đến việc tăng mức độ tiếp xúc với thị trường. Nếu các xu hướng đầy hứa hẹn như vậy bắt đầu mờ nhạt, các nhà đầu tư có thể giảm rủi ro bằng cách giảm mức độ tiếp xúc của họ cho phù hợp.

60%-80%

Một lần nữa, một số yếu tố sẽ phát huy tác dụng khi xác định mức độ tiếp xúc với thị trường mục tiêu. Khi xu hướng tăng mạnh và động thái này được hỗ trợ bởi hành vi của các cổ phiếu, ngành và nhóm ngành hàng đầu, thì việc mua vào mạnh mẽ hơn có thể được bảo đảm. Nhưng hãy luôn nhớ rằng các mức này là linh hoạt và có thể thay đổi. Và hãy nhớ rằng chúng dựa trên những gì các chỉ số và cổ phiếu riêng lẻ thực sự đang làm, chứ không phải dựa trên ý kiến hoặc dự đoán.

80%-100%

Đây là mức độ phơi bày thị trường mục tiêu cao nhất. Hiểu rằng tại một số thời điểm, thị trường tăng giá sẽ kết thúc. Tránh các giai đoạn tăng giá quá mức của “sự phấn khích phi lý”. Cũng giống như chúng ta tăng dần mức phơi bày khi thị trường bắt đầu phục hồi sau xu hướng giảm, chúng ta cũng giảm dần mức phơi bày khi thị trường trở nên quá nóng. Các dấu hiệu cảnh báo kêu gọi giảm rủi ro có thể bao gồm các yếu tố như sự phong phú của các cơ sở giai đoạn cuối hoặc cổ phiếu (và chỉ số) vượt quá xa so với đường trung bình động như đường 50 ngày.

Đầu tư cổ phiếu không phải là một quyết định tất cả hoặc không có gì. Bảng tỷ lệ phân cấp này giúp đảm bảo rằng nhà đầu tư giữ được tính kỷ luật và cẩn trọng — đồng thời phù hợp với những gì thị trường đang diễn ra. Bằng cách điều chỉnh mức độ tiếp xúc với thị trường dựa trên những yếu tố khách quan khác nhau, nhà đầu tư có thể hành động quyết liệt hơn khi cần thiết, đồng thời giảm tốc độ khi rủi ro tăng lên.

Thêm tín hiệu thời điểm thị trường để xem

Follow-Through Day (Ngày nổ lực hồi phục)

- Ý nghĩa: Một ngày đột phá (Follow-Through Day) có thể chỉ ra rằng đợt điều chỉnh thị trường đã kết thúc và xu hướng tăng mới đang hình thành. Tuy nhiên, đây chỉ là một trong nhiều tín hiệu mà nhà đầu tư nên xem xét.

- Cách xác định: Xảy ra khi các chỉ số chính như Nasdaq, S&P 500 hoặc Dow tăng hơn 1,25% với khối lượng giao dịch tăng cao, thường từ ngày thứ 4 đến ngày thứ 7 sau khi thị trường bắt đầu cố gắng phục hồi từ đáy.

- Lưu ý: Không phải tất cả các ngày đột phá đều hiệu quả, và thị trường có thể đưa ra các tín hiệu sai trước khi xu hướng tăng mạnh thực sự được thiết lập.

Distribution Days (Ngày phân phối)

- Ý nghĩa: Đây là những ngày thị trường giảm mạnh trong xu hướng tăng, thường do việc bán tháo cổ phiếu của các tổ chức lớn.

- Cách xác định: Một chỉ số thị trường chính giảm ít nhất 0,2% với khối lượng giao dịch cao hơn ngày trước đó.

- Tác động: Khi các ngày phân phối xuất hiện liên tiếp trong một khoảng thời gian ngắn, điều này chỉ ra rằng thị trường đang suy yếu, và nhà đầu tư nên giảm mức độ tiếp xúc với thị trường.

Quản lý rủi ro

- Khi các ngày phân phối gia tăng, nhà đầu tư cần điều chỉnh mức độ tiếp xúc với thị trường, giảm thiểu rủi ro bằng cách bán bớt cổ phiếu.

Happy Live team sưu tầm/investors