Phương pháp Wyckoff: Khi các tay chơi lớn âm thầm tích lũy cổ phiếu giữa cơn bão tin tức xấu

Trong quá trình tích lũy cổ phiếu, các tay chơi lớn tạo ra một môi trường cực yếu. Khả năng cao là tin tức lúc này chắc chắn rất tệ hại và nhiều người sẽ bị ảnh hưởng nên tham gia vào chiều hướng sai trên thị trường. Bằng nhiều thủ thuật khác nhau, các nhà giao dịch lớn tìm cách hấp thụ dần dần toàn bộ lực cung sẵn có trên thị trường.

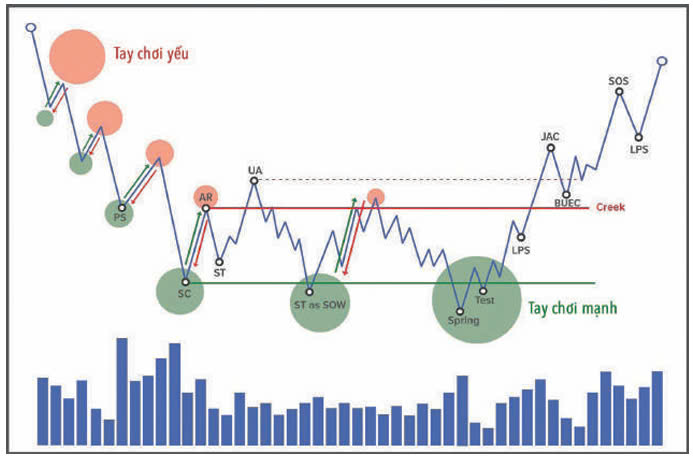

Khung giá tích lũy là gì?

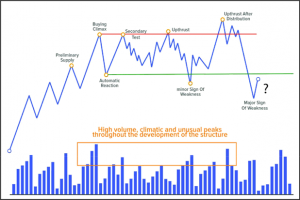

Khung giá tích lũy là một chuyển động giá giằng co đi ngang, trước đó có một chuyển động giảm giá được các tay chơi lớn hấp thụ với mục tiêu tích lũy cổ phiếu, nhằm có thể bán với giá cao hơn rất nhiều trong tương lai và kiếm lợi nhuận từ chênh lệch giá đó.

Kiểm soát cổ phiếu

Trong suốt quá trình chuyển động giảm giá trước đó, người kiểm soát cổ phiếu chủ yếu là các tay chơi yếu. Để có thể làm thị trường đảo chiều, cổ phiếu cần được kiểm soát bởi các nhà giao dịch chuyên nghiệp, hay còn gọi là các tay chơi mạnh.

Khi giá giảm, cổ phiếu dần được trao tay; giá càng giảm sâu hơn, cổ phiếu càng được chuyển dần cho các tay chơi mạnh. Chính trong giai đoạn hình thành cấu trúc tích lũy, quá trình hấp thụ cuối cùng được diễn ra. Đây là lúc giá đã sẵn sàng cho việc đảo chiều đi lên.

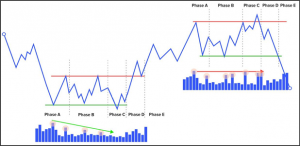

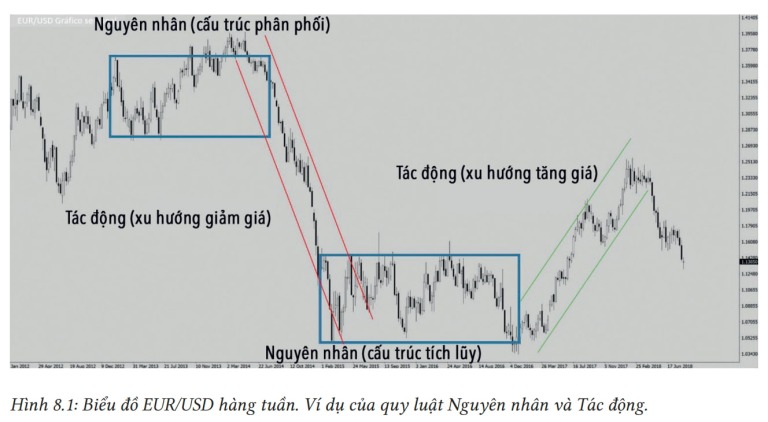

Quy luật nguyên nhân và tác động

Khi thị trường di chuyển trong các khung giá, chúng ta sẽ nhìn thấy quy luật Nguyên nhân và Tác động hoạt động trong giao dịch. Quy luật cho chúng ta biết rằng để một tác động xuất hiện thì trước hết phải có nguyên nhân tạo ra nó, và tác động này sẽ diễn ra tỷ lệ thuận với nguyên nhân.

Trong trường hợp xuất hiện khung giá tích lũy, việc mua cổ phiếu (nguyên nhân) sẽ có tác động dẫn đến sóng tăng giá sau đó; và mức độ tăng của sóng sẽ có tỷ lệ thuận với thời gian giá trải qua trong quá trình xây dựng nguyên nhân (hấp thụ cổ phiếu).

Chuẩn bị cho một sóng lớn sẽ mất rất nhiều thời gian. Một nhà giao dịch lớn không thể gom tất cả lượng cổ phiếu mình mong muốn trong một lúc, vì nếu anh ta thực hiện một lệnh mua với lượng mong muốn thì sẽ phải mua với giá khá cao, vì hiện tượng trượt giá do chính lệnh mua mà anh ta đặt.

Để thực hiện nhiệm vụ này, các nhà giao dịch chuyên nghiệp cần lên kế hoạch và thực hiện một cách cẩn trọng, trong đó cố gắng hấp thụ tất cả cổ phiếu sẵn có trên thị trường tại mức giá trung bình thấp nhất có thể.

Các thủ thuật xử lý

Trong quá trình tích lũy cổ phiếu, các tay chơi lớn tạo ra một môi trường cực yếu. Khả năng cao là tin tức lúc này chắc chắn rất tệ hại và nhiều người sẽ bị ảnh hưởng nên tham gia vào chiều hướng sai trên thị trường. Bằng nhiều thủ thuật khác nhau, các nhà giao dịch lớn tìm cách hấp thụ dần dần toàn bộ lực cung sẵn có trên thị trường.

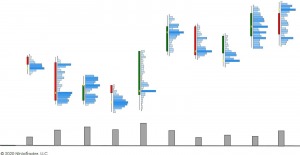

Trong khung giá tích lũy, chúng ta sẽ thấy một sự kiện cơ bản mang tính đại diện cho bối cảnh giá này, bởi trong nhiều trường hợp, sự kiện này sẽ bắt đầu chuyển động theo xu hướng mới. Sự kiện này chính là cú Rũ bỏ giảm, hay còn gọi là Spring. Đây là một chuyển động giảm giá bất ngờ, phá vỡ mức hỗ trợ của khung giá và ở đó, các tay chơi lớn thực hiện một công ba việc: (1) Đẩy giá chạm vào mức dừng lỗ của các nhà giao dịch đang giữ vị thế mua; (2) Dẫn dụ các nhà giao dịch thiếu thông tin phải bán ra vì họ nghĩ rằng xu hướng giảm giá đang tiếp tục và (3) Tìm kiếm lợi nhuận từ chuyển động giá này.

Mặc dù đúng là sự kiện rũ bỏ này là hành động bổ sung thêm sức mạnh cho kịch bản tăng giá, nhưng không phải lúc nào nó cũng xuất hiện. Chúng ta cần phải ý thức được rằng, trong nhiều tình huống xu hướng tăng được hình thành mà không hề có hành động rũ bỏ này. Bối cảnh như vậy sẽ có phần khó nhận diện hơn nhưng vẫn có mức giá trị tương đương.

Cùng lúc này, các nhà giao dịch mạnh cần loại “các tay chơi yếu” ra khỏi thị trường. Đó là những nhà giao dịch đang ở vị thế mua nhưng sẽ sớm đóng vị thế để chốt lời ngắn hạn; và động thái đóng vị thế mua này sẽ tạo ra các lệnh bán mà nhóm tay chơi lớn buộc phải hấp thụ hết nếu muốn đẩy giá lên cao hơn. Một phương pháp họ có thể áp dụng để loại bỏ được loại nhà giao dịch yếu này là tạo một bối cảnh thị trường tẻ nhạt, đi ngang nhằm khiến những tay chơi yếu chán nản và bán đi vị thế của mình.

Phía đối ứng và thanh khoản

Hành động một nhóm nhà đầu tư nhỏ lẻ chạm dừng lỗ ở các vị thế mua, hoặc một số nhà đầu tư khác lại tham gia vào vị thế bán tạo ra thanh khoản cho các nhà giao dịch chuyên nghiệp tiến hành tích lũy cổ phiếu. Cả hai hành động này tạo ra hoạt động bán trên thị trường, và những hành động bán này chính là phía đối ứng của các nhà giao dịch lớn đang tiến hành mua vào cổ phiếu.

Bên cạnh đó, khi giá đảo chiều và quay trở lại bên trong khung giá, những ai tham gia vào thị trường sẽ tiếp tục bán cổ phiếu, khiến bên bán cạn nguồn cung, từ đó càng củng cố sức mạnh của chuyển động tăng giá.

Con đường ít kháng cự nhất

Các nhà giao dịch chuyên nghiệp đang quan tâm đến cổ phiếu như cập nhật ở phần trên sẽ không châm ngòi cho chuyển động giá bắt đầu cho đến khi họ xác nhận thấy con đường ít kháng cự nhất đã xuất hiện. Đường kháng cự yếu nhất này được hình thành qua vài lần kiểm tra để kiểm tra mức độ quyết liệt của bên bán.

Giống như Spring, ban đầu họ sẽ đạp giá xuống để kiểm tra lực cung. Nếu khối lượng cạn kiệt, chứng tỏ bên bán không mặn mà với việc giá bị đẩy xuống thấp. Điều này giải thích tại sao ta có thể nhìn thấy nhiều cú rũ bỏ bên trong khung giá; đây là những hành động kiểm tra mà các nhà giao dịch chuyên nghiệp sử dụng để bảo đảm họ không thấy kháng cự khác xuất hiện khi đẩy giá tăng cao hơn.

“Con đường ít kháng cự nhất” là khi giá cổ phiếu sẽ di chuyển mạnh nhất theo hướng mà lực cản (kháng cự hoặc hỗ trợ) ít nhất. Một khi giá vượt qua các điểm quan trọng (như mức kháng cự hoặc hỗ trợ), nó sẽ di chuyển nhanh chóng theo hướng đó.

Ví dụ: Khi giá cổ phiếu bứt phá khỏi một vùng tích lũy hoặc điểm xoay quan trọng, xu hướng mới có khả năng được hình thành, và đó là con đường ít kháng cự nhất.

Các đặc điểm thường thấy của khung giá tích lũy

Sau đây là các đặc điểm chủ chốt của khung giá tích lũy:

– Khối lượng và độ biến động giảm đi trong quá trình hình thành khung giá. Điều này là vì ngày càng có ít cổ phiếu trôi nổi để bán, do đó độ biến động giá và khối lượng sẽ dần dần bị thu hẹp lại.

– Các lần kiểm tra ở vùng cao của khung giá có khối lượng cạn kiệt, điều này cho thấy thiếu vắng lực bán, ngoại trừ khi giá chuẩn bị bắt đầu chuyển động vượt ra ngoài khung giá.

– Các lần Spring về các đáy trước đó: có thể là cú rũ bỏ toàn bộ các vùng hỗ trợ hoặc các đáy nhỏ bên trong khung giá.

– Các chuyển động tăng giá sẽ nhẹ nhàng hơn, spread (chênh lệch giá mua và bán) giá rộng hơn so với các lần giảm giá trước đó. Điều này cho thấy có nguồn cầu chất lượng tốt đang nhảy vào và cho thấy chất lượng phía cung đang yếu đi.

– Hình thành các đỉnh cao hơn và đáy cao hơn. Hành động này nên được nhìn thấy ở giai đoạn cuối của khung giá, ngay trước khi giá bắt đầu cú nhảy vọt của bên bò. Diễn biến này cho thấy người mua đang dành quyền kiểm soát toàn bộ cuộc chơi.

Bắt đầu chuyển động tăng giá

Khi chẳng còn mấy cổ phiếu trôi nổi để hấp thụ, điểm đảo chiều xuất hiện. Những tay chơi mạnh nắm quyền kiểm soát giá trị cuộc chơi và họ chỉ thoát khỏi vị thế tại các mức giá cao hơn rất nhiều. Giờ đây, chỉ cần lực cầu tăng nhẹ cũng đủ đẩy giá bất ngờ chuyển động tăng mạnh để bắt đầu xu hướng tăng.

Để bạn có thể nắm bắt được những chuyển động của những nhà đầu tư lớn hành động như thế nào trong cấu trúc, để từ giúp bạn phát hiện những hành động tích lũy hay phân phối để từ đó giúp bạn đưa ra những quyết định đầu tư sắc bén, thì bộ Bộ sách “Làm Giàu từ Chứng Khoán” bằng Phương Pháp Wyckoff là một lựa chọn không thể bỏ qua.

Happy Live team biên soạn/Trích sách làm giàu từ chứng khoán bằng phương pháp Wyckoff

Có thể bạn quan tâm bộ sách Giao dịch theo Wyckoff:

Nghiên cứu chuyên sâu về cách giao dịch của Wyckoff