Gil Morales kiếm 11.000% như thế nào trên thị trường chứng khoán?

Gil Morales – Đừng bận tâm khi nào hành động của bạn mới cho quả ngọt – chỉ cần tập trung vào hành động là đủ rồi. Quả ngọt sẽ đến khi thời điểm chín muồi. Đây là một thói quen rèn luyện tinh thần rất nhiều ý nghĩa.

Năm 1991, tôi chẳng có xu nào để đầu tư riêng, nhưng tôi vẫn nhớ mình đạt được vài thành công ban đầu khi sử dụng phương pháp O’Neil để mua các cổ phiếu như Solectron (SLR) vào năm 1991 và Pyxis (PYXS) vào năm 1993 cho một số khách hàng. Lúc đó, tôi đang chập chững những bước đi đầu tiên trong nghề, tôi còn non tay đến độ khi tôi nhớ tay mình run lẩy bẩy khi viết phiếu lệnh đầu tiên cho một khách hàng mua 200 cổ phiếu SLR. Phải đến năm 1993, khi bà ngoại tôi qua đời và để lại cho tôi $3,000 thì cuối cùng tôi cũng có một chút vốn. Qua vài năm sau, tôi làm số tiền này tăng số lên một chút, và tiếp tục bổ sung nguồn vốn đầu tư bằng số tiền tiết kiệm, tiền thưởng nhờ làm môi giới ở Paine Webber, Inc. vào giữa năm 1994. Sang năm 1995, tôi có thêm vài nghìn đô la để bỏ vào thị trường và tôi bắt đầu đầu tư khi thị trường bắt đầu nhịp chạy vào cuối năm 1994, đặc biệt là khi ngày “Bùng Nổ Theo Đà” chuẩn như sách giáo khoa của O’Neil xuất hiện, xác nhận một thị trường tăng giá mới vào ngày 14 tháng 12 năm 1994.

Qua Cơn Bĩ Cực Đến Hồi Thái Lan

Mặc dù thị trường bước vào xu hướng tăng giá mới, tôi khởi sự đầu tư một cách trầy trật. Đến tháng 04 năm 1995, tài khoản của tôi giảm hơn 30% trong khi thị trường đang ở trạng thái “xu hướng tăng được xác nhận” gần 5 tháng! Tôi có thể thấy dòng sông róc rách chảy trước mặt mình, thế mà mỗi lần tôi định bụng đưa thuyền xuống sông là thuyền lại lật úp, khiến tôi càng lúc càng thối chí. Nhưng may sao, càng cáu giận thì tôi lại càng có khuynh hướng tập trung cao độ, vì thế tôi lao đầu vào hùng hục làm việc, châu đầu vào nghiền ngẫm cuốn tuần san Daily Graphs® kỹ hết mức có thể. Đến tận hôm nay, tôi vẫn nhớ rõ mồn một mùi mực in còn chưa kịp ráo trong những ấn bản mà tôi trực tiếp đến lấy ở văn phòng của O’Neil tại Marina del Rey (đến năm 1997 thì tôi chuyển qua đây làm) vào mỗi sáng thứ bảy khi nó vừa được in xong. Đối với tôi, thứ mùi ấy dễ chịu vô cùng.

Những nỗ lực không biết mệt mỏi cũng sớm được đền đáp khi tôi tình cờ biết đến một công ty phát triển bộ giải nén và mã hóa hình ảnh, âm thanh kỹ thuật số cho phép chúng ta nén video để có thể xem trên máy tính cá nhân hoặc chuyển cho người khác trên mạng Internet còn mới mẻ lúc đó. Vào năm 1995, đây là một công nghệ đột phá, và công ty sản xuất nó là C-Cube Microsystems (CUBE). Thời điểm đó, CUBE đang có 3 quý có tăng trưởng lợi nhuận cao ngất ngưởng lần lượt là: 700%, 1.000% và 375%. Doanh số cũng tăng 101% trong quý gần nhất và biên lợi nhuận sau thuế tính theo quý đạt mức cao kỷ lục 18.6%. ROE của CUBE rất khỏe, đạt mức cao nhất là 15.7%, và nhóm ngành của nó đang có sức mạnh giá (RS) xếp hạng #13. Đánh giá từ góc nhìn cơ bản, cổ phiếu đáp ứng mọi đặc điểm cơ bản mà tôi tìm kiếm.

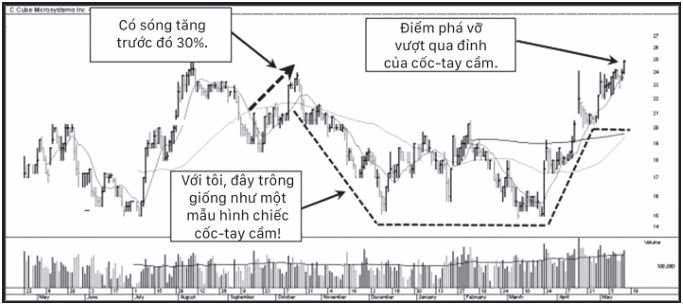

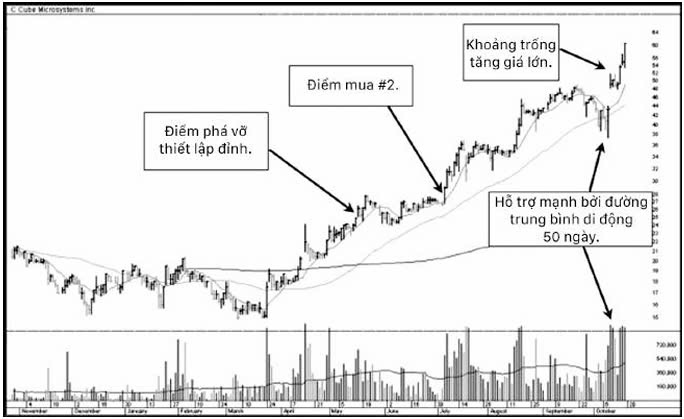

Những ngày ấy, tôi không quá kỹ lưỡng trong việc chọn điểm mua. Đơn giản là tôi sẽ mua nếu cổ phiếu xuất hiện điểm phá vỡ thoát khỏi vùng củng cố lớn để thiết lập đỉnh cao mới, giống như tôi mua CUBE khi nó thiết lập đỉnh cao mới vào ngày 16 tháng 05 năm 1995. Hình 3.1 minh họa đồ thị tuần của CUBE từ năm 1995 đến 1996, bạn có thể nhận thấy nền giá trông không rõ ràng ở khung thời gian này. Hình 3.2 là đồ thị ngày của cổ phiếu CUBE trong giai đoạn kể trên, bạn có thể thấy rõ sự xuất hiện của mẫu hình chiếc cốc tay cầm, nhưng trên đồ thị tuần lại không rõ ràng. Tuy nhiên, vì tôi sử dụng sản phẩm Daily Graphs® của O’Neil hàng tuần, nên tôi chẳng quan sát gì ngoài đồ thị ngày, thành thử tôi mua tại điểm mà tôi đánh giá là điểm phá vỡ của mô hình chiếc cốc-tay cầm. Khi cổ phiếu vượt qua mức đỉnh của tay cầm tại giá 24, tôi tin rằng mình đã mua đúng tại điểm pivot của mẫu hình chiếc cốc-tay cầm.

Cưỡi nhịp tăng như tên lửa

Nếu bạn xem Hình 3.2 và Hình 3.3 cùng một lúc, bạn có thể tìm thấy các điểm mua trong mẫu hình trên đồ thị ngày. Trong Hình 3.3, chúng ta nhìn thấy điểm phá vỡ đầu tiên để thiết lập đỉnh cao mới mà tôi mua ở điểm pivot cốc-tay cầm. Sau đó, cổ phiếu trải qua 5 tuần điều chỉnh kéo về điểm phá vỡ và khựng lại ở đây, trước khi bật dậy một lần nữa tại Điểm mua #2 trên đồ thị. Sau này nhìn lại, tôi thấy đó cũng chính là hành động kiểm định lại MA 10 tuần như bạn thấy trên đồ thị tuần ở Hình 3.1. Lúc đó, tôi không nhận thấy điều này vì tôi chỉ quan sát trên đồ thị ngày, nhưng với tôi nó giống điểm phá vỡ của mẫu hình chiếc cốc-tay cầm mini và tôi xem đó là một điểm mua hợp lý. Ngày nay, tôi gọi hành động giá ở Điểm mua #2 là điểm mua “pocket pivot”, chúng ta sẽ thảo luận chi tiết ở Chương 4 của cuốn sách Cách kiếm lợi nhuận 18000%.

Sau đó, CUBE tăng theo kiểu bậc thang trong hành trình chạm đến mức giá 49 (đánh dấu trên đồ thị tuần của Hình 3.1, đây là mức giá đã được điều chỉnh chia tách 1 cổ phiếu thành 2 cổ phiếu, nên giá chỉ còn một nửa) trước khi kéo ngược nhanh về đường trung bình di động 50 ngày vào cuối tháng 09 đến đầu tháng 10. Tôi còn nhớ khách hàng gọi điện, cằn nhằn tôi không chốt lời cổ phiếu tại gần mức đỉnh cao giá 49. Nhưng như tôi quan sát, cổ phiếu đang kéo về MA 50 ngày lần đầu tiên kể từ điểm phá vỡ vào giữa tháng 05. Đây là lúc bổ sung vị thế!

Chúng ta phải mua thêm. Tôi nói như vậy với khách hàng. Lúc đó, tôi chỉ quản lý một lượng vốn nhỏ nên nhanh chóng mua hết tiền với cổ phiếu CUBE. Vì thế, tôi mua một lô hợp đồng quyền chọn mua tháng 11 tại giá thực hiện 50 với mức phí 1½, hay $1.5 theo cách tính ngày nay, khi cổ phiếu vẫn còn đang ở quanh mức giá 37.

Từ lúc đó, như bạn thấy trong Hình 3.3, giá cổ phiếu bắn vọt lên trời như tên lửa theo hình parabol. Đến tháng 11, cổ phiếu chạm mức giá 95 (đã điều chỉnh sau chia tách), và hợp đồng quyền chọn mua có trị giá $45. Tôi đã chốt lời hợp đồng quyền chọn mua khi giá đang tăng bởi khoản lợi nhuận tôi thu được nhiều đến nực cười và tôi không muốn làm một con heo tham lam. Nhưng thời điểm đó, tôi đã nhân 5 lần tài khoản cá nhân của mình. Thay vì chỉ có vài chục nghìn đô la trong tài khoản, tôi đã có hàng trăm nghìn đô la. Như vậy, với chỉ một mã cổ phiếu, tôi lật ngược tình thế, từ sụt giảm hơn 30% sang nhân 5 lần tài khoản vào cuối năm.

Đóng vị thế ở CUBE cũng chẳng khó khăn gì mấy, vì cổ phiếu bắt đầu lên xuống thất thường khi bước vào cuối năm. Mặc dù không chốt lãi đúng đỉnh nhưng tôi vẫn bán gần sát để kiếm được khoản lợi nhuận lớn từ mã cổ phiếu này. Rốt cuộc, CUBE hình thành mẫu hình vai đầu vai cổ điển với đường viền cổ như tôi vẽ ở Hình 3.4, từ điểm đó, cổ phiếu gãy cắm đầu vào mùa hè năm 1996, nhưng tôi sẽ dành chủ đề này lại để thảo luận chi tiết hơn ở Chương 4. Giờ nhìn lại tình yêu đầu đời trên thị trường chứng khoán này của mình, tôi băn khoăn không biết liệu ngày nay mình có thể giao dịch tốt như thế không. Lúc đó, vốn kiến thức về mẫu hình của tôi khá hạn hẹp, thành thử tôi cứ đinh ninh mình đang quan sát mẫu hình “chiếc cốc-tay cầm” ở CUBE, ít nhất đủ đinh ninh để mua theo điểm phá vỡ.

Bằng cách tuân theo một vài quy tắc giao dịch đơn giản và giữ cái đầu lạnh khi cổ phiếu giảm đột ngột từ đỉnh 49 về 37, ngay bên dưới MA 50 ngày, tôi kiên trì gom thêm cổ phiếu CUBE và mua cả quyền chọn mua. Bằng cách này, dù kinh nghiệm còn nghèo nàn, tôi chẳng biết sợ là gì, và điều đó giúp tôi có được lợi nhuận lớn từ sóng tăng giá mạnh của CUBE. Ngoài ra, tôi hiểu rõ về câu chuyện của doanh nghiệp. Tôi đánh giá lý do rất lớn để sở hữu cổ phiếu này là vì CUBE có công nghệ quan trọng mang tính đột phá trong việc chuyển và xem các video trên máy tính cá nhân và Internet. Một trong những bài học mà tôi rút ra từ lần đầu tư cổ phiếu CUBE là việc công ty nắm giữ công nghệ chủ chốt, mang tính đột phá trong một lĩnh vực đang tăng trưởng nhanh, chẳng hạn như PC và Internet năm 1999, là yếu tố then chốt tạo nên các đợt tăng giá mạnh.

Một bài học quan trọng khác mang ý nghĩa vô cùng lớn lao với tôi chính là nhờ bền bỉ và không bao giờ bỏ cuộc, thậm chí ngay cả khi tài khoản đã giảm 30% trong năm 1995, cuối cùng tôi vẫn có khoản lợi nhuận 500% vào cuối năm. Điều này cho tôi sự tự tin, rằng tôi có khả năng phục hồi sau những đợt khó khăn ngắn hạn trên thị trường, và sự tự tin ấy đã giúp ích cho tôi rất nhiều. Phàm là nhà giao dịch thì ai cũng sẽ trải qua những giai đoạn chật vật khi họ cảm thấy mình không làm được điều gì ra hồn. Như Bill O’Neil từng nói với tôi, điều làm nên một nhà giao dịch vĩ đại không phải những kết quả tích cực họ đạt được mà là khả năng vùng dậy sau những chông gai khiến ta “trầy vi tróc vảy”.

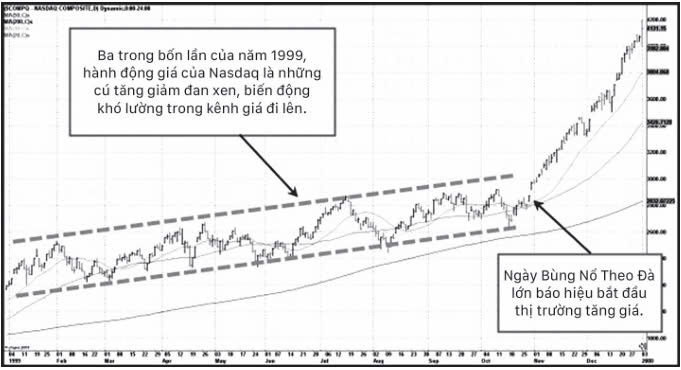

Tham gia câu lạc bộ 1000%

Khi nghe nói về “thị trường bong bóng dot-com” của năm 1999, có thể bạn chỉ mường tượng đây là buổi tiệc tưng bừng cả năm trời cho những ai đầu tư chứng khoán. Nhưng sự thật thì không dễ ăn như thế. Như trong Hình 3.5, 9 tháng đầu tiên của năm 1999, chỉ số NASDAQ biến động khó lường (choppy market) và thiết lập các đỉnh cao mới một cách chậm chạp, cú tăng tốc chỉ đến vào đầu tháng 10 năm 1999. Trong suốt những tháng khó khăn của năm 1999, chỉ số NASDAQ đều đặn thiết lập đỉnh cao mới rồi quay đầu giảm. Rất khó để kiếm tiền trong giai đoạn này, cứ mỗi lần cổ phiếu bắt đầu tăng được một chút thì lại quay đầu nhanh không kém và có cú rũ bỏ. Vào giữa tháng 10 năm 1999, thị trường trông chẳng có vẻ gì là hứa hẹn.

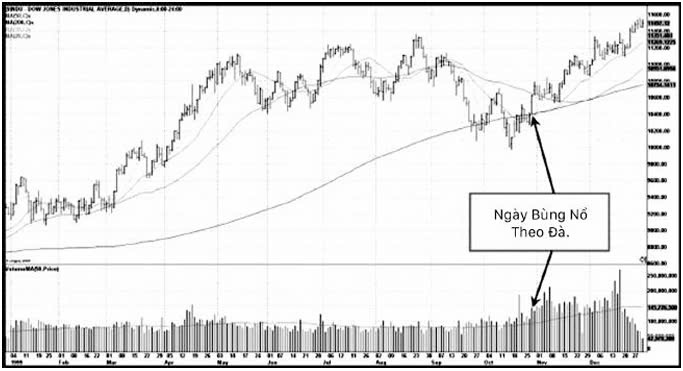

Chỉ số NASDAQ tuy lình xình nhưng ít ra cũng tăng điểm theo hình bậc thang, nhưng chỉ số Dow Jones đến tận tháng 09 năm 1999 vẫn đang thiết lập các đáy thấp hơn và chật vật giữ đường MA 200 ngày vào tháng 10 năm 1999, như trong Hình 3.6. Cả Chris Kacher và tôi đều gặp phải khó khăn trong giai đoạn thị trường xập xình như vậy, và sẽ là nói giảm nói tránh nếu bảo chúng tôi nóng hết cả máu với kiểu thị trường này. Vì tình hình kiểu này mà chúng tôi có khuynh hướng nghĩ thị trường có thể còn cắm đầu đi xuống. Sau giai đoạn bực bội do liên tục dính phải các bẫy giá từ tháng 02 năm 1999, chẳng có gì khó hiểu khi chúng tôi lại có quan điểm tiêu cực đến vậy. Tuy nhiên, nếu so sánh đồ thị của NASDAQ (Hình 3.5) với Dow Jones (Hình 3.6), bạn sẽ nhận thấy giữa hai chỉ số đang xảy ra sự phân kỳ.

Những đợt tăng giá đều đặn vẫn xuất hiện ở trên chỉ số NASDAQ, bằng chứng là kênh giá dốc lên như trong Hình 3.5, là yếu tố phân kỳ quan trọng và là mấu chốt để nhận định nhịp tăng tiếp tới trong thị trường sẽ được dẫn dắt bởi các cổ phiếu công nghệ, nhóm cổ phiếu chính yếu của chỉ số NASDAQ. Sự phân kỳ tăng giá của chỉ số vào năm 1999 cho thấy cái nồi đang lục bục của cơn điên cuồng dot-com sắp sửa bùng nổ, tuy chậm nhưng nó đang từ từ sôi dần bên dưới bề mặt hành động khó lường của thị trường.

Happy Live team biên soạn/ Cách kiếm lợi nhuận 18000% từ thị trường chứng khoán

Dành cho nhà đầu tư thích đi theo xu hướng của thị trường để tận dụng cơ hội kiếm tiền