Vì sao mua cổ phiếu có P/E thấp là cực kỳ nguy hiểm

Nhà đầu tư huyền thoại Warren Buffet: khi bạn nghĩ đến đầu tư giá trị theo cách nghĩa thông thường, ngay lập tức bạn nghĩ đến một món hời: Một món hàng trước đây được định giá cao hơn nay được bán với giá thấp hơn. Điều đó nghe thì có vẻ hợp logic, tuy nhiên khi đầu tư vào các cổ phiếu tăng trưởng, quan niệm này sẽ không còn đúng như bạn nghĩ. Trên thị trường chứng khoán, các cổ phiếu trông có vẻ rẻ nhưng thực ra lại đắt và cổ phiếu nào trông có vẻ đắt hay quá cao lại trở thành những siêu cổ phiếu. Chân lý đơn giản ở đây là: giá trị là một cái bẫy.

Chỉ số P/E: Thường bị hiểu sai và lạm dụng

Mỗi ngày, đội ngũ các nhà phân tích và chuyên gia trên Phố Wall đưa ra hàng nghìn ý kiến về giá trị cổ phiếu. Cổ phiếu này định giá quá cao; cổ phiếu kia là một món hời vì quá rẻ. Vậy đâu là cơ sở cho các nhận định này? Thông thường, họ dựa vào chỉ số giá/ lợi nhuận (P/E), là chỉ số cho biết nhà đầu tư sẵn lòng trả bao nhiêu lần so với thu nhập trên mỗi cổ phần (EPS) của công ty. Có rất nhiều cách hiểu sai lầm về chỉ số P/E.

Nhiều nhà đầu tư áp dụng máy móc và phụ thuộc quá nhiều vào chỉ số định giá phổ biến này vì hiểu sai ý nghĩa thực sự hoặc không hiểu rõ về nó. Bạn có thể rất ngạc nhiên khi biết rằng, các phân tích thống kê lịch sử về các siêu cổ phiếu cho thấy, chỉ số P/E là một trong những công cụ định giá vô tích sự nhất trên phố Wall.

Chỉ số P/E hiện tại (trailing P/E) phản ánh các kết quả quá khứ và không tính đến yếu tố quan trọng nhất để định giá cổ phiếu: tương lai. Tất nhiên, bạn có thể sử dụng các dự báo về lợi nhuận để tính chỉ số P/E tương lai (forward P/E), nhưng nếu làm vậy, nghĩa là bạn đang ước lượng dựa trên các ý kiến chủ quan và chúng thường sai lầm.

Nếu một công ty đưa ra báo cáo lợi nhuận đáng thất vọng, tức thấp hơn các dự báo trước đó, các nhà phân tích sẽ điều chỉnh các dự báo thu nhập của họ xuống. Kết quả là, mẫu số tương lai (chính là chữ E trong P/E) sẽ giảm xuống. Nếu giả định P được giữ nguyên, điều này sẽ khiến chỉ báo P/E sẽ tăng lên.

Phân tích này giải thích tại sao bạn nên tập trung vào các công ty có báo cáo lợi nhuận tốt, vì nó khiến cho các nhà phân tích thường điều chỉnh tăng dự báo lợi nhuận. Tăng trưởng lợi nhuận cao hơn sẽ làm cho cổ phiếu trở nên giá trị hơn.

Bẫy giá rẻ

Cổ phiếu rẻ giống như một lá bài bẫy trong poker (người dịch: hoặc lá bài bẫy trong bộ bài phép thuật Yu-Gi-Oh). Chẳng có gì khác biệt cả. Khi bạn mua cổ phiếu chỉ vì lý do duy nhất là nó rẻ, rất khó để bán nó nếu giá cổ phiếu đi ngược lại với kỳ vọng dự đoán của bạn, vì bây giờ nó trông còn rẻ hơn (chính là lý do bạn đã mua lúc đầu).

Giá cổ phiếu trước đã rẻ nay còn rẻ hơn, vì thế chúng trông “hấp dẫn” hơn dựa trên tư duy “giá rẻ”. Đây là kiểu tư duy khiến cho các nhà đầu tư gặp phải rắc rối lớn. Hầu hết các nhà đầu tư đều săn lùng cổ phiếu giá rẻ thay vì đi tìm các cổ phiếu dẫn dắt thị trường, vì thế phần đông các nhà đầu tư đều thua lỗ.

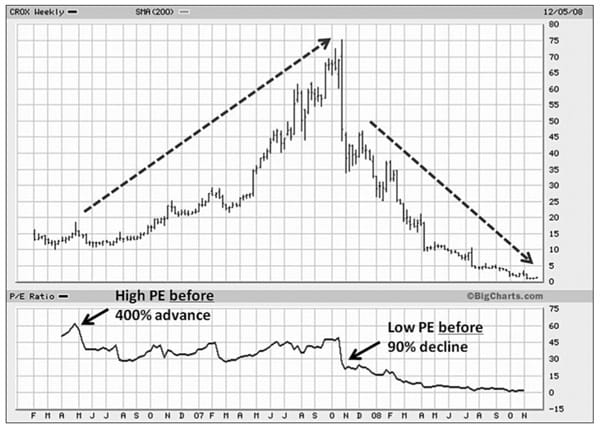

Cơn sốt cổ phiếu CROCS: ví dụ cho thấy mua P/E cao, cổ phiếu còn tiếp tục tăng, mua khi P/E rẻ, giá còn tiếp tục giảm.

Khi những đôi guốc bằng nhựa vốn được mặc định sinh ra là để cho những người làm vườn và mũ rơm trở thành mốt của những người bơi thuyền, thương hiệu Crocs đã trở nên phổ biến. Hoạt động kinh doanh của Crocs vì thế phất lên nhanh chóng khi người tiêu dùng ưa chuộng sản phẩm của công ty.

Điều này tác động tích cực đến giá cổ phiếu. Cổ phiếu Crocs (mã CROX niêm yết trên sàn NASDAQ) giao dịch ở mức P/E hơn 60 lần, trước khi giá tăng vọt. Tuy nhiên, chỉ số P/E của Crocs giảm mạnh từ đỉnh 60 lần vào tháng 4 năm 2006 xuống còn khoảng 45 lần vào tháng 10 năm 2007 khi mà tăng trưởng lợi nhuận còn nhanh hơn cả mức tăng giá cổ phiếu.

Nếu mà bạn đã từng mua cổ phiếu của Crocs khi nó được giao dịch tại mức P/E trên 60x – mức P/E đắt nhất trong lịch sử của nó – bạn đã có thể đạt mức lợi nhuận 700% trong chỉ 20 tháng. Nếu bạn đợi cho đến khi cổ phiếu được giao dịch ở mức định giá hợp lý hơn và mua khi cổ phiếu giao dịch ở mức P/E thấp nhất trong lịch sử, bạn đã mất 99% vốn trong chưa đầy một năm. Vì thế, đừng bao giờ nghĩ rằng, mua ở mức P/E thấp là tốt.

Cảnh báo: các cổ phiếu P/E siêu thấp là cực kỳ nguy hiểm

“Một trong những giao dịch tệ hại nhất mà tôi đã từng làm mua cổ phiếu Bethlehem Steel khi nó được giao dịch tại mức P/E 2 lần. Tôi tin chắc: “Cổ phiếu này không thể giảm giá thêm nữa với mức P/E thấp như vậy!”. Sự thực sau đó, cổ phiếu này bị phá sản.”- Jim Cramer

Mặc dù tôi không bận tâm nhiều đến chỉ số P/E trong khi tìm kiếm các siêu cổ phiếu, nhưng có một trường hợp tôi cần lưu ý. Theo quy tắc chung, tôi tránh mua các cổ phiếu có mức P/E quá thấp, đặc biệt nếu cổ phiếu đang ở gần hoặc tại mức đáy thấp nhất trong 52 tuần. Một cổ phiếu có P/E siêu thấp có thể là do công ty đang gặp phải vấn đề nghiêm trọng. Một cổ phiếu được giao dịch tại mức P/E 3 lần, 4 lần hay 5 lần hoặc thấp hơn nhiều so với chỉ số P/E ngành chỉ có thể là do hoạt động kinh doanh gặp trục trặc. Lợi nhuận của các công ty này có thể bị suy giảm mạnh, thậm chí phá sản. Chính vì các nhà đầu tư hoài nghi về triển vọng kinh doanh của doanh nghiệp, nên giá cổ phiếu liên tục sụt giảm

Nên nhớ, giá cổ phiếu biểu hiện kỳ vọng tương lai, không phải quá khứ. Bạn không thể lái xe ô tô nếu chỉ nhìn vào gương chiếu hậu, vì thế bạn không nên quản trị danh mục cổ phiếu bằng cách chỉ dựa vào các thước đo định giá quá khứ. Tôi thà mua một cổ phiếu có báo cáo lợi nhuận tích cực với P/E cao hơn là một cổ phiếu đang gặp phải vấn đề với P/E cực thấp.

Tất cả những điều đề cập ở trên có ý nghĩa gì?

Như chúng ta đã thấy, chỉ số P/E cao hay thấp chẳng hề quan trọng như bạn nghĩ. Bạn rút ra được điều gì sau khi đọc những phân tích trên của tôi? Liệu bạn có nên bỏ qua các cổ phiếu có P/E thấp và chỉ mua những cổ phiếu có P/E cao? Điều này là không cần thiết. Bài học quan trọng nhất được rút ra ở đây là: chỉ số P/E chẳng có ý nghĩa gì trong việc tìm kiếm các siêu cổ phiếu. P/E dù cao hay thấp chẳng hề quan trọng. Trong thực tế, chỉ số P/E không quan trọng bằng tiềm năng tăng trưởng lợi nhuận của công ty.

Vì thế, hãy ngừng lo nghĩ về chỉ số P/E. Nếu bạn mua một công ty vận chuyển hàng hóa tốt như Tập đoàn Apollo, với tốc độ tăng trưởng lợi nhuận 40% mỗi năm trong 4 hay 5 năm liên tiếp, chỉ số P/E ban đầu là bao nhiêu chẳng hề quan trọng. Hãy để lại các lý thuyết cao siêu và phức tạp cho các giáo sư, học giả hay cứ để mặc cho nhà phân tích Phố Wall thích khoe mẽ về các bí kíp định giá.

Một nhà hải dương học có thể giải thích toàn bộ sự phức tạp của sóng, thủy triều, dòng nước và sóng dội (sóng dội là một thuật ngữ hải dương học, chỉ dòng nước bên dưới mặt biển chảy ngược chiều với dòng trên bề mặt). Tuy nhiên, khi phải tham gia đánh cược về một cuộc đua lướt sóng, tôi sẽ đặt tiền vào một đứa trẻ 13 tuổi ở Malibu, bang California, người không biết chút gì về sự phức tạp đó nhưng đã lướt sóng từ bé và có cảm giác tuyệt vời với dòng nước.

Trở thành một nhà giao dịch siêu hạng cũng vậy, bạn học cách phát hiện và đi theo xu hướng để kiếm lợi nhuận khổng lồ cũng như học cách nhận biết khi nào những xu hướng đó sắp đảo chiều. Trên thị trường chứng khoán, đừng luôn luôn phải tìm hiểu lý do. Đến khi mọi chuyện được giải thích rõ ràng, thì đã quá muộn để chốt lãi hoặc cắt lỗ.

Định giá doanh nghiệp dựa trên giá trị nội tại không phải là phương pháp hay để giao dịch cổ phiếu. Nó chỉ hữu ích khi bạn muốn mua một tài sản. Mục tiêu của bạn là kiếm tiền liên tục, không phải tích lũy một khối tài sản mà bạn không thực sự sở hữu. Nên nhớ, cổ phiếu chỉ là các mảnh giấy được tạo ra để giao dịch và nó được thao túng bởi một nhóm nhà đầu cơ giàu có.

Nguồn: Trương Minh Huy

Có thể bạn quan tâm

Bộ sách Làm Giàu Từ Chứng Khoán (phiên bản mới) + Hướng Dẫn Thực Hành CANSLIM

(Kết hợp Phân tích cơ bản (FA) và Phân tích kỹ thuật (TA) để tìm kiếm Siêu cổ phiếu)