3 bài học từ huyền thoại đầu tư Stanley Druckenmiller

“Cỗ máy kiếm tiền vĩ đại nhất lịch sử” – một người sở hữu kỹ năng phân tích của Jim Roger, khả năng giao dịch của Geogre Soros và sự liều lĩnh của một con bạc – đó là cách người ta mô tả Stanley Druckenmiller. Nghe qua thì quả là một lời tâng bốc, nhưng chỉ cần nhìn vào thành tích của Druckenmiller, bạn sẽ hiểu rằng nó hoàn toàn xứng đáng.

Theo Druckenmiller, thế giới tài chính bị nhồi nhét bởi vô vàn thông tin nhiễu loạn và những thứ vô nghĩa. Thế giới đó lấp đầy bởi những kẻ trông có vẻ thông minh – những kẻ chẳng biết gì về cách mọi thứ thực sự vận hành. Cơ cấu giải thưởng của hệ thống tài chính được thiết lập để trao thưởng cho những anh bạn phân tích nói năng thông minh và biết cách giả vờ là họ biết tại sao cổ phiếu đi lên, chỉ cần có thế là họ có tiền rồi. Điều này đúng với tất cả những kẻ nói nhiều và “những chuyên gia”. Với những người giao dịch bằng tiền thật, họ hoặc sẽ học được cách chơi hoặc sẽ bị đào thải; còn đối với “những chuyên gia” thì không.

1. Điều gì khiến cổ phiếu tăng giá?

Nguồn cung tiền

“Những con số lợi nhuận không làm dịch chuyển toàn bộ thị trường, mà chính là Cục Dự trữ Liên bang (Fed). Hãy giành sự tập trung đối với những động thái của các ngân hàng trung ương và chú ý đến dòng chảy của vốn”. Theo Stanley Druckenmiller, dòng chảy vốn là sự mở rộng hay co lại của nguồn cung tiền, đặc biệt là vốn tín dụng. Nó chính là biến số lớn nhất dẫn dắt các nhu cầu trong một nền kinh tế và đó chính là lý do tại sao việc luôn để mắt đến Cục Dự trữ Liên bang Mỹ (Fed) là điều tối quan trọng.

Lợi nhuận tương lai

“Rất thường xuyên, yếu tố trọng số sẽ liên quan đến thành tích lợi nhuận. Điều này đặc biệt đúng với nhóm cổ phiếu ngân hàng. Tuy nhiên, các cổ phiếu ngành hóa chất thì lại khác. Đối với ngành công nghiệp này, yếu tố cốt lõi chính là công suất sản xuất. Thời điểm lý tưởng để mua cổ phiếu ngành hóa chất là sau khi công suất của ngành giảm mạnh và có một yếu tố xúc tác mà bạn đánh giá rằng sẽ thúc đẩy nhu cầu tiêu thụ sản phẩm gia tăng. Ngược lại, thời điểm lý tưởng để bán những cổ phiếu này là khi thông tin về những nhà máy mới xuất hiện, chứ không phải là khi lợi nhuận sụt giảm. Lý do cho mẫu hình chiến lược này chính là việc phát triển những nhà máy mới bao hàm ý nghĩa rằng lợi nhuận sẽ đi xuống trong khoảng 2 đến 3 năm tiếp theo, và thị trường có xu hướng dự đoán những tiến trình như vậy”.

Thị trường là một cỗ máy chiết khấu tương lai. Điều này nghĩa là lợi nhuận đương nhiên ảnh hưởng lên giá cổ phiếu, nhưng lợi nhuận tương lai thì quan trọng hơn là lợi nhuận quá khứ.

Hầu hết người tham gia thị trường cứ lấy những con số lợi nhuận gần đây rồi phóng chiếu chúng vào tương lai. Họ thất bại trong việc thật sự nhìn vào cơ chế dẫn dắt lợi nhuận ròng của một công ty hay một ngành cụ thể. Chìa khóa để làm một nhà đầu tư/nhà giao dịch giỏi là phải xác định được những yếu tố sẽ dẫn dắt những con số lợi nhuận tương lai, chứ không phải những thứ đã dẫn dắt lợi nhuận trong quá khứ.

Druckenmiller từng nói trong một cuộc phỏng vấn rằng: “Công việc tôi làm suốt 30 năm qua là dự đoán những thay đổi xu hướng trong dòng chảy kinh tế mà những kẻ khác không nghĩ đến, và vì thế chúng chưa được phản ánh vào giá cổ phiếu.”

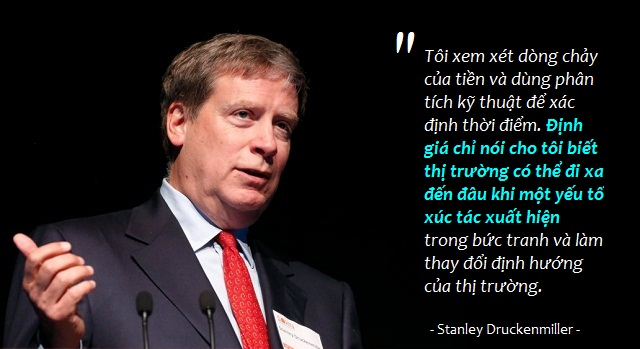

Phương pháp xác định thời điểm

“Một nguyên tắc mà tôi học được đã giúp tôi xác định liệu một cổ phiếu sẽ lên hay xuống đó là phân tích kỹ thuật. Drelless (sếp cũ của Druckenmiller) cực kỳ nghiêng về phân tích kỹ thuật và tôi có lẽ là kẻ có thể thoải mái tiếp thu những kiến thức về phân tích kỹ thuật nhiều hơn so với bất cứ ai tại nơi làm việc. Thậm chí mặc dù Drelles là sếp, nhiều người nghĩ rằng ông ấy cứ như một gã cuồng khi nhìn thấy số lượng sách về đồ thị kỹ thuật mà ông sở hữu. Tuy nhiên, tôi thấy rằng phân tích kỹ thuật có thể sẽ rất hiệu quả. Tôi không bao giờ dùng định giá để xác định thời điểm giao dịch trên thị trường. Tôi xem xét dòng tiền và dùng những phân tích kỹ thuật để xác định thời điểm”.

2. Sẵn sàng cược lớn

“Tránh thua lỗ nên là mục tiêu tiên quyết của mọi nhà đầu tư. Điều này không có nghĩa là nhà đầu tư lúc nào cũng có tâm thế né tránh rủi ro thua lỗ. Mà đúng hơn, ‘đừng để mất tiền’ tức là qua nhiều năm, một danh mục đầu tư không nên bị thua lỗ một lượng vốn đáng kể. Đương nhiên chẳng ai muốn gánh chịu thua lỗ cả, nhưng nếu cứ hành xử giống số đông thì bạn sẽ chẳng bao giờ thoát khỏi nó. Sự thôi thúc đầu cơ trong mỗi chúng ta rất mạnh mẽ. Viễn cảnh về một bữa trưa miễn phí cực kỳ hấp dẫn, đặc biệt khi những người khác có vẻ đang chia phần ngay trước mắt ta. Thật khó để tập trung vào những khoản lỗ khi mà kẻ khác lại đang háo hức kiếm lãi lớn và mấy anh bạn môi giới thì cứ gọi điện liên hồi mời chào những cổ phiếu IPO “nóng sốt mới ra lò”. Tuy thế, việc tránh đi thua lỗ chính là cách chắc chắn nhất để đảm bảo một kết quả sinh lời”.

“Tôi học được nhiều điều từ Geogre Soros, nhưng có lẽ điều quan trọng nhất là việc bạn đúng hay sai chẳng hề quan trọng, quan trọng là bạn kiếm được bao nhiêu khi đúng và mất bao nhiêu khi sai. Có đôi lần Soros từng chỉ trích tôi khi mà tôi thật sự đúng về thị trường nhưng lại không tối đa hóa lợi nhuận có thể kiếm được từ cơ hội đó”.

“Nhiều nhà quản lý quỹ, một khi họ kiếm được lợi nhuận 30-40%, thì họ sẽ ‘kết năm’ tại đó. Nghĩa là họ sẽ giao dịch cực kỳ cẩn trọng để phần còn lại của năm đó không làm ảnh hưởng đến thành tích tốt đã đạt được. Cách để có được lợi nhuận thật sự phi thường trong dài hạn là hãy nỗ lực cho đến khi bạn kiếm được 30-40%, và rồi nếu bạn vẫn quả quyết là mình đúng, hãy tiếp tục cho đến 100%. Nếu bạn có thể đạt được mức sinh lợi đâu đó khoảng 100% trong một vài năm và tránh được những năm thua lỗ, thì khi đó bạn có thể đạt được kết quả thật sự tuyệt vời trong dài hạn.”

3. Quyết đoán, cởi mở , ứng biến tốt

Một ngày trước cú sụp năm 1987, Druckenmiller chuyển đổi các vị thế của mình từ bán ròng (net-short) sang 130% mua ròng (net-long) vì ông nghĩ rằng đợt bán tháo đã chấm dứt. Druck nhận thấy thị trường bật lên từ các ngưỡng hỗ trợ (về kỹ thuật). Nhưng đột nhiên cũng trong ngày hôm đó, ông nhận ra mình đã phạm một sai lầm khủng khiếp. Ngày tiếp theo, ông đảo ngược vị thế thành bán khống thị trường và thực tế đã kiếm được tiền. Đây chính là kiểu tâm lý cởi mở, mềm dẻo ứng biến có trong máu của mọi nhà giao dịch vĩ đại nhất.

“Soros là người đón nhận thua lỗ tuyệt nhất mà tôi từng thấy. Ông ấy chả quan tâm liệu ông thắng hay bại đối với một giao dịch. Nếu một giao dịch không ổn, ông ấy đủ tự tin về khả năng thắng những giao dịch khác,và như thế ông ấy có thể dễ dàng quên cái vị thế thua lỗ đó đi. Có rất nhiều giày xếp ngay ngắn trên giá gỗ, bạn chỉ cần mang vào những đôi vừa vặn với chân mình. Nếu bạn tự tin thật sự, thua lỗ chẳng khiến bạn phiền lòng”.

“Điều tuyệt vời trong ngành kinh doanh của chúng tôi đó là tính ‘thanh khoản’ của nó (ý chỉ có thể chơi nhiều cuộc chơi và dễ dàng thay đổi vị thế), và đương nhiên bạn cũng cần phải biết cách để bước qua những lỗi lầm. Miễn là tôi vẫn kiểm soát tình thế – tức là, miễn tôi vẫn theo sát được những vị thế của mình – thì chẳng có lý gì để mà lo lắng cả”.

Happy Live Team

Nguồn: entrade

Có thể bạn quan tâm

Trọn bộ Sách phân tích kỹ thuật 2023