Bản chất sử dụng Margin là con dao 2 lưỡi

Việc sử dụng đòn bẩy tài chính (hay còn gọi là Margin) của giới đầu tư tại Việt Nam đã là khá phổ biến với hoạt động đầu tư bất động sản trong những năm qua, đặc biệt là khu vực phía Nam.

Xét về bản chất, hoạt động sử dụng đòn bẩy tài chính có thể hiểu là việc sử dụng vốn vay (thay vì vốn tự có) để đầu tư sinh lời và được tính trên số vốn vay/tổng tài sản. Đứng trên quan điểm như vậy, đòn bẩy tài chính có thể được thực hiện trên cả góc độ đầu tư vào các tài sản (chứng khoán, vàng, bất động sản) và góc độ doanh nghiệp (sử dụng vốn vay để tăng cường hiệu quả hoạt động của mình).

Lợi và hại của đòn bẩy tài chính

Đòn bẩy tài chính, tuy nhiên, cũng được cho là một trong những nguyên nhân dẫn tới việc chỉ số chứng khoán biến động rất mạnh trong năm 2009, và sau đó lao dốc trong 2 năm 2010 và 2011.

Tính rủi ro hệ thống của thị trường cũng tăng lên tương ứng với mức độ sử dụng đòn bẩy tài chính trung bình của nhà đầu tư. Khi thị trường đi xuống, nhà đầu tư sử dụng đòn bẩy tài chính sẽ lập tức bán ra khi đã chạm ngưỡng cắt lỗ của mình nhằm giảm thiểu rủi ro.

Điều này tạo ra một lượng cung áp đảo lực cầu và khiến chỉ số tiếp tục đi xuống sâu hơn. Ngược lại, sau khi tạo đáy và đi lên, thị trường cũng sẽ gặp những lực cản mạnh từ những người sử dụng đòn bẩy tài chính (và chưa cắt lỗ khi thị trường đi xuống).

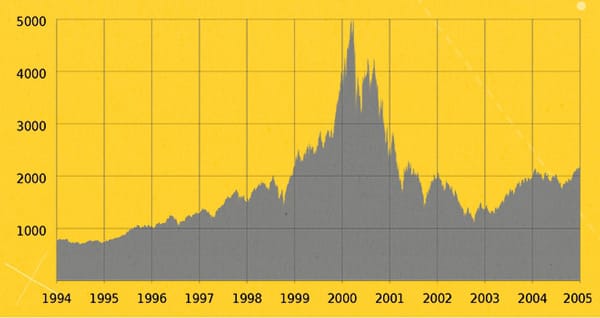

Thực tế thì đòn bẩy tài chính được coi là một trong những nguyên nhân chính của hầu hết các cuộc khủng hoảng kinh tế gần đây. Chẳng hạn, cuộc khủng hoảng trong các năm 2008 – 2009 là hệ quả của việc người dân Mỹ tận dụng vốn vay lãi suất thấp khi FED duy trì chính sách lãi suất thấp vào những năm 2001 – 2004 để vực dậy nền kinh tế sau khủng hoảng dotcom năm 2000-2001.

Số vốn vay này được đầu tư vào một tài sản có tính rủi ro cao (nhà đất) do giá nhà đất đã liên tục tăng mạnh trong cùng thời gian đó. Khi lãi suất tăng lên liên tục và nhiều nhà đầu tư sử dụng quá nhiều đòn bẩy phải bán ra đã dẫn tới làn sóng bán tháo bất động sản, quá trình giảm đòn bẩy (de-leveraging) đã lan ra các lĩnh vực khác (doanh nghiệp, tiêu dùng cá nhân) khiến khủng hoảng trở nên rất trầm trọng.

Theo một số chuyên gia đầu tư tài chính hàng đầu như Bill Gross hay El-Erian (hai giám đốc điều hành quỹ PIMCO lớn vào bậc nhất thế giới với tổng tài sản trên 1.000 tỷ đô la Mỹ), quá trình giảm đòn bẩy trên sẽ còn tác động mạnh lên sự hồi phục kinh tế, và nước Mỹ sẽ rơi vào một “trật tự mới” (new normal) với tăng trưởng chậm và thất nghiệp gia tăng nhiều năm sau khi khủng hoảng đã qua đi.

Việc sử dụng đòn bẩy tài chính có một số thuận lợi đáng kể.

Thứ nhất, việc thông qua các quy định về ký quỹ sẽ khiến cho việc sử dụng đòn bẩy tài chính dễ dàng hơn với nhà đầu tư, ngoài ra cũng tăng tính minh bạch và giảm rủi ro hệ thống cho thị trường.

Thứ hai, nhà đầu tư đã có nhiều kinh nghiệm hơn từ những bài học về sử dụng đòn bẩy tài chính trong năm 2009 và sẽ chọn lọc hơn, sử dụng đòn bẩy tài chính hiệu quả hơn.

Việc áp dụng đòn bẩy tài chính có thể đem lại hiệu quả cao hơn đối với nhóm người trẻ tuổi có độ chấp nhận rủi ro cao

Lãi vay này (vốn dựa trên lãi cho vay tiêu dùng) sẽ tăng lên khi lãi suất tăng lên. Chi phí vay vốn cao hơn sẽ khiến cho nhà đầu tư thận trọng hơn khi sử dụng công cụ này. Thêm vào đó, thị trường sẽ có ít biến động mạnh so với năm 2009 và xu hướng biến động trong ngắn hạn là không rõ ràng. Với chính sách vĩ mô thiên về cân bằng giữa ổn định và tăng trưởng thay vì chính sách vị tăng trưởng trong năm 2009, luồng vốn cho vay để đầu cơ vào các tài sản rủi ro cũng sẽ bị kiểm soát chặt chẽ.

Con dao 2 lưỡi

Mỗi nhà đầu tư có mức độ chấp nhận rủi ro khác nhau và họ cần nắm được chính xác mức độ chấp nhận rủi ro của mình. Một số nghiên cứu chỉ ra rằng, việc áp dụng đòn bẩy tài chính có thể đem lại hiệu quả cao hơn đối với nhóm người trẻ tuổi có độ chấp nhận rủi ro cao vì có thể giúp nhóm này đa dạng hóa danh mục đầu tư theo thời gian. Ở các nước phát triển, nhà đầu tư cá nhân vào các quỹ quản lý tài sản thường phải làm các test liên quan tới mức độ chấp nhận rủi ro, qua đó nhà quản lý tiền có thể đưa ra các sản phẩm phù hợp với từng đối tượng.

Cần tuân thủ kỷ luật đầu tư. Đây là yếu tố tiên quyết nếu bạn sử dụng đòn bẩy:

Thứ nhất, bạn cần tuân thủ việc cắt lỗ: xác định mất mát tối đa và có sự cắt lỗ hợp lý khi thị trường diễn biến không theo ý đồ đầu tư, ít nhất là đối với phần vốn vay.

Thứ hai, không sử dụng đòn bẩy để mua trung bình giá khi thị trường đi xuống vì điều này chỉ khiến cho các khoản nợ ngày càng trầm trọng.

Thứ ba, tránh việc sử dụng đòn bẩy gấp thếp. Nhiều nhà đầu tư sử dụng đòn bẩy và thành công trong một vài phiên giao dịch đầu và tiếp tục “gấp thếp”, tiếp tục sử dụng đòn bẩy với mức độ cao tương đương hay cao hơn trên toàn bộ phần vốn và lãi đạt được.

Thực tế thì những người sử dụng đòn bẩy sau một vài lần thành công có xu hướng cho rằng vận may sẽ tiếp tục đến và mình sẽ rút khỏi thị trường khi đang trên đỉnh cao, nhưng trong phần lớn các trường hợp điều này không xảy ra. Một diễn biến không đúng ý đồ của nhà đầu tư sẽ khiến cho một phần lớn tài sản bay hơi chỉ trong một lần sai sót.

Hạn chế tối đa việc sử dụng đòn bẩy vào các tài sản không có tính thanh khoản. Nếu đầu tư vào các tài sản này, nhà đầu tư cần nắm được họ sẽ đối mặt với cả 3 rủi ro chính là rủi ro mất giá, rủi ro đòn bẩy và rủi ro thanh khoản.

Việc sử dụng đòn bẩy nên tập trung vào các tài sản có tính thanh khoản cao như cổ phiếu blue chip so với cổ phiếu penny, hay các bất động sản có tính thanh khoản cao so với các bất động sản ở địa bàn có cầu mua thấp. Nên bắt đầu sử dụng thử đòn bẩy với quy mô nhỏ để thử nghiệm và việc sử dụng đòn bẩy nên là một phần của một kế hoạch đầu tư có kỷ luật và có tính khả thi. Việc sử dụng đòn bẩy cần có kế hoạch rõ ràng, nhà đầu tư cần phác thảo ra các trường hợp sẽ xảy ra trong tương lai và hành động của họ trong từng trường hợp.

Bạn cũng nên sử dụng đòn bẩy khi thị trường có xu hướng rõ ràng. Câu châm ngôn quen thuộc trong đầu tư là “xu hướng là bạn”. Nếu bạn đi ngược xu hướng hay đám đông thị trường, ngay cả khi bạn đúng thì cũng sẽ mất một thời gian trước khi diễn biến thị trường hợp với ý đồ của bạn.

Ngay trong đợt khủng hoảng vừa qua tại Mỹ, nhiều quỹ đầu tư đã xác định sớm sự đổ vỡ của bong bóng nhà đất và thị trường chứng khoán từ những năm 2001 – 2002, tuy nhiên chỉ sau 5 – 6 năm (2007 – 2008) các dấu hiệu của bong bóng mới trở nên rõ ràng. Chỉ một số ít người bán khống xác định đúng thời điểm và trường vốn mới đạt được thành công.

Tránh việc sử dụng đòn bẩy tối đa: Đây là sai lầm mà những người mới sử dụng đòn bẩy thường hay gặp phải. Việc sử dụng đòn bẩy quá khả năng chịu đựng về tài chính thường xảy ra khi thị trường không diễn biến theo ý đồ. Trên thực tế, một nguyên lý khi sử dụng đòn bẩy 50% vốn tự có, 50% vốn vay là nhà đầu tư luôn phải duy trì khoảng 40% tài sản dưới dạng tiền gửi/tiền mặt để giảm rủi ro đầu tư và có vốn để duy trì danh mục khi diễn biến của thị trường đi ngược với nhận định.

Nguồn: chungkhoanaz

Có thể bạn quan tâm: Tủ sách Đầu tư Happy.Live