Bàn thêm về Ngày Bùng nổ theo đà (FTD) của O’Neil – Những bổ sung từ các đệ tử chân truyền

Chúng ta đều biết ngày Bùng nổ theo đà (FTD) là một trong những công cụ quan trọng xác nhận đáy của O’Neil được trình bày trong bộ sách Làm giàu từ chứng khoán

Tuy nhiên, viêc thực hành ngày Bùng nổ theo đà và kể cả đếm số ngày Phân phối không hề dễ dàng.

Có nhiều tranh cãi trong nhiều năm về việc điều gì tạo ra một ngày phân phối và ngày Bùng nổ theo đà chính xác. Trong nhiều năm quản lý danh mục đầu tư cho Bill O’Neil, chúng tôi đã nhận thấy có nhiều tranh cãi kịch liệt thậm chí ngay trong những nhà quản lý danh mục xuất sắc của công ty đầu tư vốn O’Neil. Khi Bill và tôi thực hiện các buổi hội thảo đầu tư, chúng tôi thường nhận được các câu hỏi về việc làm rõ hơn nữa về cách nhận diện ngày phân phối và ngày bùng nổ theo đà từ những bạn đọc của cuốn sách Làm Giàu Từ Chứng Khoán.

Một phần của cuộc tranh cãi này đến từ nhiều cách hiểu khác nhau trong việc nhận thức hành động giá/khối lượng, bao gồm hình dạng của thanh giá (bao gồm giá đóng cửa như thế nào so với ngày trước), ngày bùng nổ theo đà xuất hiện vào ngày nào, và chỉ số Nasdaq Composite hoặc S&P500 nên giảm bao nhiêu trước khi bắt đầu đếm ngày Bùng nổ theo đà, cùng hàng loạt vấn đề khác. Nguyên nhân khác của cuộc tranh cãi này đến từ việc nó không hề có quy tắc chính xác

Sau đây là một số bổ sung từ các đệ tử chân truyền của O’Neil. Bạn đọc ở Việt Nam cần biết thêm để cân nhắc áp dụng vào thực tiễn.

Ngày Bùng nổ theo đà

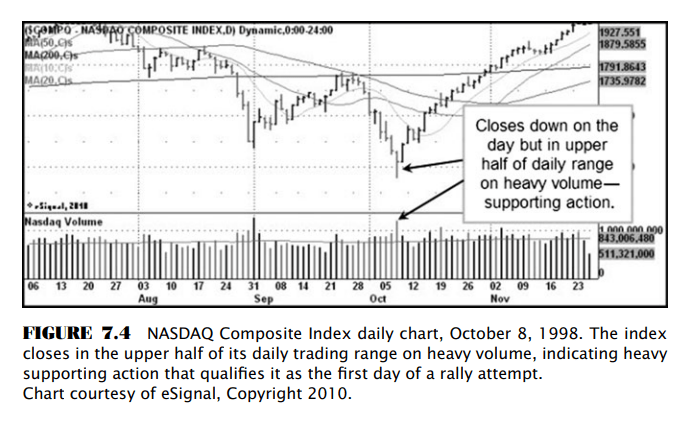

Ngày bùng nổ theo đà là tín hiệu mua thường xuất hiện sau ngày thứ tư của Đợt Nỗ Lực Hồi Phục. O’Neil đã sử dụng định nghĩa ngày bùng nổ theo đà (FTD) là ngày các chỉ số thị trường có mức tăng tối thiểu từ 1% trở lên với khối lượng cao hơn ngày hôm trước, thường xuất hiện ở ngày thứ 4 đến ngày thứ 7 của đợt nỗ lực hồi phục từ một đáy. Đợt nỗ lực hồi phục được định nghĩa sau khi chỉ số Nasdaq Composite hoặc S&P500 trải qua một đợt điều chỉnh. Việc đếm ngày trong đợt nỗ lực hồi phục được tính từ ngày đầu tiên mà chỉ số đóng cửa cao hơn sau khi tạo đáy mới, nhưng cũng có thể là ngày mà chỉ số đóng cửa tạo đáy mới nhưng giá đóng cửa nằm ở nửa trên của khung giá ngày, cho thấy có lực cầu hỗ trợ từ đáy. Ví dụ, giá đóng cửa nằm ở nửa trên khung giá ngày với khối lượng lớn vào ngày 8 tháng 10 năm 1998 (xem Hình 7.4), vốn có thể xem là ngày phân phối vì chỉ số thực tế đã giảm hơn 0.1% với khối lượng lớn, nên được tính là ngày 1 của đợt nỗ lực hồi phục. Khi chỉ số thị trường đóng cửa ở giữa khung giá ngày với khối lượng rất cao, nó gần như được xem là hành động tích lũy hơn là phân phối.

Trong một số trường hợp hiếm hoi, ngày bùng nổ theo đà có thể xuất hiện ở ngày 3 của đợt nỗ lực hồi phục nhưng tất cả ba ngày này đều phải tăng giá với khối lượng tăng dần chẳng hạn như 15 tháng 1 đến 17 tháng 1 năm 1999 ở chỉ số Nasdaq Composite, hoặc ba tuần trước đó nên có hành động giá tương đối chặt chẳng hạn như các tuần tăng giá dẫn đến ngày bùng nổ theo đà vào ngày 5 tháng 1 năm 1987.

Mức tăng yêu cầu tối thiểu để được xem là ngày bùng nổ theo đà

Có một mức tăng giá tối thiểu ở chỉ số Nasdaq Composite hoặc S&P500 (thường xuất hiện ở ngày 4 đến ngày 7 của đợt nỗ lực hồi phục) để gọi là ngày bùng nổ theo đà. Mức tăng này hiếm khi thay đổi đối với chỉ số Nasdaq Composite và S&P500, nhưng vài lần, O’Neil đã điều chỉnh mức tăng tối thiểu này lên 1.7% hoặc 2% dựa trên độ biến động của chỉ số. Khi các chỉ số cho thấy có sự thay đổi đáng kể trong độ biến động sau nhiều tuần, thì O’Neil ít nhiều điều chỉnh (cộng hoặc trừ) mức tăng tối thiểu này để cân chỉnh với sự tăng lên hoặc giảm xuống của độ biến động. Theo quan điểm của chúng tôi, việc điều chỉnh mức tăng tối thiểu cho độ biến động của chỉ số là hợp lý và các nghiên cứu thống kê về độ biến động thị trường cùng với ngày bùng nổ theo đà trong quá khứ cho thấy mức tăng tối ưu vẫn duy trì ở mức 1% cho cả hai chỉ số từ năm 1974 đến 1999, nhưng sau đó tăng lên 1.7% trong giai đoạn từ tháng 1 năm 1998 đến tháng 12 năm 2002 vì có bằng chứng rõ ràng trong việc tăng lên của độ biến động, bắt đầu từ tháng 1 năm 1998. Độ biến động vẫn duy trì ở mức cao trong suốt dài này, thậm chí cho đến năm 2003, khi mức tăng yêu cầu được điều chỉnh trở lại và giảm về 1.4%.

Điều quan trọng cần lưu ý về mức tăng tối thiểu này là nó không luôn luôn giống nhau cho cả hai chỉ số. Vào tháng 1 năm 2004, mức tăng tối thiểu là 1.1% đối với chỉ số S&P500 vì chỉ số này rõ ràng có độ biến động thấp hơn, trong khi mức tăng tối thiểu đối với chỉ số Nasdaq Composite vẫn duy trì ở mức 1.4%. Vào năm 2008, khi độ biến động thị trường tăng vọt một lần nữa, mức tăng tối thiểu này lại tăng lên 2.1% đối với chỉ số Nasdaq Composite và 2% đối với chỉ số S&P500. Hiện tại, tại thời điểm tôi viết cuốn sách này vào đầu năm 2010, mức tăng tối thiểu đối với Nasdaq Composte và S&P500 để được xem là ngày bùng nổ theo đà, là 1.5% cho cả hai chỉ số. Do đó, hãy nhớ rằng mức tăng tối thiểu có thể được điều chỉnh nếu như độ biến động thị trường tiếp tục tăng trong tương lai. Hiện tại, chúng tôi định nghĩa mức tăng tối thiểu 1.5% cho cả chỉ số Nasdaq Composite và S&P500, với khối lượng cao hơn ngày hôm trước, thường xuất hiện ở ngày 4 đến ngày 7 của đợt nỗ lực hồi phục, là ngày bùng nổ theo đà.

Nguồn: Chiemtinhtaichinh

Có thể bạn quan tâm

Bộ sách Làm giàu từ chứng khoán (phiên bản mới)

Hướng dẫn thực hành CANSLIM cho người mới bắt đầu

(Kết hợp Phân tích cơ bản (FA) và Phân tích kỹ thuật (TA) để tìm kiếm Siêu cổ phiếu)