Cách kiếm lợi nhuận 18.000% từ thị trường chứng khoán: Bối cảnh mới là mấu chốt

Cách kiếm lợi nhuận 18.000% từ thị trường chứng khoán cho rằng: Tên Mẫu Hình Có Thể Làm Ta Lạc Hướng: Bối Cảnh Mới Là Mấu Chốt!

Cách kiếm lợi nhuận 18.000% từ thị trường chứng khoán chia sẻ: Trong có mẫu hình mà William O’Neil bỏ bao công sức đo lường, đặt tên và phân loại – Có nhiều mẫu hình rất dễ bị hiểu sai

Một trong những hạn chế khi cố gắng đặt tên cho tất cả các loại mẫu hình là nó khiến chúng ta luôn tìm cách đánh giá các nền giá hoặc mẫu hình đồ thị xem chúng có “khớp” với những mẫu hình “chuẩn như sách giao khoa” hay không. Trong số các mẫu hình mà O’Neil bỏ bao công sức đo lường, đặt tên và phân loại, nhiều mẫu hình rất dễ bị hiểu sai.

Ví dụ minh họa về siêu cổ phiếu Apple

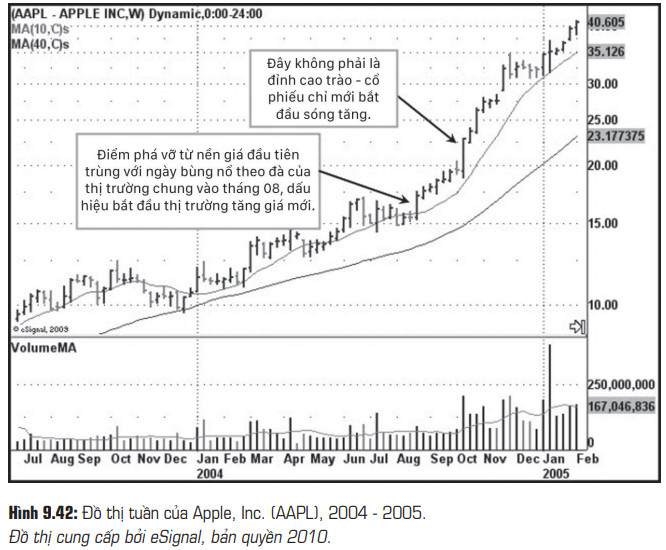

Vào tháng 10 năm 2004, chúng tôi đang nắm giữ một lượng lớn cổ phiếu Apple, Inc. (AAPL), vốn đang bán chạy sản phẩm đình đám iPod. Vào ngày 15 tháng 10, Apple thông báo kết quả kinh doanh và cổ phiếu tạo khoảng trống tăng giá vượt qua mức 20 trên đồ thị Hình 9.42. Đây gọi là Breakaway Gap (khoảng trống phá vỡ) theo chiều tăng nhưng nhiều người lại nghĩ nó là dấu hiệu của “đỉnh cao trào”, vì không hiểu rằng vị trí của cổ phiếu trong xu hướng tăng giá lớn và chu kỳ thị trường là điểm mấu chốt trong việc xác định khi nào cổ phiếu đang tạo lập đỉnh cao trào. Vì thị trường chỉ vừa mới bắt đầu giai đoạn tăng giá mới sau ngày bùng nổ theo đà vào tháng 08 năm 2004, việc Apple tạo điểm phá vỡ vào tuần cuối tháng 08 là điểm phá vỡ từ nền giá đầu tiên.

Trong quá trình tăng giá, cổ phiếu thường thiết lập ba đến bốn nền giá sau lần tạo điểm phá vỡ đầu tiên tại hoặc quanh thời điểm thị trường chung cũng bắt đầu pha tăng giá. Điểm phá vỡ đầu tiên trùng với sự hồi phục của thị trường và ngày bùng nổ theo đà để tạo nên sóng tăng giá từ nền giá đầu tiên. Các đỉnh cao trào nói chung sẽ xuất hiện sau nền giá thứ ba hoặc thứ tư hoặc sau đó, sau khi cổ phiếu đã có sóng tăng giá kéo dài.

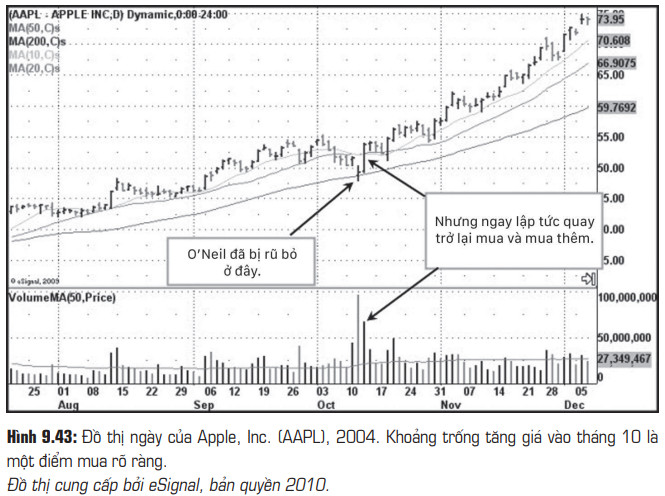

Điều thú vị là trong lúc nhiều nhà đầu tư nghĩ rằng Apple thiết lập đỉnh cao trào thì chúng tôi lại mua mạnh cổ phiếu này cho tài khoản riêng của mình. Thực tế, chúng tôi mua gần như đủ vị thế cần thiết tại ngày có khoảng trống tăng giá vì công ty thông báo lợi nhuận đột biến (vào ngày 16 tháng 10 năm 2004), khi nhận ra “đường kháng cự yếu nhất” đã bị phá vỡ (Hình 9.43). Trong Chương 4 trong ấn phẩm Cách kiếm lợi nhuận 18.000% từ thị trường chứng khoán , chúng tôi đã thảo luận về việcmua theo khoảng trống tăng giá như vậy, vì các điểm này hoàn toàn cho mua, nhất là khi chúng thể hiện “đặc điểm khối lượng” như Apple vào hôm ấy, như ta có thể thấy rõ trên đồ thị ngày của Hình 9.43 với thanh khối lượng tăng đột biến.

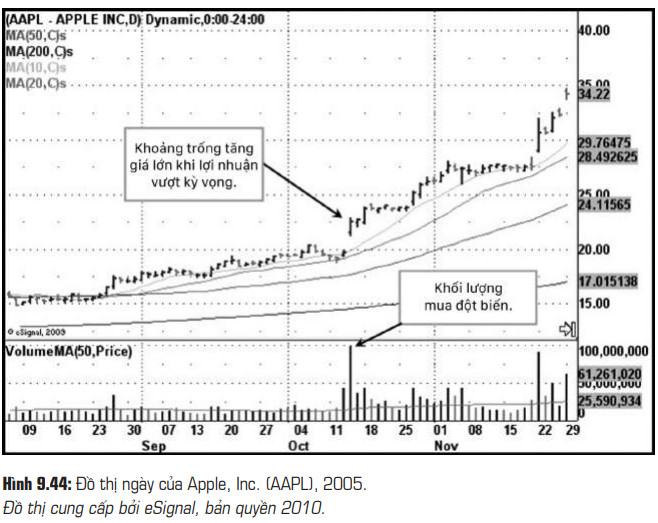

Apple là siêu cổ phiếu cuối cùng mà chúng tôi tham gia trong vai trò nhà quản trị danh mục nội bộ cho công ty William O’Neil + Company, Inc. Bản thân O’Neil cũng nắm giữ một lượng lớn cổ phiếu này lúc đó. Màn trình diễn đỉnh cao cuối cùng mà chúng tôi chứng kiến ông thực hiện xảy ra vào tháng cuối chúng tôi làm việc tại công ty, tháng 10 năm 2005, khi Apple công bố kết quả kinh doanh. Lúc đó, Apple đã có một sóng tăng giá kéo dài và sau khi công bố lợi nhuận vào tháng 10 năm 2005, giá cổ phiếu bắt đầu giảm mạnh, cuối cùng tạo khoảng trống giảm giá, nhúng sát xuống dưới MA 50 ngày. O’Neil bị rũ bỏ phần khá lớn cổ phiếu Apple vào thời điểm này, rốt cuộc cổ phiếu lại đóng cửa ngay trên MA 50 ngày, như chúng ta có thể thấy trong Hình 9.44. Sang ngày hôm sau, Apple giành lại đường MA 50 ngày với khối lượng lớn, đây chính là điểm mua pocket pivot. O’Neil thấy hành động giá này, không thèm quan tâm đến việc mình đã bán cổ phiếu ở mức giá thấp hơn và ngay lập tức mua lại, thậm chí có khi ông còn mua nhiều hơn, vì đây là chiến lược của ông.

Ông thường khuyên chúng tôi rằng trong trường hợp bị rũ bỏ khỏi các siêu cổ phiếu lớn, và sau đó cổ phiếu thể hiện sức mạnh áp đảo mà trở lại tăng giá, thì nên cân nhắc mua lại toàn bộ vị thế đã bán, thậm chí còn mua thêm. Cách O’Neil phản ứng linh hoạt và quyết đoán như vậy đấy, điều rất hiếm thấy ở các nhà đầu tư bình thường. O’Neil không bị mắc kẹt trong hiệu ứng “mỏ neo”, ông chẳng quan tâm ông đã bán mức giá nào và liệu ông có đang mua lại với mức giá cao hơn không. Điều mấu chốt ở việc mua cổ phiếu là để bắt được phần “ngon nhất” trong sóng tăng giá, dù mua cao hơn hay thấp hơn vài giá, hoặc bán thấp xong sau đó lại mua với giá cao hơn, tất cả đều không thành vấn đề. Chìa khóa ở đây là liệu cổ phiếu có đang phát ra tín hiệu cho thấy đường kháng cự yếu nhất bị phá vỡ và sóng tăng giá mạnh đang bắt đầu hay không.

Việc mua mạnh trở lại cổ phiếu Apple là kiểu hành động rất quả quyết thường thấy ở O’Neil khi ông sửa chữa sai lầm và nhanh chóng bù lại thiệt hại của sai lầm đó khi bị rũ bỏ ra khỏi cổ phiếu. Trong Hình 9.44, rõ ràng nếu O’Neil lo lắng việc mua cổ phiếu Apple cao hơn vài giá so với mức giá mà ông bị rũ bỏ quanh đường MA 50 ngày, ông sẽ bỏ lỡ sóng tăng theo hình parabol mà Apple hình thành về sau. Độc giả cũng hãy chú ý APPL cho nhà đầu tư hai cơ hội mua theo điểm pocket pivot.

Có thể bạn quan tâm:

Cách kiếm lợi nhuận 18.000% trên thị trường chứng khoán

(Bước tiến hóa tuyệt vời của hệ thống giao dịch CANSLIM)