Tiền là tài sản có tính thanh khoản cao nhất. Nó đại diện cho hình thức cơ bản của tài sản vốn. Tiền được chấp nhận như một phương tiện trao đổi hoặc là thước đo giá trị của hàng hóa. Thật hấp dẫn khi tưởng tượng một thế giới mà tiền sẽ không tồn tại. Mặt khác, cung tiền lại là một khái niệm khác. Hiểu được các nguyên tắc cơ bản của cung tiền và cầu tiền giúp có được ý tưởng về tình trạng tài chính của đất nước và tính linh hoạt của tiền tệ của đất nước.

1. Cung ứng tiền tệ là gì?

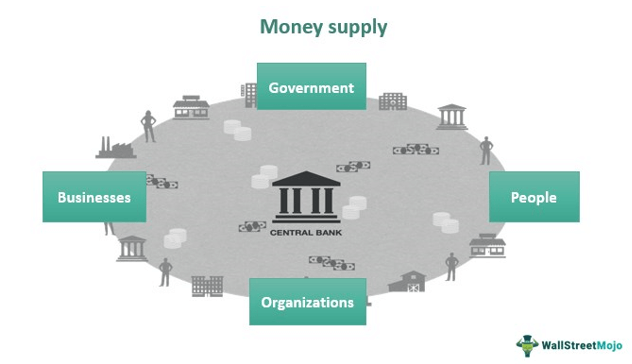

Cung ứng tiền tệ hay cung tiền là thước đo lượng tiền tồn tại trong một quốc gia hoặc nền kinh tế. Có nhiều cách để đo lượng cung tiền, mỗi cách đo một loại tiền khác nhau trong lưu thông.

Mặc dù các thước đo cung tiền khác nhau, lý do chính để đo lường nó là để tìm ra lượng tiền có thể chi tiêu dễ dàng tồn tại trong một nền kinh tế. Mọi người và doanh nghiệp thường cần tiếp cận với tiền mặt, tiền xu và các nguồn quỹ có thể chi tiêu khác để tiến hành kinh doanh. Duy trì nguồn cung tiền lành mạnh là điều cần thiết để giữ cho một nền kinh tế vận hành trơn tru.

Các nhà kinh tế thường theo dõi những thay đổi trong cung tiền so với những thay đổi của các chỉ số và thước đo kinh tế khác, chẳng hạn như lạm phát (hiện tượng tiền mất giá theo thời gian).

Ví dụ, nhà kinh tế học Milton Friedman lập luận rằng cung tiền có ảnh hưởng trực tiếp đến giá cả và lạm phát. Nếu có nhiều tiền hơn trong nền kinh tế, lạm phát có khả năng tăng và hàng hóa sẽ đắt hơn để mua. Tương tự, hạn chế cung tiền có thể giúp hạn chế lạm phát.

Trong những năm gần đây, mối quan hệ giữa cung tiền và các chỉ tiêu kinh tế như Tổng sản phẩm quốc nội (GDP) (tổng sản lượng kinh tế của một quốc gia) và lạm phát không được ổn định. Cung tiền đã tăng lên đáng kể mà không ảnh hưởng đáng kể đến lạm phát.

Cung tiền, nghĩa là tổng lượng tiền mặt hiện có trong nền kinh tế của một quốc gia, nhất định sẽ ảnh hưởng đến tính kinh tế của thị trường. Do đó, bất kỳ sự thay đổi nào trong cung và cầu tiền tệ sẽ dẫn đến sự thay đổi trên thị trường.

Cung tiền tăng sẽ cho thấy tác động của nó do lãi suất và giá cả hàng hóa và dịch vụ giảm. Trong khi cung tiền giảm sẽ dẫn đến lãi suất tăng, giá trị tăng cùng với sự gia tăng dự trữ của các ngân hàng.

Một tác động tương tự như vậy cũng xảy ra đối với doanh nghiệp. Khi mặt bằng giá thấp hơn do cung tiền tăng, hoạt động sản xuất kinh doanh sẽ tăng để đáp ứng nhu cầu chi tiêu tăng lên của người dân. Do đó, cung tiền và cầu tiền tác động trực tiếp đến kinh tế vĩ mô trên thị trường của một quốc gia.

2. Money Supply M0, M1, M2, M3 là gì?

Money Supply M0, M1, M2, M3 được hiểu là các thước đo cung tiền tệ.

* M0: Tổng lượng tiền mặt

M0 chỉ bao gồm tiền tệ trong tay công chúng, tiền gửi dự trữ theo luật định của ngân hàng được giữ tại ngân hàng trung ương và dự trữ tiền mặt của ngân hàng. Tổng số này đại diện cho các khoản nợ tiền tệ của ngân hàng trung ương và thường được gọi là cơ sở tiền tệ hoặc tiền dự trữ.

* M1

M1 chỉ đo lường các dạng tiền có tính thanh khoản cao nhất (dễ chi tiêu). Nó bao gồm những thứ như:

– Đồng xu

– Hóa đơn

– Số dư tài khoản séc và tiền gửi không kỳ hạn khác

– Séc của khách du lịch

– Các khoản tiền có thể chi tiêu ngay lập tức khác

Cách dễ nhất để nghĩ về M1 là nghĩ về nó bao gồm tất cả mọi thứ bạn có thể sử dụng để mua thứ gì đó ngay bây giờ, mà không cần phải đợi thanh toán như chuyển khoản ngân hàng.

Một điều gây ra một điểm hạn chế trong định nghĩa về M1 là mọi người có thể chi tiêu một số hình thức tiền được đo bằng M1 dễ dàng hơn những hình thức khác. Ví dụ: một người bán hầu như sẽ không bao giờ từ chối tiền mặt, tiền xu, hoặc séc của khách du lịch hoặc séc được chứng nhận được ngân hàng bảo lãnh. Tuy nhiên, người bán có thể không chấp nhận séc cá nhân được viết dựa trên tài khoản séc, vì séc có thể bị trả lại.

Mặc dù số dư của tài khoản séc là một phần của M1, nó có thể khó chi tiêu hơn các hình thức khác của M1.

Một điều khác cần lưu ý là hạn mức tín dụng, chẳng hạn như thẻ tín dụng, không đóng góp vào nguồn cung tiền mặc dù thực tế là chúng dễ sử dụng để chi tiêu ngay lập tức. Thẻ tín dụng chỉ cần rút tiền từ công ty phát hành thẻ. Nhà phát hành thẻ cung cấp hạn mức tín dụng cao hơn không tạo ra tiền mới.

M1 = C + DD + OD

Trong đó:

– C đại diện cho tiền tệ, bao gồm cả tiền giấy và tiền xu.

– DD đại diện cho tiền gửi không kỳ hạn được thực hiện trong các ngân hàng .

– OD đại diện cho các loại khác tiền gửi được thực hiện bằng RBI, như tiền gửi từ tài trợ của khu vực công, ngân hàng nước ngoài hoặc các tổ chức quốc tế như IMF.

* M2

M2 bao gồm tất cả lượng tiền là một phần của cung tiền M1, cộng với các dạng tiền tệ tương đối lỏng khác. Điều nay bao gồm:

– Tiền gửi tiết kiệm

– “Tiền TẠO niềm vui”

– Chứng chỉ tiền gửi (CD) và tiền gửi có kỳ hạn khác (tài khoản có giới hạn rút tiền) dưới hai năm

M2 = M1 + tiền gửi tiết kiệm gửi tại ngân hàng

Nếu bạn cần chi tiêu số tiền bạn có vào một trong các loại tài khoản này, bạn có thể truy cập vào các khoản tiền tương đối nhanh chóng. Tuy nhiên, sẽ tốn nhiều công sức hơn là tiêu tiền là một phần của cung tiền M1. Ví dụ, bạn có thể cần đến ngân hàng hoặc máy ATM để rút tiền từ tài khoản tiết kiệm hoặc tiền mặt trong đĩa CD.

Vì M2 bao gồm tất cả M1 cộng với các nguồn tiền bổ sung, nên M2 thường lớn hơn cung tiền M1.

Thông thường, sự khác biệt giữa M1 và M2 có thể khá mờ, đặc biệt là khi công nghệ hiện đại đã làm cho việc giao dịch ngân hàng trở nên dễ dàng hơn. Sự khác biệt giữa tiền trong tài khoản tiết kiệm trực tuyến và tài khoản séc trực tuyến là tương đối nhỏ do nhiều ngân hàng cho phép chuyển tiền ngay lập tức giữa hai tài khoản. Điều đó làm cho sự khác biệt về tính thanh khoản giữa một số hình thức M1 và M2 là nhỏ.

* M3

M3 là thước đo được một số ngân hàng trung ương sử dụng để đo lượng cung tiền. Trong hầu hết các trường hợp, M3 rất giống với M2. Ví dụ: Ngân hàng Trung ương Châu Âu (ECB) coi M3 bao gồm tất cả M1 và M2, cộng với bất kỳ tài khoản tiền gửi nào mà chủ sở hữu có thể đổi với ba tháng thông báo hoặc ít hơn.

M3 cũng được tiếp cận dưới phương pháp đó chính là theo cách tiếp cận RBI cung ứng tiền bao gồm các khoản tiền gửi ròng được thực hiện trong một thời hạn nhất định với các ngân hàng.M3 = M1 + Tiền gửi có kỳ hạn ròng được bao gồm trong ngân hàng.

3. Những tác động của cung tiền đối với nền kinh tế:

Điều chỉnh cung tiền là một trong những cách chính mà các ngân hàng trung ương quản lý hệ thống kinh tế của quốc gia mình. Việc thay đổi cung tiền có thể tác động đến một số biện pháp kinh tế, bao gồm lạm phát, lãi suất và tổng sản phẩm quốc nội (GDP).

Nói chung, các nhà kinh tế đồng ý rằng GDP dài hạn của một quốc gia rất khó thay đổi. Tuy nhiên, họ có thể tạo ra những thay đổi ngắn hạn bằng cách điều chỉnh lượng cung tiền. Ví dụ, nhiều nhà kinh tế tin rằng một quốc gia có thể giảm tác động của suy thoái hoặc thoát khỏi suy thoái nhanh hơn bằng cách tăng cung tiền.

Tăng cung tiền có xu hướng làm cho người tiêu dùng và doanh nghiệp vay và tiêu tiền dễ dàng hơn, điều này thường thúc đẩy tăng trưởng kinh tế. Vì vậy, tăng cung tiền trong thời kỳ suy thoái sẽ giúp bạn dễ dàng phục hồi hơn bằng cách chi tiêu dễ dàng hơn.

Tương tự, trong thời kỳ tăng trưởng, việc giảm cung tiền có thể ngăn chặn lạm phát tăng quá mức. Hầu hết các nhà kinh tế đồng ý rằng một số mức lạm phát là lành mạnh, trong khi mức cao là không tốt cho nền kinh tế.

4. Mối quan hệ giữa cung tiền và lạm phát:

Thông thường, khi lượng cung tiền trong nền kinh tế tăng lên, lạm phát sẽ tăng lên. Khi cung tiền giảm, lạm phát giảm. Trong những trường hợp cực đoan, giảm phát (giá giảm và tiền tăng giá trị) có thể xảy ra nếu cung tiền giảm một lượng lớn.

Tăng cung tiền của một nền kinh tế là đương nhiên khi nền kinh tế phát triển và sản xuất nhiều hàng hóa và dịch vụ hơn. Lạm phát có xu hướng xảy ra khi cung tiền tăng với tốc độ nhanh hơn tốc độ tăng của nền kinh tế. Vì nền kinh tế không tạo ra đủ giá trị để theo kịp với lượng tiền ngày càng tăng sẵn có, giá cả phải tăng để giữ cho sức mua tương đối của số tiền đó ở mức như nhau.

Một công thức mà mọi người sử dụng để đo lường tác động của cung tiền đối với lạm phát là:

Vận tốc cung tiền = Giá đầu ra

Vận tốc là số lần một đơn vị tiền tệ được chi tiêu trong một năm.

Nếu bất kỳ số đo nào thay đổi, một hoặc nhiều số đo khác cũng phải thay đổi để giữ cho phương trình cân bằng.

Nếu cung tiền tăng trong khi vận tốc và sản lượng không đổi, giá cả phải tăng, tạo ra lạm phát. Nếu sản lượng tăng, cung tiền có thể tăng một cách an toàn mà không ảnh hưởng đến giá cả.

Phương trình chỉ ra rằng các yếu tố bên ngoài cung tiền và sản lượng có thể có ảnh hưởng đến lạm phát, đó là một phần lý do tại sao rất khó dự đoán sự thay đổi trong cung tiền có thể tác động đến nền kinh tế như thế nào. Nếu việc tiêu tiền trở nên dễ dàng hơn, tốc độ chi tiêu có thể tăng lên, tạo ra lạm phát ngay cả khi lượng cung tiền không thay đổi.

Hoai An Le

Nguồn: Luật Dương Gia