‘Đãi cát tìm vàng’ nhóm bất động sản quý IV/2024, BSC Research lọc ra 5 cổ phiếu tiềm năng

BSC Research cho rằng hiện tại là thời điểm thích hợp để tích lũy các cổ phiếu ngành bất động sản, đón đầu chu kỳ mới. Tiêu chí lựa chọn được đánh giá qua 3 yếu tố về nền tảng tài chính, năng lực hoàn thiện pháp lý và hưởng lợi từ phát triển hạ tầng.

Thời điểm đầu tư cổ phiếu bất động sản đã tới

BSC Research vừa công bố báo cáo triển vọng ngành quý IV/2024. Theo nội dung báo cáo, nhóm bất động sản thương mại được chuyển từ trạng thái trung lập sang khả quan trong giai đoạn quý IV/2024 – 2025. Lý do là độ trễ chính sách đã được thu hẹp so với chu kỳ trước, giúp nguồn cung được mở khóa và doanh nghiệp có sự chủ động hơn trong chiến lược triển khai dự án.

Các yếu tố tích cực bao gồm: (1) các chủ đầu tư yếu kém đã bị loại bỏ qua quá trình sàng lọc của thị trường; (2) hạ tầng kết nối đồng bộ; (3) các dự án có pháp lý hoàn chỉnh, hỗ trợ khả năng tiếp cận nguồn vốn từ M&A và vay ngân hàng.

Tuy nhiên, nhà đầu tư cũng cần lưu ý rằng áp lực trái phiếu đáo hạn sẽ quay trở lại từ năm 2025 sau hai năm hoãn/giãn nợ theo Nghị định 08/NĐ-CP, các yếu tố vĩ mô vẫn còn nhiều bất ổn và biên lợi nhuận của ngành bất động sản sẽ thu hẹp.

BSC Research tin rằng đây là thời điểm thích hợp để tích lũy các cổ phiếu ngành bất động sản, đón đầu chu kỳ mới.

Tại miền Bắc, xu hướng dịch chuyển nhu cầu ra khu vực ngoại thành TP.Hà Nội, đặc biệt là quanh Vành đai 4, đang diễn ra rõ nét. Thị trường bất động sản vừa qua đã chứng kiến đà tăng mạnh về mức độ quan tâm tại các vùng ven như Hoài Đức, Đông Anh, Thanh Oai, cũng như các tỉnh Bắc Giang, Hưng Yên, và Bắc Ninh. Xu hướng này là tất yếu khi hạ tầng như Vành đai 3.5, Vành đai 4 được hình thành, trong bối cảnh khu vực nội thành đang trở nên quá tải.

Các cổ phiếu tiềm năng

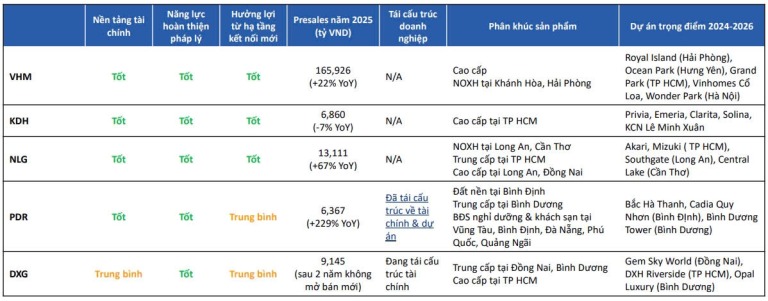

Các cổ phiếu được khuyến nghị gồm: KDH, NLG, PDR, DXG, VHM, dựa trên triển vọng doanh thu mở bán mới (presales) phục hồi vào năm 2025 và định giá duy trì hấp dẫn trong pha phục hồi của chu kỳ ngành. Đặc biệt, VHM, KDH và NLG đều được đánh giá cao nhờ nền tảng tài chính vững mạnh, năng lực hoàn thiện pháp lý, và khả năng hưởng lợi từ sự phát triển của hạ tầng kết nối mới. Trong khi đó, PDR không được hưởng lợi nhiều từ hạ tầng kết nối mới, còn DXG có tình hình tài chính chưa thật sự tốt.

Happy Live team sưu tầm/nguoiquansat