Gọi vốn mới, cơ hội lớn hơn thách thức

Hoạt động bán cổ phiếu lần đầu ra công chúng (IPO) cũng như phát hành thêm tại nhiều thị trường chứng khoán trên thế giới đang tăng tốc, sau thời gian trì trệ vì đại dịch Covid-19.

Thị trường Mỹ bận rộn trở lại

Khoảng thời gian đầu tháng 6 (1 – 5/6/2020) trở nên bận rộn đối với thị trường chứng khoán (TTCK) Mỹ khi đón 8 thương vụ IPO và 2 thương vụ thâu tóm mục đích đặc biệt (SPAC).

Renaissance Capital, tổ chức nghiên cứu và cung cấp các tài liệu liên quan tới hoạt động IPO cho biết, đây là lần đầu tiên kể từ tháng 6/2018, cả 8 thương vụ IPO đều huy động được số tiền nhiều hơn dự báo, với nguyên nhân chủ yếu là nhờ giá cổ phiếu leo dốc, hoặc quy mô niêm yết mở rộng.

Bước sang tuần này (8 – 12/6), TTCK Mỹ tiếp tục nhận động lực với 8 thương vụ IPO mới, kỳ vọng huy động khoảng 2 tỷ USD từ giới đầu tư trên thị trường.

TTCK đã trải qua khoảng thời gian “ngưng đọng” khi đại dịch Covid-19 khiến các hoạt động kinh tế – xã hội bị trì hoãn. Kể từ đầu năm tới ngày 9/6, có 43 thương vụ IPO tại sàn chứng khoán Mỹ, giảm 32% so với cùng kỳ năm ngoái. Tuy nhiên, tín hiệu tích cực đang xuất hiện, khi có những doanh nghiệp lớn tiến hành IPO.

Trong đó, thương vụ IPO lớn nhất tính từ đầu năm tới nay là của Warner Music Group Corp. Công ty đã bán 77 triệu cổ phần với giá 25 USD/cổ phần, thu về 1,92 tỷ USD. Sau hơn 1 tuần lên sàn, giá cổ phiếu này tăng khoảng 20%.

Warner Music là 1 trong 3 ông lớn “thống trị” ngành công nghiệp âm nhạc, hiện là công ty mẹ của nhiều hãng thu âm nổi tiếng bao gồm Atlantic Records, Warner Records, Elektra Records, song hành cùng hàng loạt nghệ sĩ đình đám như Ed Sheeran, Bruno Mars, Cardi B, Twenty One Pilots, Lizzo, Katy Perry.

Trong tuần này, thị trường tiếp tục chào đón thương vụ IPO của Azek, với mục tiêu huy động 625 triệu USD, trong khi Vroom Inc được dự báo sẽ thu về khoảng 500 triệu USD…

Xung đột Mỹ – Trung không làm doanh nghiệp tại Đại lục chùn bước

Bất chấp căng thẳng trong mối quan hệ giữa Mỹ và Trung Quốc gia tăng và lan tỏa tới TTCK, các doanh nghiệp Trung Quốc tỏ ra không “nao núng” và sẵn sàng thực hiện kế hoạch IPO.

Theo đó, công ty dịch vụ vận chuyển nhu yếu phẩm Dada (Trung Quốc) vừa niêm yết tại sàn Nasdaq, với định giá khoảng 3,5 tỷ USD. CEO Philip Kuai đánh giá, tác động của xung đột Mỹ – Trung đối với hoạt động của doanh nghiệp chỉ là tạm thời, đồng thời bày tỏ sự tự tin vào triển vọng tăng trưởng trong dài hạn của Dada.

Dada được đánh giá là Walmart kiểu mới của Trung Quốc, khi sở hữu nền tảng công nghệ kết nối hệ thống các chuỗi siêu thị lớn tại Đại lục, với hơn 630.000 nhân viên vận chuyển bán thời gian. Trong thời gian đại dịch Covid-19 hoành hành, lượng khách hàng của hãng tăng từ 7,1 triệu người cách đây 1 năm lên 11,9 triệu người.

Theo Matthew Kennedy, chiến lược gia thị trường IPO tại Renaissance Capital, kể từ đầu năm 2020 tới nay, ít nhất 8 công ty Trung Quốc đã tiến hành niêm yết, số lượng tương đương cùng kỳ năm 2019.

“Công ty Trung Quốc tỏ ra không nao núng, mà dấu hiệu rõ rệt nhất là các hoạt động nộp hồ sơ IPO, niêm yết tại Mỹ”, Matthew Kennedy đánh giá.

Đáng chú ý, ngay cả khi các lệnh hạn chế đi lại được áp dụng, diễn biến này cũng không đủ sức ngăn cản việc IPO của Dada trên sàn Nasdaq, khi mọi hoạt động được tiến hành bằng công nghệ thực tế ảo.

Khoảng 1 giờ trước khi bắt đầu giao dịch, CEO Dada có bài phát biểu tại trung tâm sự kiện ở tòa nhà Thượng Hải và tiến hành “rung chuông” tại sàn Nasdaq – thủ tục mang tính tượng trưng khi lên sàn bằng công nghệ thực tế ảo.

Thực tế, 2020 là một năm có khởi đầu tích cực đối với hoạt động IPO trên thị trường toàn cầu. Số liệu IPO toàn cầu quý I/2020 do Refinitiv công bố cho thấy, dù hoạt động IPO trong tháng 3/2020 giảm 37% so với cùng thời gian năm 2019, nhưng hoạt động IPO quý I vẫn đạt giá trị 25,8 tỷ USD, tăng 75% so với cùng kỳ năm trước và là năm có màn khởi đầu mạnh mẽ hơn năm 2018 – 2019.

Trong đó, các thương vụ IPO tại Mỹ tăng 39%, trong khi tại thị trường Trung Quốc tăng 92%, với giá trị đạt 11 tỷ USD, ở mức cao nhất 9 năm qua.

Có thể thấy, sau khoảng thời gian chùng xuống vì đại dịch, các doanh nghiệp Trung Quốc đã “xếp hàng” trở lại để tiến hành IPO tại sàn chứng khoán Mỹ nói riêng và nhiều thị trường lớn trên toàn cầu khác nói chung.

Trường hợp mới nhất là Lemonade, hãng công nghệ bảo hiểm được quỹ đầu tư của SoftBank “chống lưng” đã nộp đơn IPO và niêm yết tại sàn New York ngày 8/6.

Tại Việt Nam, nhiều doanh nghiệp lên kế hoạch gọi vốn mới

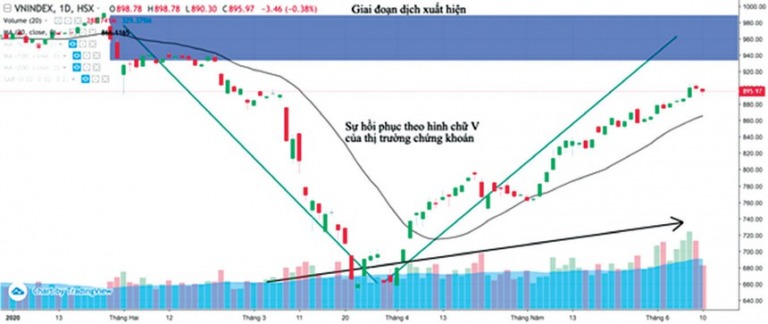

Quý I đầu năm, đại dịch Covid-19 khiến hầu hết doanh nghiệp gặp khó khăn và TTCK bị bán tháo.

Tuy nhiên, sau khi nền kinh tế dần mở cửa trở lại, thị trường tài chính trong nước cũng như quốc tế bật tăng, hồi phục theo hình chữ V. Trước triển vọng huy động vốn được cải thiện, nhiều doanh nghiệp lên kế phát hành thêm cổ phiếu.

Theo APH, việc IPO nhằm xây dựng nhà máy sản xuất nguyên liệu sinh học phân huỷ hoàn toàn, kỳ vọng giúp doanh nghiệp tự chủ nguyên liệu sản xuất, không bị phụ thuộc vào các đối tác. Đây là điểm cốt lõi giúp doanh nghiệp phát triển ổn định, bền vững trong tương lai.

Công ty cổ phần Clever Group (ADG) mới đây đã hợp nhất với Công ty cổ phần Orion Media và dự kiến chuyển sàn trong tháng 6/2020, sau đó IPO vào tháng 8/2020.

Tổng công ty Phát điện 2 (EVNGENCO 2) thuộc Tập đoàn Điện lực Việt Nam (EVN) dự kiến tháng 8/2020 sẽ trình phương án cổ phần hoá và thực hiện IPO trong tháng cuối năm. Được biết, giá trị thực tế của doanh nghiệp tại ngày 1/1/2019 là hơn 46.102 tỷ đồng.

Lãnh đạo Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank) cho biết, Ngân hàng đang đàm phán với các nhà đầu tư để bán một phần vốn tại Công ty tài chính FE Credit, tỷ lệ bán có thể đến 49%.

Công ty cổ phần Phát triển Hạ tầng Kỹ thuật (IJC) đã trình cổ đông kế hoạch phát hành 80 triệu cổ phiếu trong năm 2020, bán đấu giá qua HOSE với giá khởi điểm 800 tỷ đồng, nhằm đầu tư cho dự án Sunflower và Aroma.

Công ty cổ phần FECON (FCN) lên kế hoạch phát hành 32 triệu cổ phiếu riêng lẻ cho nhà đầu tư chiến lược trong quý IV/2020.

Giá trị phát hành dự kiến tối thiểu 480 tỷ đồng, tương ứng với giá 15.000 đồng/cổ phiếu, nhằm bổ sung vốn lưu động cho công ty mẹ (202 tỷ đồng) và góp vốn vào các công ty con (278 tỷ đồng). FCN cho hay, nhà đầu tư dự kiến mua là China HarBour Engineering Company Ltd.

Công ty cổ phần Nước – Môi trường Bình Dương (BWE) lên kế hoạch phát hành 37,5 triệu cổ phiếu thông qua đấu giá công khai trên HOSE trong quý II/2020.

Tổng giá trị huy động dự kiến là 814,2 tỷ đồng, tương ứng mức giá hơn 21.700 đồng/cổ phiếu. Số tiền này sẽ dùng để thanh toán nợ trái phiếu, bổ sung vốn các dự án…

Công ty cổ phần Điện Gia Lai (GEG) lên kế hoạch chào bán 50,97 triệu cổ phiếu với giá 10.000 đồng/cổ phiếu cho cổ đông hiện hữu theo tỷ lệ 4:1, dự kiến thực hiện trong quý I/2021. Bên cạnh đó, GEG lên kế hoạch phát hành 27,1 triệu cổ phiếu riêng lẻ, tương ứng 10% tổng số cổ phiếu đang lưu hành.

Mục đích huy động vốn là phục vụ mục tiêu đầu tư hoặc góp vốn đầu tư vào các dự án năng lượng tái tạo, đầu tư mua các dự án, nhà máy điện hoặc bổ sung vốn cho hoạt động sản xuất – kinh doanh của doanh nghiệp.

Công ty cổ phần Đầu tư Xây dựng và Phát triển Đô thị Thăng Long (TLD) dự kiến ngày đăng ký cuối cùng thực hiện quyền mua gần 9,4 triệu cổ phiếu phát hành thêm theo tỷ lệ 2:1 là 25/6/2020.

Như vậy, các doanh nghiệp sau giai đoạn đầu năm gặp cú sốc dịch Covid-19 khiến hoạt động kinh doanh cũng như việc huy động vốn bị gián đoạn, nay bắt đầu khởi động lại.

Cơ hội lớn hơn thách thức

Có ý kiến cho rằng, bối cảnh thị trường hiện tại chưa phải là thời điểm huy động vốn thích hợp đối với doanh nghiệp đại chúng. Nền kinh tế vẫn đang đối với mặt không ít khó khăn khi căng thẳng Mỹ – Trung Quốc trên nhiều lĩnh vực có dấu hiệu leo thang, điều này ảnh hưởng tới các doanh nghiệp toàn cầu, có thể bị “mắc kẹt” giữa hai ông lớn này.

Trong khi đó, sau dịch bệnh Covid-19, các quốc gia đều muốn đẩy mạnh xuất khẩu, hạn chế nhập khẩu và khuyến khích người dân tiêu dùng nội địa để thúc đẩy quá trình hồi phục kinh tế. Theo đó, kết quả kinh doanh của các doanh nghiệp trong năm 2020 có thể không như kỳ vọng.

Trên sàn chứng khoán, các nhà đầu tư cá nhân giao dịch tích cực, nhưng nhiều khả năng là dòng tiền mua bán ngắn hạn, họ không dễ dàng rút tiền trên sàn để mua cổ phiếu IPO, phát hành thêm, vì sẽ mất một thời gian ít nhất là 1 tháng để cổ phiếu về tài khoản.

Thông thường, doanh nghiệp huy động được vốn từ những tổ chức, cá nhân có nhu cầu đầu tư dài hạn, trong khi TTCK bùng nổ hiện nay chưa cho thấy dấu hiệu bền vững, nhất là lực cầu từ khối nhà đầu tư nước ngoài chưa quay trở lại.

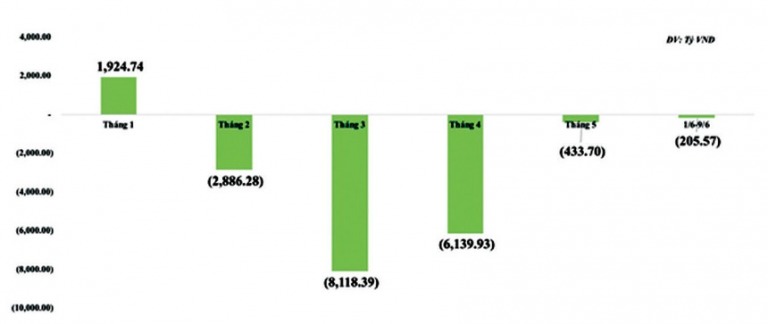

Thực tế, từ tháng 2 đến tháng 4 là giai đoạn dịch Covid-19 lan rộng trên toàn cầu, khiến các nhà đầu tư thoái vốn khỏi các tài sản rủi ro như cổ phiếu. Sau đó, mức độ bán ròng được giảm thiểu, thậm chí có những thời điểm mua ròng khá mạnh.

Đáng chú ý, TTCK hồi phục theo hình chữ V, thu hút được cả dòng tiền cũ và mới, giúp thanh khoản liên tục tăng. Đặc biệt, từ đầu tháng 6, TTCK Việt Nam có những phiên giao dịch đạt giá trị khớp lệnh 5.000 – 7.000 tỷ đồng, trong khi giai đoạn đầu tháng 4 chỉ đạt 2.000 – 4.000 tỷ đồng.

Có thể thấy, dòng tiền tham gia thị trường ngày một lớn, giới đầu tư đang trong giai đoạn lạc quan, dù có các thông tin xấu, bởi thị trường vẫn đón nhận nhiều thông tin tốt như các gói kích thích kinh tế, đẩy mạnh đầu tư công của Chính phủ, chính sách giảm lãi suất của ngành ngân hàng, cơ hội từ các hiệp định thương mại tự do, cơ hội từ sự dịch chuyển sản xuất sang Việt Nam…, khiến họ kỳ vọng nền kinh tế nói chung, các doanh nghiệp nói riêng sẽ sớm hồi phục đà tăng trưởng.

Tất nhiên, TTCK có thể đang phản ánh sự lạc quan quá đà và có dấu hiệu “tách rời” nền kinh tế trong ngắn hạn, tạo ra rủi ro nếu tâm lý nhà đầu tư “đổi chiều”. Nhưng không ít ý kiến nhận định, thị trường sẽ không dễ dàng “quay đầu”.

“TTCK có diễn biến phục hồi từ đầu tháng 4 tới nay, sau khi lao dốc vì đại dịch Covid-19 trong quý I, nhờ tâm lý lạc quan trở lại của các nhà đầu tư trong bối cảnh thị trường toàn cầu ngập tràn sắc xanh, thậm chí lập kỷ lục mới. Gần đây, dù có những e ngại về khả năng thị trường sẽ chững lại hay điều chỉnh, nhưng dòng tiền từ cả nhà đầu tư cũ và mới tiếp tục chảy vào. Chứng khoán đang trở thành kênh đầu tư hấp dẫn nhất trong giai đoạn hiện nay”, một chuyên gia chứng khoán nhận xét.

Theo đó, trong bối cảnh thị trường có diễn biến khả quan, các doanh nghiệp có cơ hội huy động vốn cổ phần để bổ sung vốn lưu động cho hoạt động sản xuất – kinh doanh, mở rộng đầu tư, đồng thời củng cố năng lực tài chính, trong khi không chịu áp lực lãi vay như huy động vốn trái phiếu hay vay ngân hàng.

Với các doanh nghiệp có hoạt động kinh doanh ổn định, tài sản giá trị lớn, nhất là giá phát hành hấp dẫn so với thị giá, thì cơ hội huy động vốn thành công sẽ cao.

Nhìn lại giai đoạn đầu năm 2018, các doanh nghiệp liên tục huy động vốn thành công như Tổng công ty Điện lực Dầu khí Việt Nam (POW) huy động hơn 7.000 tỷ đồng ngày 31/1/2018, Tổng công ty Dầu Việt Nam (OIL) huy động 4.177 tỷ đồng ngày 25/1/2018, Công ty Lọc hoá dầu Bình Sơn (BSR) huy động 5.566 tỷ đồng ngày 17/1/2018, bên mua chủ yếu là nhà đầu tư nước ngoài.

Điều kiện để huy động vốn thành công là nền kinh tế ổn định, TTCK sôi động, thu hút cả dòng tiền trong nước và nước ngoài, cuối cùng sự lạc quan của nền kinh tế trên diện rộng. Bên cạnh đó, doanh nghiệp cần thể hiện rõ tiềm năng phát triển và phải xây dựng được niềm tin với nhà đầu tư bằng những tư duy kinh doanh và cam kết nỗ lực từ người lãnh đạo công ty.

Nguồn: Tinnhanhchungkhoan

Có thể bạn quan tâm: Tủ sách Đầu tư Happy.Live