Howard Mark: Điều đáng sợ không phải mắc sai lầm trong đầu tư, mà là không biết mình sai ở chỗ nào

Ngoài những lần mắc sai lầm do vi phạm (ví dụ như mua vào) và những lần bỏ sót (không mua vào), có những lần mắc sai lầm không rõ ràng. Khi tâm lý nhà đầu tư cân bằng, sợ hãi và lòng tham được cân bằng thì giá tài sản dường như khá hợp lý so với giá trị. Trong trường hợp này, có thể không có hành động thuyết phục nào và quan trọng là phải biết điều đó.

Thứ hấp dẫn và thách thức đó là sai lầm luôn vây quanh. Đôi khi giá cả quá cao và đôi khi lại quá thấp. Đôi khi giá cả phân kỳ khỏi giá trị ảnh hưởng đến chứng khoán đơn lẻ hoặc đôi khi ảnh hưởng đến toàn bộ thị trường, đôi khi ảnh hưởng đến thị trường này và đôi khi ảnh hưởng đến thị trường khác.

(*) Bài viết được trích từ sách Điều quan trọng nhất – The Most Important Thing, xem thêm thông tin sách tại đây:

Đôi khi sai lầm nằm ở việc làm điều gì đó và đôi khi không làm điều gì đó, đôi khi lạc quan và đôi khi bi quan. Tất nhiên là theo định nghĩa thì hầu hết mọi người đều cùng mắc sai lầm, vì không có sự nhất trí của họ thì nó không thể tồn tại. Hành động theo hướng ngược lại đòi hỏi phải chấp nhận vị thế đi ngược trào lưu, đơn độc và cảm giác không đúng mà nó có thể mang lại trong thời gian dài.

Với phần còn lại được thảo luận trong cuốn sách này, tránh các cạm bẫy, xác định và hành động dựa theo sai lầm không dễ bị ảnh hưởng tới các quy tắc, thuật toán và lộ trình. Điều mà tôi muốn thôi thúc là nhận thức, tính linh hoạt, khả năng thích ứng và một tư duy tập trung vào việc nhận tín hiệu từ môi trường đầu tư.

Một cách để cải thiện kết quả đầu tư mà tôi cố áp dụng vào Oaktree đó là nghĩ về điều “sai lầm của ngày hôm nay” có thể xảy ra và cố gắng tránh xa nó.

Có nhiều thời điểm trong đầu tư khi có khả năng mắc lỗi sai bao gồm:

– Không mua vào.

– Không mua đủ.

– Không đưa ra một giá thầu cao hơn trong cuộc đấu giá.

– Giữ quá nhiều tiền mặt.

– Không dùng đủ đòn bẩy.

– Không không nhận đủ rủi ro.

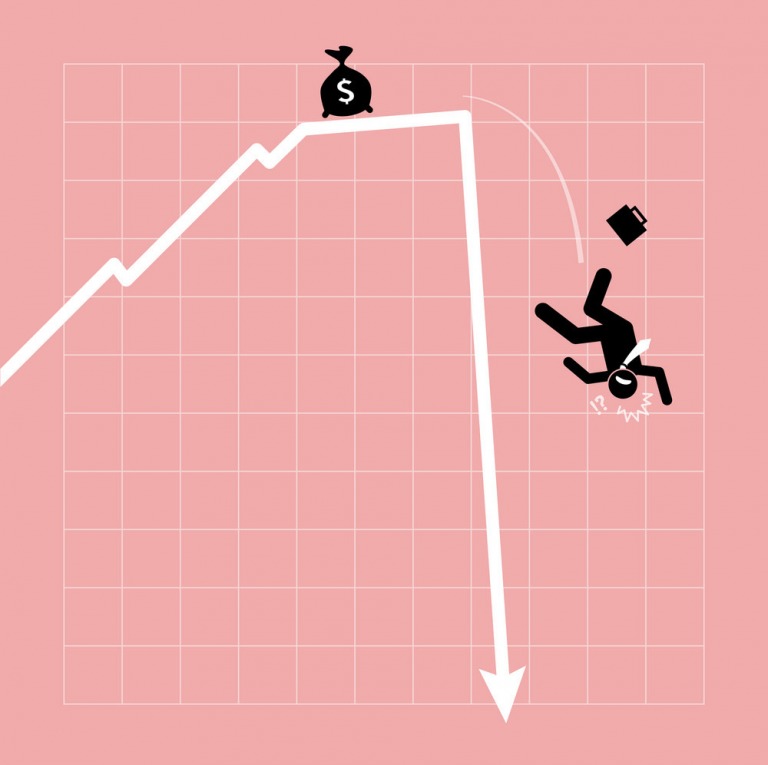

Tôi không nghĩ điều đó mô tả năm 2004. Tôi luôn nghe rằng không ai chờ đợi phẫu thuật tim phàn nàn bao giờ. “Tôi ước tôi sẽ đến văn phòng nhiều hơn”. Chà chà, tương tự như vậy thì tôi không nghĩ bất cứ ai trong vài năm tới sẽ nhìn lại và nói: “Tôi ước tôi đầu tư nhiều hơn trong năm 2004”.

Thay vào đó thì tôi nghĩ sai lầm trong năm nay sẽ trở thành:

– Mua vào quá nhiều.

– Mua vào một cách quá liều lĩnh.

– Đấu thầu quá nhiều.

– Dùng quá nhiều đòn bẩy.

– Chấp nhận quá nhiều rủi ro trong việc theo đuổi siêu lợi nhuận.

Có những lần mà các sai lầm trong đầu tư bị bỏ sót: những thứ mà bạn lẽ ra phải làm thì lại không làm. Hôm nay tôi nghĩ sai lầm thì có lẽ là do sụ vi phạm: những thứ lẽ ra bạn không nên làm thị lại làm. Có những lần là do sự mạo hiểm. Tôi nghĩ đây là lúc phải thận trọng.

Cuối cùng, điều quan trọng là phải nhớ rằng ngoài những lần mắc sai lầm do vi phạm (ví dụ như mua vào) và những lần bỏ sót (không mua vào), có những lần mắc sai lầm không rõ ràng. Khi tâm lý nhà đầu tư cân bằng, sợ hãi và lòng tham được cân bằng thì giá tài sản dường như khá hợp lý so với giá trị. Trong trường hợp này, có thể không có hành động thuyết phục nào và quan trọng là phải biết điều đó. Khi không có gì đặc biệt khôn ngoan để làm thì cạm bẫy tiềm tàng nằm ở việc nhấn mạnh sự khôn ngoan đó.

Có thể bạn quan tâm: Điều Quan Trọng Nhất – The Most Important Thing