Khả năng chống chịu áp lực rủi ro thanh khoản của ngân hàng Việt tại thời điểm hiện tại ra sao?

Trong báo cáo so sánh tương quan khả năng đáp ứng rủi ro thanh khoản giữa các ngân hàng niêm yết, CTCP Chứng khoán VNDirect cho rằng thanh khoản căng thẳng đã và đang là một vấn đề đáng quan tâm đối với hệ thống ngân hàng trong thời gian gần đây.

Nguyên nhân trước hết đến từ áp lực tỷ giá khi đồng USD liên tục tăng giá và phá đỉnh 20 năm do Cục Dự trữ Liên bang Mỹ (Fed) tiếp tục duy trì chính sách thắt chặt tiền tệ ít nhất là đến năm sau. Theo đó, Ngân hàng Nhà nước (NHNN) đã phải nâng mặt bằng lãi suất điều hành và hút nội tệ về để cân bằng tỷ giá, trong bối cảnh công cụ dự trữ ngoại hối đã không còn quá dồi dào.

Hơn nữa, thanh khoản hệ thống lại tiếp tục chịu áp lực trong bối cảnh các sai phạm về phát hành trái phiếu doanh nghiệp đang bị điều tra. Lãi suất qua đêm trên thị trường liên ngân hàng trong hai tuần đầu tháng 10 đã có thời điểm chạm mức 8%, cao nhất từ trước đến nay.

Song, các chuyên gia đánh giá rủi ro thanh khoản là không lớn trong bối cảnh vĩ mô ổn định và sức khỏe hệ thống ngân hàng đã được cải thiện rất nhiều.

Theo đó, những nỗ lực chống “đô la hóa” nền kinh tế và tăng cường giao dịch không tiền mặt của các cơ quan quản lý trong thời gian đã mang lại hiệu quả đáng kể. Theo quan sát của VNDirect, niềm tin của người dân vào hệ thống ngân hàng được củng cố cũng như thói quen tích trữ tiền mặt đã giảm xuống rõ rệt, giúp thanh khoản hệ thống được bù đắp.

Bên cạnh đó, vĩ mô ổn định và sức khỏe hệ thống ngân hàng hiện tại đã được cải thiện rất nhiều. Hiện gần 20 ngân hàng thương mại (NHTM), chiếm đa số trong hệ thống đã được công nhận đạt chuẩn Basel II, trong đó có 6 ngân hàng đã hoàn thành cả 3 trụ cột.

Ngoài ra, tỷ lệ vốn ngắn hạn và cho vay trung và dài hạn đã giảm xuống 34% vào ngày 1/10/2022; và sẽ tiếp tục giảm xuống mức 30% từ ngày 1/10/2023.

Nâng cao quản trị rủi ro về thanh khoản là mục tiêu quan trọng với ngân hàng

Cũng theo VNDirect, hiện chưa có lộ trình cụ thể cho các NHTM triển khai Basel III. Tuy nhiên, đã có một số ngân hàng tiên phong trong việc triển khai bộ tiêu chuẩn để củng cố thêm chất lượng về vốn và đặc biệt là năng lực thanh khoản, đơn cử như TPBank, Vietcombank, HDBank, VIB, OCB…

Cần nhấn mạnh rằng, việc nâng cao quản trị rủi ro về thanh khoản cũng là một mục tiêu quan trọng đối với tất cả các NHTM để đạt được tiêu chuẩn Basel III, tiêu chuẩn giúp các ngân hàng nâng cao khả năng chống chịu trước các rủi ro và góp phần ngăn ngừa tổn thất có thể xảy ra.

Để có cái nhìn tổng quan hơn về khả năng chống chịu áp lực rủi ro thanh khoản của từng ngân hàng tại thời điểm hiện tại, công ty chứng khoán dựa trên một vài tiêu chí về thanh khoản “L – liquidity” trong mô hình CAMELS.

Khi áp lực thanh toán ngắn hạn gia tăng đột biến, rủi ro thanh khoản sẽ được giảm thiểu nếu như ngân hàng đó những yếu tố dưới đây.

Thứ nhất là tỷ lệ tài sản thanh khoản/huy động khách hàng cao. Bởi vì tỷ lệ này càng cao có nghĩa ngân hàng đó sẽ có khả năng dễ dàng chuyển đổi thành tiền mặt, đủ đáp ứng nghĩa vụ thanh toán ngắn hạn.

Thứ hai, tỷ lệ cho vay khách hàng/huy động khách hàng (đo lường mức độ dồi dào của thanh khoản) càng cao thì ngân hàng đã tối ưu nguồn huy động vốn của mình. Vì vậy, chỉ số này càng thấp càng tốt.

Bên cạnh đó, tỷ lệ tài sản thanh khoản/tổng tài sản càng cao càng cho phép ngân hàng đó nhanh chóng đáp ứng đủ nghĩa vụ thanh toán ngắn hạn. Tỷ lệ cho vay ngắn hạn/dư nợ cho vay càng cao càng tốt. Tỷ lệ tiền gửi không kỳ hạn/tổng huy động khách hàng càng cao thì ngân hàng đó ít chịu áp lực huy động vốn dài hạn để đáp ứng nhu cầu cho vay.

Cuối cùng là tỷ lệ huy động tiền gửi từ tổ chức/tổng huy động khách hàng. Từ góc độ thị trường, VNDirect quan sát tỷ lệ tiền gửi của khách hàng tổ chức càng cao thì nguồn vốn huy động của ngân hàng càng ổn định. Vì vậy tỷ lệ này càng cao thì khả năng đáp ứng thanh toán của ngân hàng càng tốt.

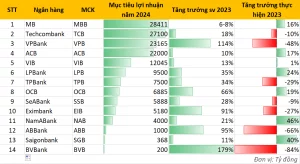

Công ty chứng khoán cũng đưa ra bảng so sánh đánh giá khả năng đáp ứng rủi ro thanh khoản của 17 ngân hàng niêm yết dựa theo những tiêu chí trên. Để giảm bớt ảnh hưởng của yếu tố thời điểm, nhóm phân tích lấy trung bình số liệu trên báo cáo tài chính của các ngân hàng tại thời điểm cuối năm 2021 và cuối 30/6/2022. Song, cũng lưu ý rằng, các mức xếp hạng thấp không có nghĩa là ngân hàng đó có rủi ro về thanh khoản.

Hà An

Có thể bạn quan tâm: Tủ sách Đầu tư Happy.Live