Khoảng 200 triệu USD từ các quỹ cận biên (Frontier) có thể đổ vào thị trường chứng khoán Việt Nam trong giai đoạn cuối năm 2020

Khi được nâng lên tỷ trọng lớn nhất trong rổ Frontier, tỷ trọng của Việt Nam trong chỉ số MSCI Frontier Markets Index và MSCI Frontier Market 100 Index có thể được nâng lên lần lượt là 25,2% và 30%, từ 17,2% và 12,2% hiện tại.

CTCK VNDIRECT vừa công bố báo cáo đánh giá triển vọng nâng hạng thị trường mới nổi (Emerging Markets) của Việt Nam.

Theo báo cáo, do MSCI đã hoãn nâng hạng Kuwait lên thị trường mới nổi bởi ảnh hưởng của dịch Covid-19 trong tháng 4 vừa qua khiến Việt Nam phải chờ sớm nhất tới tháng 11/2020 để trở thành thị trường chiếm tỷ trọng lớn nhất trong rổ chỉ số cận biên (Frontier) của MSCI.

Khi được nâng lên tỷ trọng lớn nhất trong rổ Frontier, tỷ trọng của Việt Nam trong chỉ số MSCI Frontier Markets Index và MSCI Frontier Market 100 Index có thể được nâng lên lần lượt là 25,2% và 30%, từ 17,2% và 12,2% hiện tại.

Việt Nam có thể hút ròng 200 triệu USD từ việc nâng tỷ trọng rổ cận biên

Việt Nam sẽ hưởng lợi lớn nhất khi Kuwait chính thức được nâng hạng lên thị trường mới nổi do tỷ trọng của Việt Nam hiện lớn thứ hai trong rổ chỉ số MSCI Frontier Markets Index và MSCI Frontier Markets 100 Index (chỉ xếp sau Kuwait).

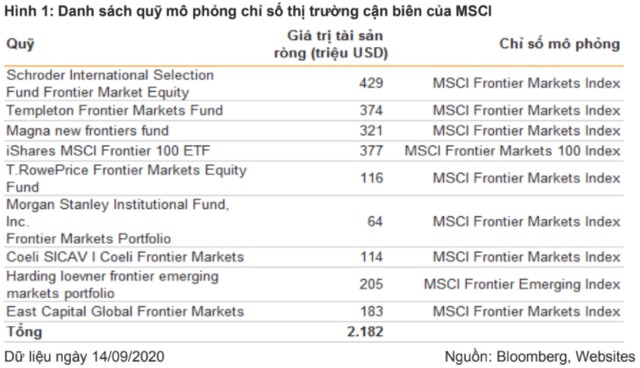

Dựa trên dữ liệu ngày 14/09/2020, VNDIRECT ước tính TTCK Việt Nam có thể hút ròng 120 triệu USD từ các quỹ ETF hiện đang mô phỏng hai chỉ số thị trường cận biên của MSCI kể trên (giả định giá trị tài sản ròng của các quỹ ETF duy trì ổn định ở mức hiện tại). Quy mô của dòng vốn ngoại đổ vào TTCK Việt Nam có thể còn lớn hơn, lên đến 200-210 triệu đô la Mỹ, nếu tính thêm đóng góp từ các quỹ chủ động. Dòng vốn ngoại này sẽ góp phần củng cố dòng tiền trên thị trường cũng như tạo tâm lý hứng khởi trong cộng đồng nhà đầu tư trong nước.

Các cổ phiếu Việt Nam hiện đang có trong danh mục của MSCI Frontier Markets Index và MSCI Frontier Markets 100 Index sẽ được các quỹ ngoại theo dõi các chỉ số thị trường cận biên mua ròng sau khi Kuwait được nâng hạng lên thị trường mới nổi, đặc biệt là các cổ phiếu vốn hóa lớn đang chiếm tỷ trọng cao như VNM, VIC, VHM, MSN, VRE, HPG and VCB.

Việt Nam có thể nâng hạng Emerging Markets trong 2 đến 3 năm tới, kỳ vọng thu hút hơn 1 tỷ USD từ nhà đầu tư ngoại

VNDIRECT cho rằng hiện có hai điểm nghẽn chính cần được giải quyết để nâng hạng thị trường chứng khoán Việt Nam lên nhóm thị trường mới nổi của MSCI và FTSE, bao gồm (1) giới hạn sở hữu nước ngoài (FOL) và (2) đáp ứng tiêu chí về thanh toán bù trừ (đặc biệt là giải quyết được vấn đề yêu cầu phải có đủ tiền trước khi giao dịch).

Dù vậy, Việt Nam đang nỗ lực giải quyết các nút thắt này nhờ việc thông qua Luật chứng khoán sửa đổi có hiệu lực chính thức từ 1/1/2021 hay phối hợp với đối tác Hàn Quốc để triển khai hệ thống giao dịch chứng khoán mới, dự kiến hoàn thành trong năm 2021. Việt Nam cũng dự kiến thành lập Trung tâm thanh toán bù trừ theo mô hình đối tác bù trừ trung tâm (Central counter Party – CCP). Với việc áp dụng mô hình thanh toán bù trừ mới này, Việt Nam hy vọng sẽ giải quyết được vấn đề “yêu cầu kiểm tra phải có đủ tiền trước khi giao dịch” như tại thời điểm hiện tại, từ đó gỡ được “nút thắt” quan trọng trong quá trình nâng hạng lên thị trường mới nổi của MSCI và FTSE.

Theo VNDIRECT, trong kịch bản tích cực, nếu hoàn thành triển khai hệ thống giao dịch chứng khoán mới trong nửa đầu năm 2021, Việt Nam có thể được đưa vào danh sách theo dõi nâng hạng lên thị trường chứng khoán mới nổi của MSCI trong kỳ đánh giá thị trường thường niên vào tháng 5/2021. Sau đó, Việt Nam có thể được thông báo nâng hạng lên thị trường mới nổi trong kỳ review thị trường thường niên của MSCI vào tháng 5/2022, và việc nâng hạng sẽ chính thức có hiệu lực một năm sau đó vào tháng 6/2023.

Trong kịch bản lạc quan, VNDIRECT kỳ vọng thị trường chứng khoán Việt Nam có thể được thông báo nâng hạng lên thị trường mới nổi thứ cấp của FTSE trong kỳ đánh giá thị trường vào tháng 9/2021.

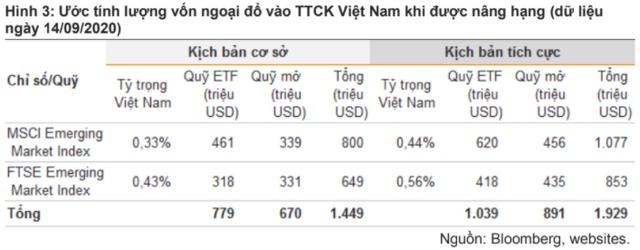

VNDIRECT ước tính thị trường chứng khoán Việt Nam có thể hút dòng vốn ngoại lên tới 1,4 tỷ đến 1,9 tỷ USD nhờ được nâng hạng lên thị trường mới nổi, trong đó 779 triệu USD đến 1.039 triệu USD sẽ đến từ các quỹ ETF mô phỏng theo Chỉ số thị trường mới nổi của MSCI và Chỉ số thị trường mới nổi của FTSE; và 670 triệu đến 891 triệu USD từ các quỹ đầu tư chủ động đang tìm kiếm cơ hội đầu tư vào các thị trường mới nổi.

Nguồn: Cafef

Có thể bạn quan tâm

Bộ sách Làm Giàu Từ Chứng Khoán (phiên bản mới) + Hướng Dẫn Thực Hành CANSLIM

(Kết hợp Phân tích cơ bản (FA) và Phân tích kỹ thuật (TA) để tìm kiếm Siêu cổ phiếu)