Nên đầu tư gì trong thời lạm phát? Elon Musk và Warren Buffett đưa ra câu trả lời tương đồng

Cả hai tỷ phú Elon Musk và Warren Buffett đều cho rằng nắm giữ cổ phiếu của các doanh nghiệp tốt là cách đầu tư hiệu quả nhất trong thời kỳ lạm phát cao.

Hôm 14/3 vừa qua, tỷ phú Elon Musk – CEO của hãng xe điện Tesla – viết trên Twitter: “Nhìn chung, việc sở hữu các tài sản vật lý như một ngôi nhà hay cổ phiếu trong một doanh nghiệp cho ra sản phẩm tốt sẽ có hiệu quả hơn nắm giữ tiền mặt trong thời kỳ lạm phát cao”.

Theo CNBC, nửa sau trong lời khuyên của Elon Musk (“cổ phiếu trong một doanh nghiệp cho ra sản phẩm tốt”) có nét tương đồng với câu nói của huyền thoại đầu tư Warren Buffett trước đây.

Năm 2009, khi cuộc Đại Suy thoái sắp kết thúc, Warren Buffett phát biểu trong đại hội cổ đông của tập đoàn Berkshire Hathaway rằng một trong những cách tốt nhất để bảo vệ tài chính trước lạm phát là sở hữu một phần của “một doanh nghiệp tuyệt vời”.

Lý do là cho dù đồng tiền có mất giá đến đâu, sản phẩm của doanh nghiệp tuyệt vời vẫn sẽ được người tiêu dùng tìm mua.

Warren Buffett dùng luôn một cổ phiếu trong danh mục đầu tư của mình để làm ví dụ: “Nếu bạn nắm giữ cổ phiếu Coca-Cola, bạn sẽ nhận được một phần thành quả lao động trong 20 năm hoặc 50 năm nữa. Dù mặt bằng giá cả có thế nào cũng không tạo nên khác biệt”, vì mọi người sẵn sàng bỏ tiền ra để mua sản phẩm mà mình yêu thích”.

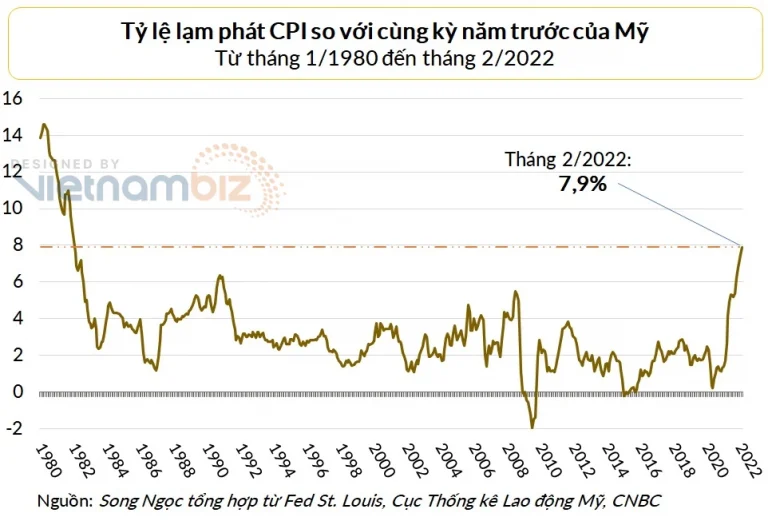

Tỷ lệ lạm phát tại Mỹ liên tục tăng mạnh trong những tháng gần đây trong bối cảnh chuỗi cung ứng đứt gãy và giá nhiên liệu lên cao vì bất ổn địa chính trị. Tháng 2 vừa qua, chỉ số giá tiêu dùng (CPI) tăng 7,9% so với cùng kỳ 2021, như thể hiện trong biểu đồ bên dưới. Đây là mức tăng cao nhất trong 40 năm qua.

Những người nắm giữ tiền mặt đã mất 7,9% sức mua trong một năm qua. Ngay cả người gửi tiền cũng thiệt hại vì mặt bằng lãi suất ở Mỹ hiện chỉ khoảng 1-2%. Ngược lại, giá trị của các khoản đầu tư vào doanh nghiệp tốt thường tăng trưởng theo thời gian.

Warren Buffett khuyên nhà đầu tư nên mua cổ phiếu của những doanh nghiệp có khả năng tăng giá sản phẩm theo làn sóng lạm phát mà không lo bị mất khách hàng. Trước đây, cầu thu phí là một khoản đầu tư ưa thích của Warren Buffett vì khi mức phí tăng lên, mọi người vẫn cần phải đi qua cây cầu.

“Trong môi trường lạm phát, sở hữu một cây cầu thu phí là rất tuyệt vời nếu như không bị quản lý về giá. Bởi vì bạn đã bỏ tiền ra đầu tư rồi, tiền xây cây cầu là tiền theo giá cũ. Khi lạm phát đến, bạn cũng không phải xây lại cầu”, Buffett giải thích.

Ngày nay, các cây cầu thu phí trên đường không còn nhiều. Thay vào đó, Warren Buffett lại chuyển sự chú ý sang cổ phiếu của đại gia công nghệ Apple. Các sản phẩm “táo khuyết” có một ma lực lạ kỳ đối với người tiêu dùng và các fan hâm mộ. Mỗi lần Apple tung ra sản phẩm mới đắt đỏ hơn, các tín đồ công nghệ lại không ngần ngại đổ tiền vào mua.

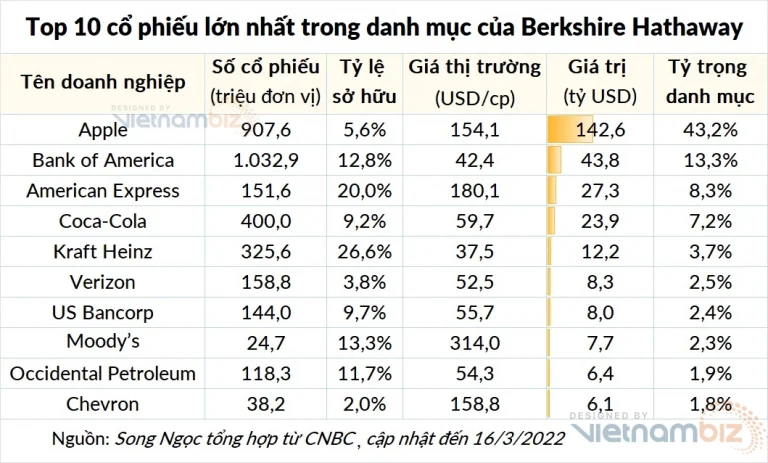

Theo thống kê của CNBC dưới đây, Apple là cổ phiếu chiếm tỷ trọng lớn nhất trong danh mục của tập đoàn Berkshire Hathaway mà Warren Buffett làm Chủ tịch. Tính đến ngày 16/3, Berkshire đang sở hữu gần 908 triệu cổ phiếu táo khuyết với giá trị thị trường gần 143 tỷ USD.

CNBC dẫn lời ông Delano Saporu, CEO của New Street Advisors Group, nhận định: “Nếu bạn giữ quá nhiều tiền mặt thì tức là bạn đang tự làm hại mình”.

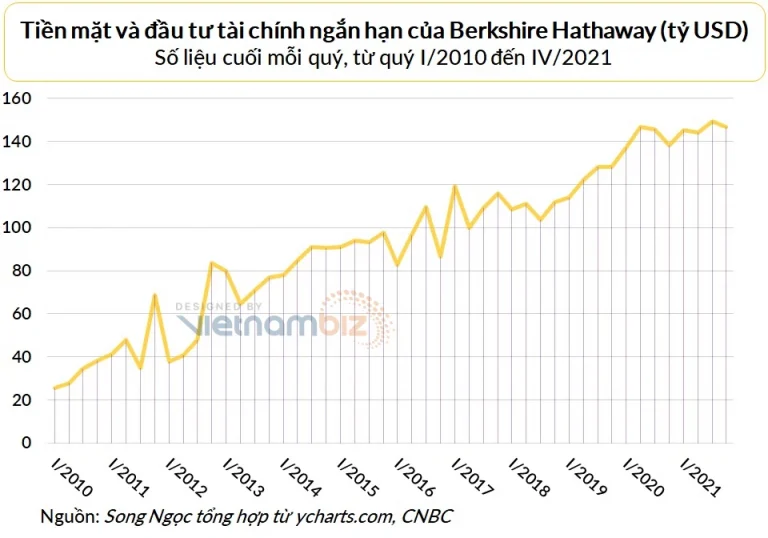

Trong thực tế, chính tập đoàn của Warren Buffett lại đang nắm giữ lượng tiền mặt khổng lồ vì trong nhiều năm qua ông không tìm được khoản đầu tư nào hấp dẫn để xuống tiền. Berkshire Hathaway những năm qua chỉ mua thêm cổ phiếu với tỷ lệ sở hữu tương đối nhỏ, không thực hiện thương vụ thâu tóm doanh nghiệp nào đáng kể.

Việc Warren Buffett và Elon Musk cùng khuyên đầu tư vào cổ phiếu của doanh nghiệp tốt là điều khá thú vị, khi mà hai tỷ phú này vốn không ưa gì nhau.

Buffett từng nói rằng Musk “vẫn cần cải thiện bản thân”, còn Musk thì nói công việc của Buffett là “nhàm chán”. CEO của Tesla hiện là người giàu nhất thế giới và từng có lần nói đùa rằng nếu muốn giàu như ông thì Warren Buffett nên mua cổ phiếu Tesla.

Ưu tiên quỹ chỉ số thay cho cổ phiếu đơn lẻ

Việc chọn lựa cổ phiếu để đầu tư thường khá mạo hiểm do mức độ biến động giá tương đối lớn. Vì vậy, nhiều chuyên gia, trong đó có Warren Buffett, khuyên các nhà đầu tư nghiệp dư nên để tiền trong các quỹ chỉ số mô phỏng biến động của một rổ nhiều cổ phiếu đại diện thị trường như S&P 500.

Việc mua chứng chỉ quỹ chỉ số sẽ mang lại cho nhà đầu tư mức độ đa dạng hóa lớn, tránh những rủi ro với từng cổ phiếu đơn lẻ.

“Hãy kiên trì mua quỹ chỉ số S&P 500 chi phí thấp”, Warren Buffett nói năm 2017. “Mua liên tục trong lúc thuận lợi cũng như lúc khó khăn, đặc biệt là trong giai đoạn khó khăn”. Thống kê dưới đây cho thấy chỉ số S&P 500 biến động thất thường trong ngắn hạn nhưng có xu hướng đi lên mạnh mẽ trong những khoảng thời gian dài như 5 năm, 10 năm.

Trong một chương trình do Forbes tổ chức vào cuối tháng 7/2021, các chuyên gia Việt Nam cũng khuyên nhà đầu tư chọn quỹ chỉ số.

Ông Lê Chí Phúc, CEO Công ty Quản lý quỹ đầu tư SGI cho biết: Theo thống kê của SGI và một số công ty chứng khoán, trong những năm VN-Index tăng điểm, vẫn có trên 50% số tài khoản của nhà đầu tư cá nhân thua lỗ. Không chỉ trong một năm mà trong nhiều năm.

Có nhiều lý do khác nhau giải thích cho tình trạng này. Một lý do lớn là chi phí giao dịch của nhà đầu tư quá nhiều so với mức tăng của VN-Index. Chỉ số tăng trung bình khoảng 14-15% mỗi năm, nhưng theo tính toán của SGI, đa số tài khoản của nhà đầu tư cá nhân thua lỗ đều có chi phí lên tới trên 20% một năm.

Nói cách khác, nhà đầu tư mua bán quá nhiều vòng, phải trả phí, thuế, lãi vay margin nhiều nên cho dù có chọn được cổ phiếu tăng mạnh hơn chỉ số thị trường, nhà đầu tư cũng vẫn lỗ.

Ở Việt Nam, 80% nhà đầu tư không thắng được VN-Index, kể cả tổ chức lẫn cá nhân và 50% số tài khoản NĐT cá nhân lỗ trong năm thị trường tăng. Nhà đầu tư cần xác định rõ khi tham gia thị trường mình có lợi thế gì, thuộc nhóm nào, ông Phúc khuyên. Nếu không có lợi thế gì thì nên bỏ tiền vào quỹ chỉ số, để ít nhất cũng đạt lợi nhuận bằng thị trường chung.

Ông Lê Anh Tuấn, Phó Tổng Giám đốc Dragon Capital khuyến nghị nhà đầu tư nên chia tiền thành hai phần, một phần khoảng 50-70% cho vào các quỹ chỉ số để ít nhất đạt lợi nhuận bằng thị trường, phần còn lại tự lựa chọn cổ phiếu để mua bán sau một thời gian xem hiệu quả thế nào.

Nguồn: vietnambiz

Có thể bạn quan tâm: Tủ sách Đầu tư Happy.Live