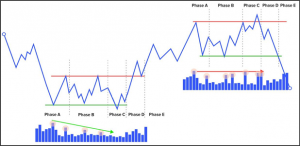

Vai trò của khối lượng giao dịch trong phương pháp Wyckoff Khối lượng giao dịch là yếu tố cốt lõi trong phân tích cấu trúc giá theo phương pháp Wyckoff 2.0. Bên cạnh hành động giá, khối lượng phản ánh mức độ tham gia của thị trường. Việc quan sát khối lượng trong suốt quá trình hình thành cấu trúc giúp nhận diện giai đoạn và ý đồ của các bên. Đặc điểm khối lượng trong cấu trúc tích lũy Quá trình tích lũy thường đi kèm khối lượng giảm dần theo thời gian. Điều này cho thấy nguồn cung đang được hấp thụ bởi lực mua. Khi đến Pha C, sự kiện Kiểm tra thường xác nhận nguồn cung trôi nổi đã cạn kiệt. Đây là nền tảng cho xu hướng tăng mới. Quan sát thực tế cho thấy khi khối lượng giảm dần, biến động giá cũng thu...

29/11/2025

By Happy Live Team