Tại sao Guy Spier từ bỏ đầu tư giá trị kiểu Warren Buffett?

Mặc dù rất ấn tượng và bám sát triết lý kinh doanh của Warren Buffett nhưng Spier dường như bị ảnh hưởng nhiều hơn bởi phong cách đầu giá trị cổ điển của Graham.

Guy Spier là ai?

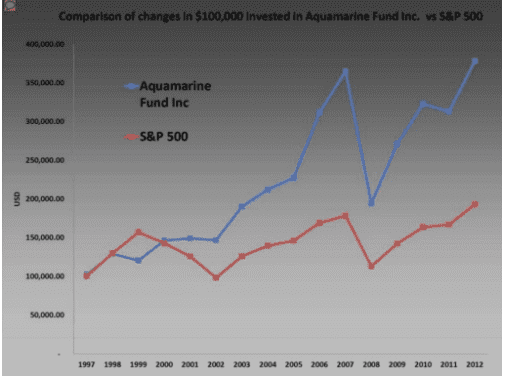

Cái tên Guy Spier trở nên quen thuộc với cộng đồng đầu tư giá trị của mình. Spier sinh ra ở Nam Phi, tốt nghiệp đại học tại Freenman School tại Thành Phố Luân Đôn và sau đó là nhận bằng MBA lại Harvard. Ông bắt đầu sự nghiệp quản trị tiền vào năm 1997 khi thành lập quỹ Aquamarine với số vốn 5 triệu đôla, chủ yếu là từ gia đình và bạn bè. Thành tích đầu tư của ông vượt trội so với S&P500.

Cuốn sách của ông vào năm 2014, Lột xác để trở thành nhà đầu tư giá trị cũng trở nên nổi tiếng với 4,5 sao đánh giá từ 295 người comment tại Amazon. Năm 2008, Spier, cùng với người bạn của mình là Monish Pabrai (một nhà đầu tư giá trị khác) từng trả 650,000 đôla để ăn trưa cùng với Warren Buffett. Mặc dù rất ấn tượng và bám sát triết lý kinh doanh (Economic Moat: con hào kinh tế) của Warren Buffett nhưng Spier dường như bị ảnh hưởng nhiều hơn bởi phong cách đầu giá trị cổ điển của Graham.

Trong khi Warren Buffett yêu thích phương pháp chiết khấu dòng tiền (DCF- Discount Cash Flow) thì Ben Graham lại sử dụng phương pháp Giá Trị Tài Sản Hiện Tại Ròng (NCAV- Net Current Asset Value).

Vấn Đề Của Guy Spier với Warren Buffett là gì?

Giống như nhiều nhà đầu tư mới bắt đầu sử dụng trường phái đầu tư giá trị, Spier tập trung vào chiến lược đầu tư hiện đại của Warren Buffett là Economic Moat (Con Hào Kinh Tế), tức mua những công ty đang tăng trưởng với những con hào mạnh mẽ tại một mức giá hợp lý. Con hào kinh tế là thuật ngữ ám chỉ những lợi thế cạnh tranh bền vững của công ty, tựa như con hào bảo vệ các lâu đài, những lợi thế cạnh tranh này sẽ bảo vệ vị trí thống trị của công ty.

Nhưng Guy Spier giải thích, loại chiến lược này có một số nhược điểm lớn:

- Giá của những công ty “tốt hơn” bị giảm mạnh hơn trong khủng hoảng. “Một điều tôi học được từ cuộc khủng hoảng tài chính là khi bạn mua một công ty tốt hơn, bạn có thể hứng chịu tổn thất lớn khi giá cổ phiếu đột ngột giảm mạnh như năm 2008. Nhiều công ty “tốt hơn” này có mức giá giảm mạnh hơn các công ty khác khi các nhà đầu tư không sẵn sàng chi trả cho tăng trưởng hoặc chất lượng của công ty.”

- Con Hào Kinh Tế cũng không thể chống lại quy luật của tự nhiên: “Hiện Tượng Mean Reversion (Trở Về Mức Trung Bình)”. Quy luật này đúng trong cả cuộc sống lần đầu tư khi cho rằng những kết quả bất thường, dù tích cực hay tiêu cực, cũng không thể tồn tại kéo dài và có khuynh hướng quay trở lại mức trung bình. Spier giải thích: “Khi tôi bắt đầu đầu tư, tôi sử dụng phần mềm để tìm kiếm các công ty có các thông số như: ROE cao, P/E thấp, ROI cao. Tôi cho rằng tất cả các thước đo này bản thân nó có nhược điểm lớn. Ví dụ, nếu bạn muốn tìm kiếm các công ty có ROE cao, nhưng phần lớn trong mọi doanh nghiệp, ROE có khuynh hướng trở về mức trung bình, điều khiển bạn trả giá quá cao cho cổ phiếu trong vòng 5 năm tới. Nghĩa là ROE trong vòng 5 năm tớ có thể không chênh lệch nhiều so với ROE hiện nay.”

Công ty lớn hay công ty nhỏ? Với Guy Spier đó không phải là vấn đề

Phong cách đầu tư “điếu xì gà hút dở (cigar butt) mà Ben Graham xây dựng và Warren Buffett từng yêu thích lúc mới khởi đầu sự nghiệp thường đúng hơn với các công ty nhỏ. Nhưng khi giá trị quỹ đầu tư của Warren Buffett trở nên quá lớn, ông không thể sử dụng phương pháp “điếu xì gà hút dở” với các công ty nhỏ nữa. Buffett buộc phải di chuyển vào các công ty lớn để có thể mua theo phương pháp chiết khấu dòng tiền tương lai.

Trong bức thư gửi tới các cổ đông của Berkshire Hathaway 2014, Warren Buffett từng thừa nhận: “Chiến lược điếu xì gà hút dở của tôi hoạt động rất tốt khi tôi quản lý số tiền nhỏ. Thực sự, những khoản đầu tư sinh lợi nhất là vào những năm 1950 và 1960 khi có nhiều siêu cổ phiếu đang ở quy mô nhỏ”. Khi quy mô đầu tư của Buffett càng lớn, ông buộc phải rời xa phương pháp gốc ban đầu của Graham.

Buffett nói: “Nếu tôi chỉ điều hành số tiền nhỏ, tôi chắc chắn sẽ trung thành hơn với phong cách Graham, đầu tư vào các công ty có P/E thấp… Nếu tôi có số tiền nhỏ tôi nhìn thấy hàng ngàn cơ hội. Vì thế, hãy tự hào khi bạn có ít tiền hơn tôi.”

Thật may mắn, Quỹ Aquamarine chỉ có trị giá 160 triệu đôla vì thế Guy Spier có thể đầu tư ở mọi công ty có kích cỡ khác nhau, bất kể lớn hay nhỏ.

Học Thuyết Con Hào Kinh Tế cũng gần như chỉ đúng với các công ty lớn, theo đánh giá của Guy Spier. Nhưng đối với các công ty nhỏ, rất khó để đánh giá con hào kinh tế vì nó còn rất mơ hồ.

Có thể nói rằng, Buffett đang ảnh hưởng lớn đến Guy Spier nhưng may mắn là Guy Spier đang quản lý một số tiền nhỏ nên có thể đang trung thành với phương pháp Graham giống như Buffett đã từng làm. Điều gì sẽ xảy ra nếu như các một ngày nào đó Guy Spier cũng có nhiều tiền như Buffett, liệu ông cũng phải rời xa phương pháp của Graham.

Nguồn: chiemtinhtaichinh

Có thể bạn quan tâm:

Lột Xác Để Trở Thành Nhà Đầu Tư Giá Trị – Guy Spier

(Hành trình lột xác từ tay “mafia” cò mồi phố Wall

trở thành nhà đầu tư giá trị chân chính)