Tại sao tôi khùng tới mức dậy lúc 5h sáng để tham dự đại hội cổ đông Berkshire Hathaway?

Hai ngày trước đại hội cổ đông Berkshire Hathaway, tôi đã dành thời gian của mình ở Omaha với một nhóm các nhà đầu tư hướng giá trị có cùng chí hướng. Lần đầu tiên tôi đột nhiên nhận ra rằng có cả bọn tới 50 gã lạ hoắc cũng điên khùng như chính tôi, tin tưởng vào “một thứ ngu ngốc” gọi là “Đầu tư giá trị”.

Chúng tôi đều yêu cách vận hành của phương thức đầu tư hướng giá trị và áp dụng phương pháp này một cách chuyên sâu theo những đường lối khác nhau. Vậy đầu tư hướng giá trị là gì?

Phần này và đầu tư hướng giá trị có ý nghĩa thế nào với Warren Buffett và Berkshire Hathaway sẽ nói thêm ở đoạn sau.

Điện thoại của tôi reo lúc 05:00. Ngoài việc lệch múi giờ do jetlag khiến tôi mệt muốn chết trong suốt 3 ngày qua, hoàn toàn không có lý do tại sao tôi phải dậy sớm tới như vậy để tham dự một sự kiện kéo dài ít nhất 9 giờ với hơn 40 ngàn người khác trong một sân vận động mà không có ánh sáng ban ngày. Tôi không nhớ chính xác làm cách nào tôi đã lên được chuyến xe bus trước cửa khách sạn lúc 6 giờ. Trời tối và lạnh. Chiếc xe Ford trắng rời khách sạn và bò từ từ về phía đường cao tốc mù sương. Sau 15 phút, xe dừng khoảng 500 mét trước nơi tổ chức sự kiện, trung tâm Liên kết thế kỷ (Century Link Center).

Trong khi chúng tôi đang chờ trên xe buýt để cảnh sát hướng dẫn giao thông, hàng ngàn người tiếp tục đổ đến từ tất cả mọi hướng. Các đường phố đông đúc hơn sau từng phút một. Cuối cùng chúng tôi cũng xuống xe và len dần được vào hàng đợi thông qua khách sạn đối điện với Trung tâm hội nghị. Khi đứng xếp hàng khoảng nửa tiếng, đợi tới khi cửa mở là khoảng thời gian thú vị để biết thêm về các cổ đông khác của Berkshire đến từ các quốc gia khác.

Tới 7 giờ sáng, chúng tôi đi vào sân vận động từ các cửa khác nhau. May mắn là tôi được hướng dẫn bởi những người bạn đã từng tham dự sự kiện này năm ngoái nên chúng tôi dễ dàng tìm được một hàng ghế bên trái. Tôi tận dụng thời gian chờ đợi để bắt chuyện với những người xung quanh. Có hai cặp đến từ Omaha và cả hai đều đầu tư vào Berkshire hơn 10 năm qua. Không cần phải nói thêm rằng họ đều đã nghỉ hưu trong giàu có. Warren Buffett và Berkshire Hathaway đã biến hàng trăm người thành triệu phú trong vòng 50 năm qua.

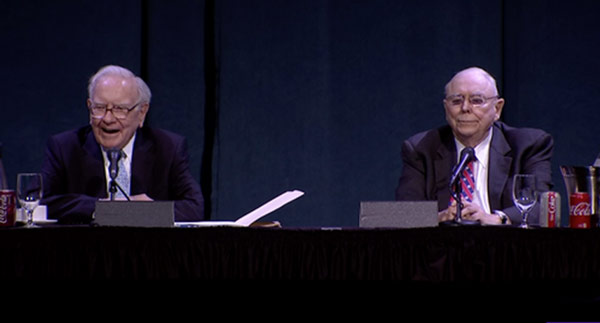

Ánh sang mờ đi như trong rạp chiếu phim lúc 8:30 và đoạn phim giới thiệu bắt đầu với vài phác thảo về Buffett và Munger. Sau đó tới hàng loạt các quảng cáo về các công ty mà Berkshire có cổ phần: Coca Cola; Fruit of the Loom, ACME Bricks, Wells Fargo, Heinz Ketchup, Sea’s Candies và tất nhiên là có công ty bảo hiểm nổi tiếng GEICO. Tới 9:30, hai quý ông bước ra sân khấu và được sự chào đón nồng nhiệt từ khán giả trước khi ngồi xuống. Giữa đám giấy tờ và micro, chúng tôi có thể dễ dàng nhìn thấy một vài hộp sôcôla với vài lon Cherry Cokes để rải rác trên bàn.

Warren Buffett bắt đầu đầu tiên với phần chính của cuộc họp để bình luận về thu nhập hàng quý được công bố một ngày trước đó. Doanh thu của quý đầu tiên 2015 là 48,6 tỷ USD với lợi nhuận trước thuế là 7,6 tỷ USD. Berkshire kết quý với 63,7 tỷ USD tiền mặt. Để có thể hình dung được, thì số tiền mặt này tương đương với GDP của Luxembourg, Croatia hoặc Ecuador.

Họ bắt đầu phiên Hỏi- Đáp ngay sau khi đọc các con số của quý 1. Các câu hỏi được luân chuyển giữa ba nhóm: phóng viên, giới phân tích tài chính và khán giả. Dưới đây là một số các câu hỏi chọn lọc, mà tôi thấy mạnh mẽ nhất hoặc thú vị nhất với bản thân mình. Phần lớn đều dựa vào bản ghi chú của tôi hoặc các bản sao từ các nguồn khác nhau do vậy các câu chữ không hẳn 100% nguyên bản như khi phát biểu, xin lượng thứ nếu có lỗi lầm.

– Hỏi: Ông có thể cho biết ít nhất năm đặc trưng của một công ty khiến ông tự tin để dự đoán lợi nhuận của nó trong 10 năm?

– Munger: Chúng tôi không có một hệ thống phù hợp với tất cả các công ty khi mua chúng. Không có công thức nào cả. Mỗi ngành công nghiệp đều khác biệt và chúng tôi cũng phải liên tục học hỏi. Chúng tôi không thể cung cấp cho quý vị công thức nào để trợ giúp cả.

– Buffett: Tôi không có danh sách các điểm đặc trưng nhưng tôi thích các công ty mà tôi có thể phần nào ước định được nó sẽ ra sao trong vòng năm năm. Và một câu hỏi quan trọng là: Liệu chúng tôi có thực sự muốn hợp tác với người này và có thể kỳ vọng họ sẽ hành xử tốt trong tương lai hay không? Điều này loại trừ đi một số lượng đáng kể các giao dịch.

– Hỏi: Mặc dù gần đây sự suy giảm của nước ngọt có ga có lẽ sẽ tiếp tục ở các quốc gia phát triển, và chúng ta đã thấy các mối quan ngại trong kinh tế vĩ mô đã đe doạ tới các cơ hội tăng trưởng ở các thị trường mới nổi, chúng tôi vẫn kỳ vọng vào lợi nhuận vững chắc trên thị trường quốc tế trong dài hạn, ở các quốc gia có tiêu thụ bình quân đầu người thấp hơn đáng kể. Ông nghĩ sao?

– Munger: Đường ngăn ngừa việc nhão sớm của các động mạch. Nếu tôi chết sớm, thì chỉ là giảm bớt đi vài tháng ở nhà dưỡng lão mà thôi.

– Buffett: So sánh việc uống Coca-Cola với thứ gì đó mà tôi mua ở Whole Foods. Bạn không thấy ai cười ở Whole Foods. Một phần tư số calo mà tôi hấp thụ là từ Coca- Cola. Nếu tôi ăn bông cải xanh và bắp cải non, tôi không nghĩ là tôi sống lâu đến thế này.

– Hỏi: Có phải tình hình kinh tế hiện tại là vấn đề đáng quan tâm cho công chúng đầu tư nói chung?

– Buffett: Tôi không thể nhớ được liệu đã từng từ bỏ một giao dịch do tình hình vĩ mô. Chúng tôi không bao giờ mua công ty hoặc không mua chỉ vì các yếu tố vĩ mô.

– Munger: Bất kỳ công ty nào mà có một nhà kinh tế thì cũng đều thừa một nhân viên.

– Hỏi: Lời khuyên nào ông sẽ dành cho những người không được tham dự vào mạng lưới cựu sinh viên của một trường kinh doanh hàng đầu?

– Munger: Tôi nghĩ là bạn nên làm tốt nhất những gì bạn có thể. Tôi chưa bao giờ được đào tạo ở trường kinh doanh cả, vậy tại sao bạn lại cần đào tạo nhỉ?

– Buffett: Đang chế nhạo lý thuyết hiệu quả được dạy ở các trường kinh doanh.

– Hỏi: Thất bại đáng nhớ nhất của ông là gì?

– Munger: Chúng tôi lẽ ra có thể sử dụng đòn bẩy để trở nên lớn hơn rất nhiều. Nhưng đêm nào cũng sẽ phải toát mồ hôi lo lắng. Và vậy thì khùng quá.

– Hỏi: Ông có nghĩ là phương pháp đầu tư giá trị có thể áp dụng rộng rãi cho tất cả các thị trường, kể cả Trung Quốc?

– Buffett: Các nguyên tắc đầu tư không dừng lại ở biên giới. Tôi sẽ tiếp tục thực hiện các nguyên tắc của Benjamin Graham. Hãy nghĩ về cổ phiếu như là một đơn vị nhỏ của quyền sở hữu, vv. Nếu bạn có thể đầu tư khi cổ phiếu đang rẻ thì đó không phải là một trò chơi trí tuệ quá khó khăn. Sẽ là dễ dàng nếu bạn có thể kiểm soát được cảm xúc của mình.

– Munger: Có điều gì hợp lý hơn là đầu tư hướng giá trị?

– Hỏi: Ông nghĩ điều gì là sự khác biệt về văn hoá giữa các công ty của Đức và Mỹ?

– Munger: Chúng tôi đã có một thời kỳ khó khăn khi mua các thứ ở châu Âu. Các truyền thống và truyền thống gia đình khác nhau nhiều. Đức có truyền thống lâu đời lgiỏi về công nghệ và kỹ thuật. Tôi yêu các công ty Đức bởi năng suất và kỹ nghệ Đức. Người Đức làm việc ít hơn và lại sản xuất nhiều hơn.

– Buffett: Năm ngoái chúng tôi đầu tư vào một doanh nghiệp thuộc sở hữu của một người phụ nữ Đức, người có doanh nghiệp bán phụ tùng xe đạp ở Đức. Đó là một doanh nghiệp tốt và là một thương vụ tốt cho chúng tôi. Tôi sẽ mua ít nhất một công ty Đức trong vòng 5 năm tới. Tôi sẽ ngạc nhiên nếu chúng tôi không mua thêm công ty Đức nào trong vòng 2 năm nữa.

– Hỏi: Làm thế nào để ông kết bạn với rất nhiều người và khiến mọi người làm việc cùng ông?

– Munger: Cách duy nhất để tôi có thể khiến người ta thích tôi là trở nên giàu có và rất hào phóng.

– Buffett: Bạn nên dần trở nên thông thạo hơn về hành vi con người. Hãy gắng học hỏi các đặc điểm của những người mà bạn thích.

– Munger: Điều đó thực sự hiệu quả trong hôn nhân. Nếu anh cố gắng thay đổi bản thân mình thay vì thay đổi nửa kia, thì thường là phương thức tốt. Cuối cùng thì, lời khuyên tốt nhất của tôi cho một mối quan hệ lâu dài là giữ mức kỳ vọng thấp.

– Hỏi: Liệu Berkshire có phân phối các cổ phiếu của chứng khoán thị trường mà nó sở hữu cho các cổ đông không?

– Munger: Không có cách nào để làm điều đó. Tại sao chúng tôi lại mang tiền bạc của người khác để đi cho?

– Buffett: Không phải việc của tôi là viết séc từ quỹ của công ty. Đó không phải là tiền của tôi. Đó là tiền của các cổ đông.

– Hỏi: Điều gì quan trọng nhất đối với ông và tại sao?

– Munger: Nghĩa vụ chính trong đời là trở nên chừng mực nhất có thể. Đó là điều mà cha tôi dạy tôi. Đó là lý do tại sao tôi thích vật lý. Trở nên chừng mực là mục đích của đạo đức.

– Buffett: Điều quan trọng nhất với tôi là Berkshire hoạt động tốt.

– Buffet: Chúng tôi có khoảng một triệu người hoặc hơn liên quan tới chúng tôi. Tôi sẽ không vui nếu công ty làm ăn kém.

– Munger: Chúng tôi ghét việc mất tiền của người khác.

– Hỏi: Điều gì là yếu tố lớn nhất của những thành công trong đầu tư của ông thủa ban đầu?

– Buffett: Tôi có một người thầy vĩ đại, sự tập trung đặc biệt và các phẩm chất cảm xúc phù hợp. Tôi thích cuộc chơi.

Đầu tư giá trị là cách để xác định một công ty với doanh nghiệp bạn thực sự hiểu, xác định giá trị nội tại của nó và quan trọng nhất là để mua cổ phiếu của công ty đó với một giới hạn an toàn đáng kể. Nghe có vẻ rất đơn giản, phải không? Thực sự là vậy. Nhưng không có nghĩa là nó rất dễ dàng. Giống như Charlie Munger đã từng nói: Nó đơn giản, nhưng không dễ dàng. Ai nghĩ rằng điều đó là dễ dàng là kẻ ngốc. Thầy của Warren Buffett là Benjamin Graham, cha đẻ của đầu tư hướng giá trị. Benjamin Graham là tác giả của 2 cuốn sách: “Phân tích chứng khoán” được xuất bản vào năm 1934 và “Nhà đầu tư thông minh” được xuất bản vào năm 1949.

Tôi khuyến khích tất cả mọi người, những người có dính dáng gì đến đầu tư, tham dự sự kiện này. Buổi tối trước khi sự kiện này, một người bạn của tôi nói với tôi rằng cuộc họp thường niên này giống như Giáng sinh cho anh và anh đã tham dự sự kiện này kể từ 10 năm qua. Điều này cũng xảy ra đối với tôi. Mặc dầu các bài học là không mới với tôi, tôi đã hoàn toàn đánh giá thấp sự ảnh hưởng mạnh mẽ khi xem trực tiếp hai quý ông này nói về đầu tư, tài chính doanh nghiệp và các bài học cuộc đời. Và họ làm điều đó một cách thật thoải mái đồng thời rất trí tuệ, xét tới việc Buffett giờ đây 85 tuổi còn Munger thì đã 91.

Trong buổi tối trở lại khách sạn, tôi chạm mặt Peter Kaufmann ở quầy bar trong khách sạn. Peter là tác giả của cuốn sách nổi tiếng và hiếm hoi về Chalie Munger “Charlie tội nghiệp của vùng Almanack”. May mắn thay, Peter đã cho tôi một bản gốc của cuốn sách nặng tới 3 ký lô và thậm chí còn tự mình ký tặng. Với tôi, hôm đó là lễ Giáng Sinh và lễ Phục Sinh nối tiếp nhau.

Nguồn: gocnhinalan.com

Có thể bạn quan tâm

Bộ sách Đầu tư giá trị từ A đến Z