An toàn vốn trong đại dịch?

Nhằm hỗ trợ nền kinh tế bị ảnh hưởng bởi đại dịch Covid-19, nhiều quốc gia đã cung cấp các khoản hỗ trợ, cũng như nới lỏng các quy định về an toàn vốn, nhằm tạo điều kiện cho ngân hàng (NH) cung cấp tín dụng cho nền kinh tế. Tuy nhiên, việc cung ứng tín dụng này phụ thuộc vào sự lựa chọn của các NH và có thể gây rủi ro cho NH.

Vùng đệm an toàn và vốn khả dụng của NH

Kể từ sau cuộc khủng hoảng toàn cầu 2008-2009, quy mô vốn của các NH đã tăng lên đáng kể cho đến trước đại dịch Covid-19. Theo số liệu của Quỹ Tiền tệ quốc tế (IMF), tổng vốn pháp định trên tài sản có điều chỉnh theo rủi ro của các NH ở Mỹ, Anh, Pháp và Đức gia tăng trong suốt thập niên qua và đều trên mức 15%. Tuy nhiên, trái ngược với an toàn vốn, khả năng sinh lời của các NH lại có khuynh hướng sụt giảm, chẳng hạn hệ thống NH châu Âu có ROA và ROE dưới 0,5%.

Ngoài ra, để tránh rủi ro mang tính chu kỳ của các NH, bên cạnh các yêu cầu về an toàn vốn bắt buộc, nhiều quốc gia đã đưa ra các cải cách liên quan, đó là “vùng đệm” an toàn vốn. Nếu các yêu cầu đối với vốn tối thiểu bắt buộc phải tuân thủ, thì các quy định liên quan đến vùng đệm an toàn vốn cho phép NH có thể giảm xuống khi cần thiết. Theo quy định của Basel III, vùng đệm vốn bao gồm vùng đệm vốn chống rủi ro chu kỳ (CCyB) và vùng đệm vốn chống rủi ro (CCoB). Theo đó, với CCyB và CCoB, các NH có thể tăng thêm lượng vốn khoảng 5% giá trị tài sản, có điều chỉnh theo rủi ro khi cần thiết để cho vay.

Nhằm hỗ trợ các NH thêm vốn để cho vay, các quốc gia cho phép các NH không phải duy trì một phần hoặc toàn bộ CCyB; nới lỏng các yêu cầu đối với trụ cột 2 và cho phép các NH không phải duy trì các vùng đệm vốn G-SIB (các định chế tài chính lớn có ảnh hưởng toàn cầu) và vùng đệm vốn rủi ro hệ thống; khuyến khích các NH tận dụng các quy định liên quan đến việc cắt giảm vốn đệm trong trường hợp cần thiết.

Tuy nhiên, theo Klein Nijenhuis, Kodres và Wetzer, các chính sách này không trực tiếp làm giảm tỷ lệ vốn của NH, chỉ bảo toàn vốn của NH một cách giả tạo, vì thế tạo ra 2 rủi ro. Thứ nhất, quy mô vùng đệm vốn của các NH hiện tại không đủ. Chẳng hạn, tỷ lệ CCyB tại Mỹ, Nhật Bản và Singapore 0%; Pháp và Đức 0,25%.

Hơn nữa, thời gian và mức độ của khủng hoảng Covid-19 không phải là chu kỳ kinh doanh thông thường, các ước tính liên quan đến an toàn vốn có thể không chính xác. Thứ hai, ngay cả trong trường hợp các NH có đủ vốn đệm cũng chưa chắc đã giảm quy mô vốn đệm để sử dụng cho vay. Lý do (i) các hạn chế liên quan đến việc chi trả cổ tức và lương thưởng; (ii) đây có thể là tín hiệu xấu đối với thị trường về tình hình hoạt động của NH; (iii) tạo thêm rủi ro cho NH.

Thực tiễn ở Việt Nam

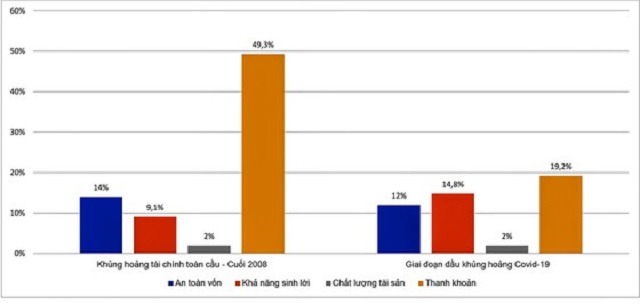

Tính đến giai đoạn đầu của khủng hoảng Covid-19, khu vực NH Việt Nam tương đối ổn định, với các chỉ số lành mạnh tài chính cải thiện hơn so với cuộc khủng hoảng tài chính toàn cầu cuối năm 2008 (Xem biểu đồ). Trong đó khả năng sinh lời của khu vực NH đã được cải thiện, nợ xấu ổn định ở mức 2%. Tuy nhiên, tỷ lệ thanh khoản sụt giảm nhiều so với cuộc khủng hoảng tài chính cuối năm 2008.

Để gia tăng vốn cung ứng hỗ trợ cho nền kinh tế, NHNN đã ban hành một số chính sách: Thông tư 01 về việc cơ cấu lại thời hạn trả nợ, miễn, giảm lãi, phí, giữ nguyên nhóm nợ; Chỉ thị 02 yêu cầu các NH chủ động rà soát, cắt giảm mạnh các chi phí hoạt động, đặc biệt là chi lương, thưởng và không chia cổ tức bằng tiền mặt. NHNN cũng xem xét hoãn lộ trình giảm tỷ lệ sử dụng vốn ngắn hạn cho vay trung và dài hạn.

Các chính sách này đã có một số tác động nhất định đối với nền kinh tế. Tuy nhiên, theo thống kê trong 6 tháng đầu năm 2020, tăng trưởng tín dụng toàn nền kinh tế chỉ đạt 3,26%, thấp hơn mức 6,22% so với cùng kỳ 2019 và 7,82% so cùng kỳ 2018. Như vậy việc cung ứng nguồn vốn cho nền kinh tế trong bối cảnh hiện nay có thể tiềm ẩn một số vấn đề cần lưu ý.

Thứ nhất, tỷ lệ nợ xấu của phần lớn NH trong quý II-2020 dù vẫn trong giới hạn cho phép, nhưng đều cao hơn so với cuối năm 2019. Một số NH có nợ nhóm 2 tăng mạnh bao gồm Vietcombank, VIB, Eximbank, VietBank và OCB. Cá biệt, KienlongBank tăng tỷ lệ nợ xấu từ 1,02% vào cuối năm 2019 lên mức 6,6% vào cuối quý II-2020.

Ngoài ra, Thông tư 01 cho phép các NH cơ cấu lại thời hạn trả nợ, không chuyển nhóm nợ, tương tự việc cho phép áp dụng chuẩn mực kế toán quốc tế IFRS-9 của các quốc gia trên thế giới. Điều này sẽ kéo dài thời gian ghi nhận các khoản nợ xấu. Do vậy, nợ xấu trong tương lai có thể tăng mạnh. Do đó, NHNN cần giám sát chặt chẽ đối với các NH hoạt động kém hiệu quả trong giai đoạn này.

Thứ hai, yêu cầu các NH cắt giảm chi phí lương, thưởng và chi trả cổ tức bằng tiền chưa chắc đã khuyến khích các NH cung ứng thêm vốn giá rẻ cho nền kinh tế, vì họ có thể giữ lại tiền để chi trả lương, thưởng và cổ tức trong tương lai. Hơn nữa, các NH có thể chấp nhận mức lợi nhuận thấp trong ngắn hạn, hơn là phải đối mặt với tỷ lệ nợ xấu tăng mạnh trong dài hạn khi người vay mất khả năng chi trả.

Thứ ba, với mức tăng trưởng tín dụng thấp, nguồn vốn của NH chuyển dịch sang thị trường trái phiếu doanh nghiệp. Chẳng hạn trong 6 tháng đầu năm, VPBank đã mua vào lượng trái phiếu doanh nghiệp trị giá khoảng 27.830 tỷ đồng, tăng gần gấp đôi so với đầu năm. Do vậy, NHNN cần giám sát chặt chẽ hoạt động đầu tư này để tránh các rủi ro cho NH.

Khi xây dựng các quy định liên quan đến vốn đệm chống rủi ro chu kỳ theo khuyến nghị của Basel III, cần lưu ý về các hạn chế khi thực hiện quy định này ở các nước trên thế giới.

TS. Trần Hùng Sơn, Trường Đại học Kinh tế – Luật

SÀI GÒN GIẢI PHÓNG

Có thể bạn quan tâm

Bộ sách Phân tích kỹ thuật toàn diện kiếm tiền trên mọi thị trường