TOP 6 mẫu hình nến Nhật ĐẢO CHIỀU TĂNG thường gặp trên thị trường chứng khoán

Mô hình nến Nhật hay còn gọi là biểu đồ nến Nhật. Mô hình này là một công cụ phân tích kỹ thuật phổ biến hàng đầu, được sử dụng để mô tả biến động giá của chứng khoán, chứng khoán phái sinh hoặc Forex.

Trong bài viết này, Happy Live sẽ cung cấp cho người đọc những kiến thức chi tiết về mô hình nến Nhật, đặc biệt là Top 6 các mô hình nến Nhật cơ bản theo chiều TĂNG, những cách đọc và phân tích biểu đồ nến Nhật mọi nhà đầu tư cần biết.

6 Mẫu hình nến Nhật đảo chiều theo hướng TĂNG

Nến Búa (Hammer)

Mô hình nến Búa được tạo ra khi giá mở cửa, giá cao nhất, và giá đóng cửa gần bằng nhau, phần bóng nến dưới dài gấp đôi so với phần thân nến cho tín hiệu trên đồ thị rằng thị trường bán mạnh trong phiến rồi bật lên để đóngcửa ở gần hoặc tại mức giá cao nhất của phiên (điều này có thể mang lại kết quả tích cực). Nến Búa có thể là màu trắng hoặc đen.

Ngược lại, khi giá mở và giá cao bằng nhau, nến Búa (Hammer) được coi là ít tăng, không thể quay trở lại mức giá mở cửa. Bóng nến dưới dài hơn ngụ ý rằng thị trường đã thử nghiệm để tìm vùng hỗ trợ và khi tìm thấy khu vực hỗ trợ, giá bắt đầu được đẩy cao hơn, gần mức giá mở cửa. Do đó, xu hướng giảm giá đã bị từ chối.

Nến Búa là tín hiệu đảo chiều ở đáy, do vậy cần có xu hướng giảm trước đó để giá có thể đảo chiều.

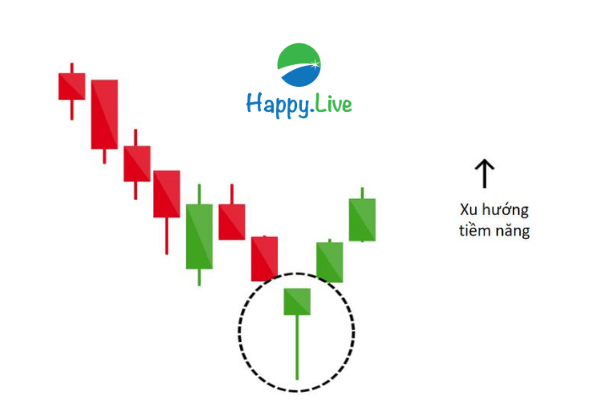

Nến Búa ngược (Inverted Hammer)

Sự hình thành nến Búa ngược (Inverted Hammer) xảy ra chủ yếu ở điểm dưới cùng của xu hướng giảm và có thể đóng vai trò như một cảnh báo về một sự đảo ngược giá.

Nến Búa ngược (Inverted Hammer) được tạo ra khi giá mở cửa, giá thấp nhất, và giá đóng cửa gần bằng nhau. Ngoài ra, nó có một bóng nến trên dài ít nhất gấp đôi chiều dài của thân nến. Màu của nến Búa ngược không quan trọng.

Khi mức giá thấp nhất và giá mở cửa gần như là như nhau, nến Búa ngược được hình thành và nó được coi là dấu hiệu tiềm năng để đảo chiều xu hướng giảm sáng tăng.

Để nến Búa ngược phát huy được tác dụng chúng ta cần một cây nến xác nhận ngay sau đó. Lý do phải đợi xác nhận tích cực vì bóng nến trên dài khiến nến Búa ngược mang tín tiêu cực.

Sau một xu hướng giảm dài, sự hình thành của nến Búa ngược (Inverted Hammer) nghĩa là thị trường tăng vì giá đang do dự di chuyển xuống dưới bằng cách tăng đáng kể trong ngày.

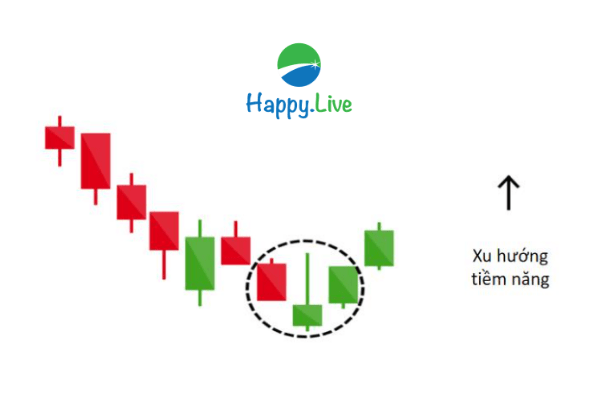

Mẫu hình Nhấn chìm tăng (Bullish Engulfing)

Mẫu hình Nhần chìm tăng (Bullish Engulfing) là một mẫu hình đảo chiều tăng, thường xảy ra ở phần đáy của một xu hướng giảm.

Mẫu hình Nhấn chìm giảm (Bullish Engulfing) bao gồm hai nến: Nến thứ 1 giảm giá nhỏ và nến thứ 2 có thân nến tăng nuốt trọn hoặc nhấn chìm thân nến màu đen trước đó.

Phần thân của nến giảm giá thứ 1 thường nhỏ hơn và có thể được chứa trong phần thân của nến tăng giá thứ 2.

Vào ngày 2, thị trường có khoảng trống và đi xuống. Tuy nhiên, những con gấu không đi được rất xa trước khi những con bò tiếp quản và đẩy giá cao hơn, lấp đầy khoảng trống và đẩy giá vượt qua mức mở cửa của ngày hôm trước.

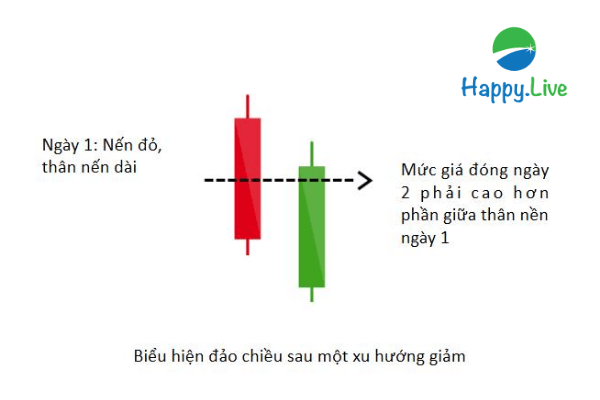

Mẫu hình Xuyên thấu (Piercing Pattern)

Mẫu hình Xuyên thấu (Piercing Pattern) được xem như một mô hình nến đảo chiều tăng, tương tự như mẫu hình Nhấn chìm tăng (Bullish Engulfing).

Mẫu hình gồm hai nến: Đầu tiên là nến giảm giá (ngày 1) và thứ hai là nến tăng giá (ngày 2).

Mẫu hình Xuyên thấu (Piercing Pattern) xảy ra khi một nến tăng giá đóng cửa với mức giá trên mức giữa của nến giảm giá. Lý tưởng nhất là nến ngày 2 mở cửa thấp hơn mức thấp nhất của nến ngày 1, sau đó bật lên xuyên thấu phần lớn cây nến ngày 1.

Thường có một khoảng cách đáng kể giữa giá đóng cửa nến đầu tiên và giá mở nến ngày 2. Nó cho thấy sức mua mạnh vì giá được đẩy lên hoặc cao hơn mức giá trung bình của ngày hôm trước.

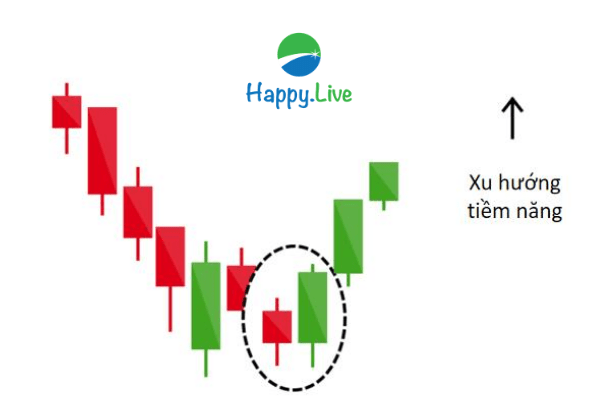

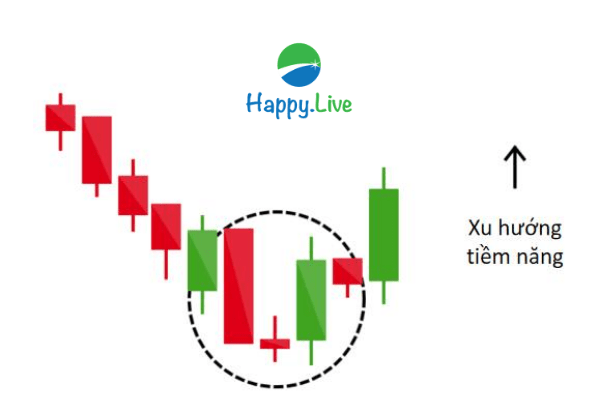

Mẫu hình Sao Mai (Morning Stars)

Mẫu hình Sao Mai (Morning Stars) là mẫu hình đảo chiều ở đáy.

Mẫu hình Sao Mai (Morning Stars) được hình thành từ 3 cây nến:

Nến 1: Một thân nến đen dài, hình ảnh cho ta thấy phe bán đang chiếm thế thượng phong.

Nến 2: Một thân nến nhỏ không chạm vào thân nên trước đó (thân nến nhỏ cho thấy bên bán không còn khả năng đẩy giá xuống thấp hơn).

Nến 3: Nến thứ 3 này sẽ mang tính kết luận cho mẫu hình Sao Mai. Là một thân nến dài màu trắng xuyên sâu vào thân nến màu đen đầu tiên (điều này cho thấy bên mua đã chiếm lấy quyền kiểm soát).

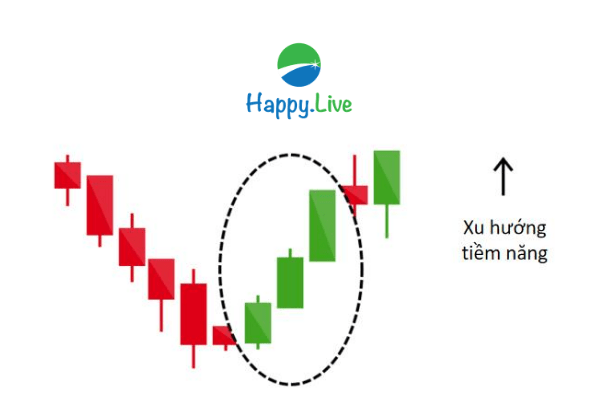

Mẫu hình Ba chàng lính trắng (Three Advancing White Soliders)

Mẫu hình Ba chàng lính trắng (Three Advancing White Soldiers) xảy ra trong ba ngày, bao gồm các nến dài màu trắng (hoặc xanh lá cây) liên tiếp với bóng nến nhỏ. Giá mở và giá đóng của nến đứng sau dần dần cao hơn nến ngày hôm trước.

Nếu mẫu hình này xuất hiện ở vùng giá thấp nhất hoặc sau một giai đoạn giá bình ổn đi ngang thì đó là dấu hiệu cho thấy sức mạnh tăng giá của thị trường sắp tới.

Happy Live Team

Có thể bạn quan tâm: Tuyệt kỹ giao dịch bằng đồ thị nến Nhật

“Bộ vuốt” phân tích đồ thị cho những góc nhìn độc nhất về sức khỏe thị trường và những tín hiệu đảo chiều sớm