Từ “cá mập” Dragon Capital, Pyn Elite Fund đến “tay to” Lã Giang Trung đều săn đón, cổ phiếu ngân hàng có gì hấp dẫn?

Trên thị trường chứng khoán (TTCK) Việt Nam, cổ phiếu ngân hàng gần như là lựa chọn không thể thiếu trong danh mục của các tổ chức lớn. Với vốn hóa và lượng freefloat lớn, cổ phiếu “vua” vẫn luôn là lựa chọn khả dĩ nhất, phù hợp với quy mô dòng tiền của các “cá mập”.

Mặc dù không hẳn là lựa chọn tối ưu tại nhiều thời điểm nhưng rõ ràng cổ phiếu ngân hàng hiện đang rất được săn đón.Từ “tay to” Lã Giang Trung đến các “cá mập” Dragon Capital, Pyn Elite Fund đều đồng thuận nhận định ngân hàng là nhóm cổ phiếu tâm điểm cho năm 2024.

Chia sẻ tại Hội thảo “Nhận diện điểm sáng kinh doanh và đầu tư năm 2024” do CafeF tổ chức ngày 26/3, ông Lã Giang Trung – CEO Passion Investment đánh giá các chính sách hiện tại đang kích thích mạnh và là điều kiện tốt để chứng khoán phát triển. TTCK không phải năm nay mới tăng mà đã tăng từ năm ngoái.

“Tôi nghĩ ngành hưởng lợi lớn nhất, có thể dẫn dắt thị trường là ngân hàng. Định giá của ngành này đang ở mức thấp và còn nhiều dư địa tăng trưởng. Thứ hai là việc lãi suất huy động hạ xuống thì NIM của họ tăng lên. Thứ ba là kết quả kinh doanh của họ cũng đang khá tốt. Theo tôi đầu tư thì chỉ nên nên chọn 1- 2 ngành chính. Ngoài ngân hàng tôi thấy ngành bán lẻ cũng đang có định giá rất hấp dẫn”, ông CEO Passion Investment chia sẻ.

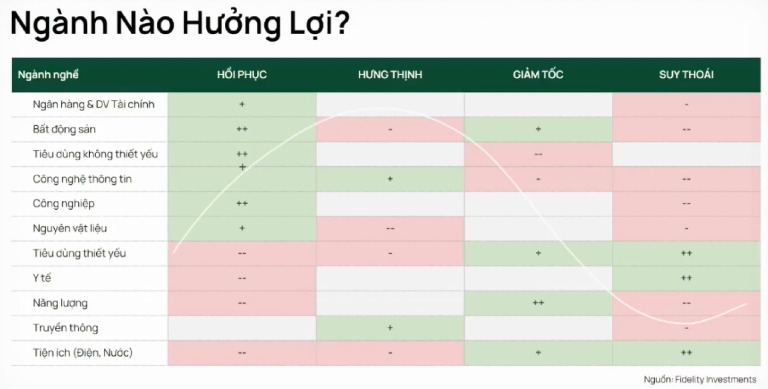

Trước đó, tại Investor day hồi đầu năm 2024, ông Lê Anh Tuấn – Giám đốc Khối chứng khoán của Dragon Capitalcho rằng VN-Index đang ở chu kỳ hồi phục khi hội tụ các yếu tố như lãi suất thấp, vĩ mô ổn định và tăng trưởng lợi nhuận bắt đầu tạo đáy. Với chu kỳ này nhà đầu tư có thể có hiệu suất vượt trội trên 20%.

“Trong chu kỳ hồi phục, những ngành beta cao, biến động lớn sẽ có hiệu suất tốt, đơn cử như tiêu dùng không thiết yếu, bất động sản, tài chính ngân hàng sẽ tăng trưởng và mang đến lợi nhuận cao. Ngược chiều, những nhóm ngành như tiêu dùng thiết yếu, y tế, năng lượng, tiện ích như điện nước khả năng sẽ có hiệu suất thấp hơn trong chu kỳ này”, chuyên gia Dragon Capital nhận định.

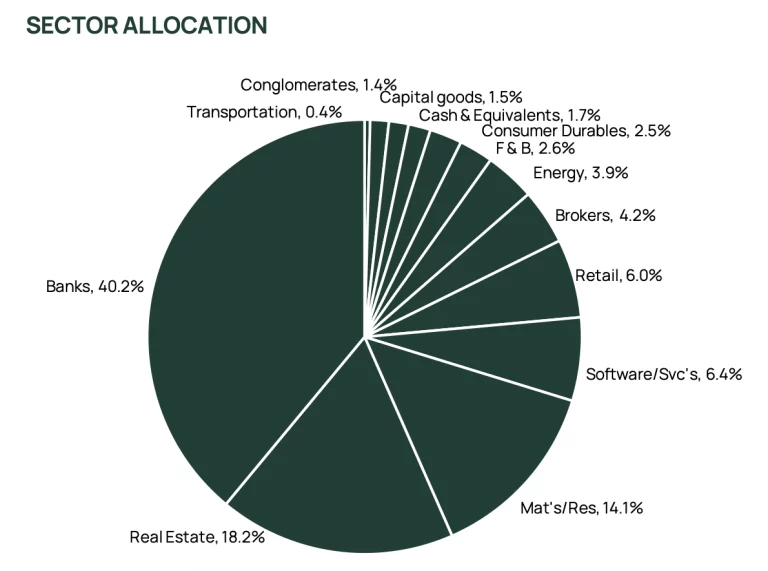

Thực tế, VEIL – quỹ ngoại lớn nhất do Dragon Capital quản lý với quy mô NAV gần 1,9 tỷ USD, đang phân bổ đến 40% tài sản vào cổ phiếu ngân hàng. Thời điểm cuối tháng 2/2024, nhóm ngân hàng có đến 5 đại diện trong top 10 khoản đầu tư lớn nhất của VEIL, bao gồm ACB, VPB, VCB, TCB, MBB.

Nhắc đến nhóm ngân hàng, chắc chắn không thể bỏ qua Pyn Elite Fund – quỹ ngoại quy mô gần 800 triệu EUR là một trong những cá mập đam mê cổ phiếu vua nhất trên TTCK Việt Nam. Các cổ phiếu ngân hàng thường xuyên áp đảo cả về số lượng và tỷ trọng trong danh mục của quỹ. Petri Deryng – người đứng đầu Pyn Elite Fund cũng không ít lần bày tỏ niềm tin vào cổ phiếu ngân hàng.

Trong thư gửi nhà đầu tư nhân kỷ niệm 25 năm hoạt động của quỹ, ông Petri Deryng cho rằng ngành ngân hàng có thể đóng vai trò lớn trong việc đưa thị trường chứng khoán Việt Nam lên đỉnh cao mới trong năm nay. “5 năm qua, cổ phiếu ngân hàng đã tăng giá, nhưng tăng trưởng kết quả kinh doanh còn mạnh hơn. Giá cả của ngành ngân hàng so với triển vọng kết quả kinh doanh hiện tại rất hợp lý”, người đứng đầu Pyn Elite Fund nhấn mạnh.

Theo tính toán của quỹ ngoại đến từ Phần Lan, tỷ lệ P/E trôi nổi của nhóm ngân hàng hiện là 7,6 và tỷ lệ P/E dự kiến cho năm 2024 là 6,2; 2025 là 5,1; 2026 là 4,2 lần. Trong khi đó, tỷ lệ P/B trôi nổi của các cổ phiếu ngân hàng hiện là 1,3. Pyn Elite Fund dự báo tỷ lệ P/B cho năm 2024 là 1,1; 2025 là 0,9 và 2026 là 0,7 lần.

Định giá thấp là “bộ đệm” giúp cổ phiếu ngân hàng giảm bớt mức độ khốc liệt trong các nhịp điều chỉnh. Đồng thời, đây cũng là một trong những yếu tố góp phần thu hút thêm dòng tiền mới nhập cuộc. Theo Chứng khoán Vietcombank (VCBS), tốc độ tăng trưởng cao của lợi nhuận và vốn chủ sở hữu tại một số ngân hàng sẽ giúp hệ số P/B dự phòng duy trì ở mức hấp dẫn.

Tăng trưởng lợi nhuận khả quan

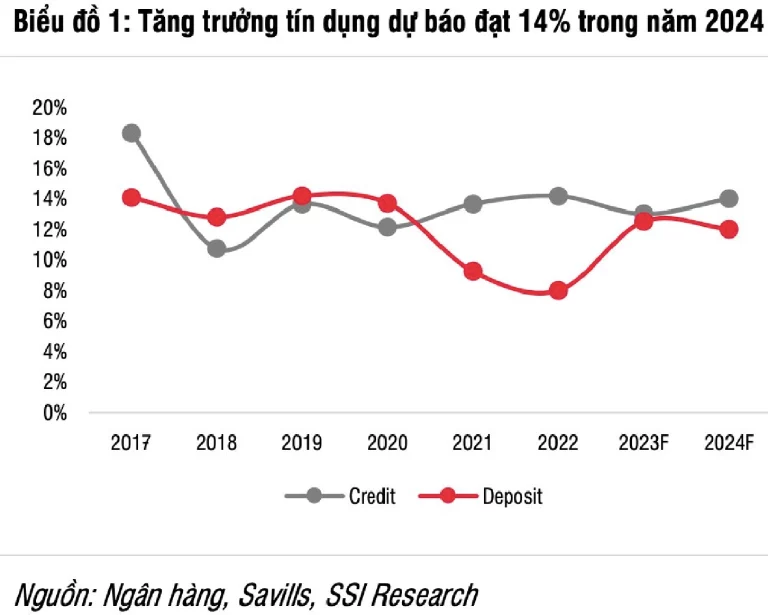

Trong báo cáo phân tích về triển vọng ngành ngân hàng, SSI Research kỳ vọng tăng trưởng tín dụng sẽ phục hồi lên mức 14%. Điều này được hỗ trợ một phần bởi lãi suất cho vay giảm. Dư địa tăng trưởng có thể sẽ đến từ khối doanh nghiệp như: (i) ngành xây dựng cơ sở hạ tầng; (ii) doanh nghiệp sản xuất và FDI; và (iii) các ngành nghề được ưu tiên (như nông nghiệp, xuất khẩu, công nghệ cao, SME và công nghiệp bổ trợ).

Theo ước tính của SSI Research, tăng trưởng lợi nhuận trước thuế năm 2024 của các ngân hàng thuộc phạm vi nghiên cứu dự kiến đạt 15,4%. Đây là mức tăng trưởng tốt hơn so với mức 4,6% trong năm 2023. NIM được dự báo sẽ phục hồi 9 điểm cơ bản lên mức 3,75% cho các ngân hàng thuộc phạm vi nghiên cứu.

Lãi suất huy động bình quân trong năm 2024 dự kiến sẽ không có chênh lệch quá lớn so với mức hiện tại. Theo đó, chi phí vốn dự kiến thấp hơn (giảm 113 điểm cơ bản svck), CASA cải thiện và các khoản vay mới có thời hạn dài hơn sẽ giúp giảm bớt áp lực về NIM cho các tổ chức tín dụng trong năm 2024.

Thận trọng hơn, VCBS nhận định lợi nhuận ngành ngân hàng 2024 tiếp tục có sự phân hóa mạnh trong 2024 với mức tăng trưởng khoảng 10%. VCBS cũng lưu ý trong trường hợp Thông tư 02 về cơ cấu nợ không được gia hạn, nhóm ngân hàng có tỷ trọng tín dụng doanh nghiệp cao và tỷ lệ bao phủ nợ xấu thấp có thể phải đối mặt rủi ro và áp lực trích lập tăng cao trong năm 2024-25. Nhóm ngân hàng chất lượng tài sản tốt sẽ ghi nhận nợ xấu và nợ tái cơ cấu kiểm soát ở mức vừa phải.

Trong khi đó, SSI Research cho rằng mức định giá hiện tại của nhóm ngân hàng phần lớn đã phản ánh rủi ro tín dụng đến từ nợ quá hạn và khoản vay tái cơ cấu theo Thông tư 02. Theo Bộ phận phân tích, định giá hầu như không thay đổi trong quá trình xử lý nợ xấu nhưng sẽ được định giá lại trong vòng 6-12 tháng trước khi hoàn tất xử lý nợ xấu. Trong quá trình này, những ngân hàng có khả năng tăng vốn sớm hơn sẽ có điều kiện tốt hơn để đẩy nhanh quá trình xử lý nợ xấu, giành thêm thị phần và đạt kết quả khả quan hơn so với các ngân hàng khác.

Happy Live team sưu tầm/cafef