Ứng dụng binh pháp Tôn tử trong chứng trường

Nếu thị trường khó khăn (bear market hoặc sideways) hay rủi ro (quá mua, quá nóng), người trader cũng không nên miễn cưỡng mua bán. Tình thế kiếm tiền không dễ, không nhất thiết phải kiếm tiền bằng mọi giá. Nên nhớ rằng giữ tiền cũng là một vị thế, thậm chí là một vị thế mạnh.

Nếu thị trường khó khăn (bear market hoặc sideways) hay rủi ro (quá mua, quá nóng), người trader cũng không nên miễn cưỡng mua bán. Tình thế kiếm tiền không dễ, không nhất thiết phải kiếm tiền bằng mọi giá. Nên nhớ rằng giữ tiền cũng là một vị thế, thậm chí là một vị thế mạnh.

Thị trường chứng khoán cũng như chiến trường. Một trader khi đã ở trong thị trường cũng như một viên tướng ở giữa trận tiền, không thể không nghiên “chứng pháp“. Hãy áp dụng “Binh pháp Tôn tử” vào đầu tư chứng khoán.

Không để mất tiền, không để mất tiền, không để mất tiền

Tôn Tử nói: Trước kia người giỏi dụng binh đánh giặc, trước tiên phải không để bại, sau mới đánh bại kẻ địch. Không để bại là do mình, giành chiên thắng là tại địch. Thế nên người giỏi dụng binh có thể làm kẻ địch không thắng được mình, nhưng không chắc làm kẻ địch bị ta đánh thắng. Cho nên nói thắng lợi có thể dự kiến nhưng không nhất thiết đòi hỏi được.

Một trader giỏi cũng như một vị tướng tài, khi đã ở trên thị trường, trước tiên là nghĩ đến chuyện không bị thua lỗ rồi sau mới ngẫm đến việc kiếm tiền. Tại sao? Vì nếu như bạn lỗ 50%, bạn sẽ phải kiếm lại 100% chỉ để trở về điểm hòa vốn ban đầu. Vì vậy không bị lỗ là điều quan trọng hàng đầu. Không bị lỗ là do mình, kiếm được tiền là nhờ thị trường. Vì thế mà người trader giỏi có thể không bị lỗ, nhưng chưa chắc đã kiếm được tiền. Mặc dù trong tính toán của anh ta, tiền có thể kiếm được (dự kiến), nhưng điều đó chưa chắc đã xảy ra.

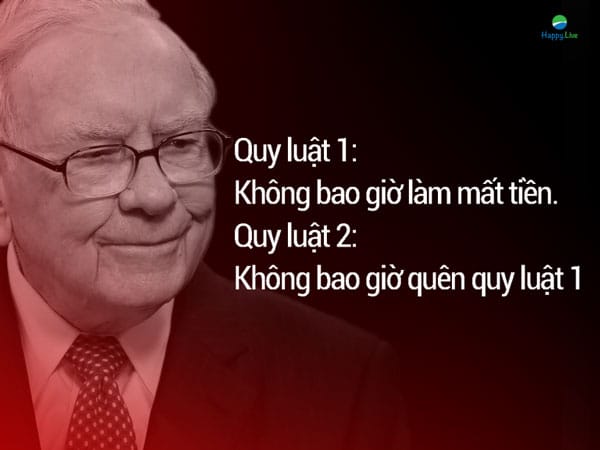

Bạn có thấy đoạn trên tôi gần như copy lại lời của Tôn Tử, chỉ chỉnh sửa vài ba chỗ theo khuôn khổ thị trường không? Đó là vì đây dường như chính là lời của Tôn Tử dành riêng cho giới trader vậy. Đạo lý này không khó hiểu, nhưng chưa chắc đã được những trader lưu ý. Phàm những trader mới, đa số đều chỉ quan tâm đến việc kiếm tiền, chứ không mấy người để ý đến việc không thua lỗ. Còn những trader/investor huyền thoại thì sao? Warren Buffett có câu nói nổi tiếng: “Quy luật số 1. Không để mất tiền. Quy luật số 2. Không bao giờ quên quy luật 1.”

Bạn nào là dân trong nghề hẳn sẽ biết đến hệ số Sharpe. Đây là hệ số được dùng để làm thước đo xem lợi nhuận thu được là bao nhiêu trên một đơn vị rủi ro khi đầu tư vào một tài sản hay đầu tư theo một chiến lược kinh doanh, đặt tên theo nhà kinh tế William Sharpe. Nói cách khác, khi so sánh hai chiến lược đầu tư, người ta quan tâm không chỉ tới lợi nhuận đạt được mà còn quan tâm tới rủi ro cần có để đạt được mức lợi nhuận ấy. Rốt cuộc thì chúng ta kiếm được nhiều tiền vì chúng ta giỏi (có chiến lược đầu tư tốt) hay vì chúng ta liều lĩnh hơn?

Còn vì sao “không bị lỗ là do trader nhưng kiếm được tiền không lại nhờ thị trường”? Ấy là vì sau khi kiểm tra cẩn thận cổ phiếu mình định mua, kiểm soát tâm lý và phân bổ danh mục hợp lý, việc giá cổ phiếu ấy có đi lên lúc này không còn phụ thuộc vào người trader nữa, mà phụ thuộc và cung cầu của thị trường.

Nếu thị trường khó quá, không nên miễn cưỡng mua bán

Tôn Tử nói: “không thể thắng được thì thủ, có thể thắng được thì công. Thủ là do chưa đủ điều kiện, công là khi điều kiện có thừa. Người giỏi thủ ém quân tại các loại địa hình, người giỏi công phát huy mọi thế mạnh, thế nên bảo toàn được lực lượng mà vẫn toàn thắng”

Nếu thị trường khó khăn (bear market hoặc sideways) hay rủi ro (quá mua, quá nóng), người trader cũng không nên miễn cưỡng mua bán. Tình thế kiếm tiền không dễ, không nhất thiết phải kiếm tiền bằng mọi giá. Nên nhớ rằng giữ tiền cũng là một vị thế, thậm chí là một vị thế mạnh.

Nhà đầu tư huyền thoại Buffett cũng từng nói rằng (đại ý) chứng khoán giống như bóng chày, và chơi còn dễ hơn bóng chày vì trong bóng chày bạn buộc phải vung gậy khi đối phương ném bóng, còn trong chứng khoán, việc bạn “vung gậy” hay không là do bạn. Đó chính là đạo lý của việc “thủ là do chưa đủ điều kiện, công là khi điều kiện có thừa”.

Thế nên cần giữ bình tĩnh, không nôn nóng mua vào dù thị trường có đang ra sao (“người giỏi thủ ém quân tại các loại địa hình”), còn tăng cường mua mạnh khi đã nghiên cứu xong đúng cổ phiếu thế mạnh của mình (“người giỏi công phát huy mọi thế mạnh”). Đó chính là cách “bảo toàn được lực lượng mà vẫn toàn thắng” vậy.

Kiếm được tiền bền vững mới gọi là kẻ mạnh

Tôn Tử nói: “Dự đoán chiến thắng mà không hơn nhiều người thì chưa gọi là giỏi trong những người giỏi, thắng 1 trận mà thiên hạ gọi là giỏi thì cũng chưa gọi là giỏi trong những người giỏi… Cũng như nhấc một cọng lông thì không kể là khoẻ, nhìn thấy nhật nguyệt không kể là mắt tinh, nghe được sấm sét không kể là tai thính. Thời xưa, người giỏi dụng binh thường đánh bại kẻ địch dễ thắng nên việc giành được chiến thắng ấy không được tiếng là trí dũng. Chiến thắng của họ là không có gì phải nghi ngờ vì nó dựa trên cơ sở tất thắng kẻ địch đã lâm vào thế thất bại. Cho nên người giỏi dụng binh bao giờ cũng đặt mình vào thế bất bại mà cũng không bỏ qua cơ hội nào để thắng địch. Vì vậy, đội quân chiến thắng bao giờ cũng tạo điều kiện để thắng, sau mới giao tranh, đội quân chiến bại thường giao tranh tranh trước, sau mới tìm chiến thắng bằng sự cầu may.”

Dự đoán thị trường lên mà không kiếm được nhiều tiền hơn mọi người thì chưa gọi là giỏi trong những người giỏi, thắng được một deal cũng chưa gọi là giỏi trong những người giỏi. Điều này khá tương đồng với thị trường chứng khoán. Trong một uptrend kéo dài như ở Việt Nam vài năm trở lại đây, ai cũng là thần đồng, người nào cũng là thiên tài, tài khoản nào cũng đáng được phong làm thánh chứng. Lại là Buffett từng nói rằng (đại ý) chỉ khi nào nước triều rút mới biết ai đang không mặc quần. Ý rằng hãy chờ đến khi thị trường điều chỉnh mới biết người nào thực sự hay.

Một trader giỏi thường tìm kiếm những deal dễ kiếm tiền, khó mất tiền (kẻ địch dễ thắng) nên thường không được mọi người nể phục. Đó là vì anh ta chỉ mua khi có cơ sở để tin rằng mình sẽ kiếm được tiền. Một trader giỏi bao giờ cũng nghĩ đến việc không thua lỗ (“đặt mình vào thế bất bại”) mà cũng không bỏ qua cơ hội kiếm tiền nào (“không bỏ qua cơ hội nào để thắng địch”). Anh ta bao giờ cũng có cơ sở kiếm tiền tốt rồi mới đặt lệnh mua, ngược lại, người trader dở thường mua bán trước, rồi sau đó cầu nguyện giá cổ phiếu sẽ lên (“tìm chiến thắng bằng sự cầu may”).

Dựa vào thời thế, thị trường mà hành động

Tôn Tử nói: “Người giỏi dụng binh có thể từ các mặt tu sửa cái lẽ không thể thắng để nắm được quyền quyết định sự thắng bại. Phép dụng binh là: Thứ nhất là “độ”, thứ hai là “lượng”, thứ 3 là “số”, thứ 4 là “xứng”, thứ 5 là “thắng”. Tính thế sinh độ, độ sinh lượng, lượng sinh số, số sinh xứng, xứng sinh thắng. Thắng binh dùng “dật” đánh “thù”, bại binh dùng “thù” chống “dật”. Người chiến thắng là người có quân lực hùng mạnh, chỉ huy tác chiến dùng binh như tháo nước đổ từ trên trời xuống vậy, cái này gọi là hình của binh lực quân sự.”

Tương tự phép dụng binh của Tôn Tử, phép đánh chứng khoán là: tình thế thị trường sinh ra tâm lý nhà đầu tư, tâm lý nhà đầu tư sinh ra khối lượng mua bán, khối lượng mua bán sinh ra giá cả cổ phiếu lên xuống, giá cả lên xuống sinh ra chiến lược đầu tư, và cuối cùng chiến lược đầu tư quyết định chuyện lời/lỗ. Người thắng dùng ít sức mà kiếm được nhiều tiền, người thua thì dùng nhiều sức mà kiếm được chả là bao nhiêu (1 dật = 1/24 lạng; 1 lạng = 1/24 thù).

Người trader giỏi là người dựa vào bên nào mạnh hơn của thị trường, chỉ mua những mã có cầu “như tháo nước đổ từ trên trời xuống”, cái này gọi là cách mua (“hình”) trong phép đánh chứng khoán.

nguồn: blogchungkhoan