17 bài học đắt giá từ phù thủy chứng khoán Richard Dennis mọi nhà giao dịch cần biết

Richard Dennis, được biết đến với biệt danh “Hoàng tử ở hố giao dịch”, là một nhà giao dịch hàng hóa rất thành công. Vào những năm 1970, Dennis đã vay 1,600 đô la và biến nó thành hơn 200 triệu đô la trong khoảng 10 năm.

Trong bài viết này, chúng ta sẽ khám phá 11 câu trích dẫn đầy cảm hứng và 17 bài học quý báu từ ông, giúp bạn nâng cao kỹ năng giao dịch và đạt được thành công bền vững. Nếu bạn là nhà đầu tư hoặc mới bắt đầu bước chân vào thị trường tài chính, đừng bỏ lỡ những kinh nghiệm quý giá này!

11 câu trích dẫn của Richard Dennis dành cho các nhà giao dịch

1. “Đó là một sự đánh lạc hướng khi tập trung vào kết quả ngắn hạn.”

2. “Bạn phải giảm thiểu thua lỗ và cố gắng bảo tồn vốn cho những trường hợp rất hiếm hoi mà bạn có thể kiếm được rất nhiều trong một thời gian rất ngắn. Điều bạn không nên làm là lãng phí vốn của mình vào các giao dịch kém hiệu quả.”

3. “Tôi đã học được cách tránh cố gắng đuổi theo hoặc tăng gấp đôi vị thế nhằm lấy lại sự thua lỗ. Tôi cũng học được rằng, một mức độ thua lỗ nhất định sẽ ảnh hưởng đến phán đoán của bạn, vì vậy bạn phải dành thời gian giữa thua lỗ đó và giao dịch tiếp theo.”

4. “Tôi đã học được rằng thị trường, thường chỉ là đám đông điên cuồng, thường không hợp lý; khi bị kích động về mặt cảm xúc, chúng hầu như luôn sai lầm.”

5. “Trong thế giới thực, không hề khôn ngoan khi đặt lệnh dừng lỗ ở nơi mà mọi người khác đặt dừng lỗ của họ.”

6. “Quyết định giao dịch nên được thực hiện, càng không cảm xúc càng tốt.”

7.“Khi mọi thứ không diễn ra đúng như ý muốn, đừng thúc đẩy, đừng ép buộc.”

8. “Một hệ thống theo sau xu hướng tốt sẽ giữ bạn trong thị trường cho đến khi có bằng chứng cho thấy xu hướng đã thay đổi.”

9. “Tôi luôn nói rằng, bạn có thể công bố quy tắc giao dịch bí truyền trên mặt báo mà không ai sẽ tuân thủ và sử dụng chúng. Vì mấu chốt là tính nhất quán và kỷ luật. Hầu như ai cũng có thể lập ra một danh sách các quy tắc tốt 80% như những gì chúng tôi dạy mọi người. Điều họ không thể làm là cho họ sự tự tin để tuân theo những quy tắc đó, ngay khi mọi thứ đang diễn ra xấu.”

10. “Tôi có thể giao dịch mà không cần biết tên của thị trường.”

11. “Có một điểm khác mà tôi nghĩ là quan trọng như nhau: Bạn nên mong đợi điều bất ngờ trong lĩnh vực này; mong đợi điều cực đoan. Đừng nghĩ theo kiểu giới hạn những gì thị trường có thể làm. Nếu có bất kỳ bài học nào tôi đã học được trong gần hai mươi năm kinh doanh, đó là điều bất ngờ và tưởng chừng như không thể vẫn thỉnh thoảng xảy ra.”

Richard Dennis: 17 lời khuyên giao dịch từ một phù thủy thị trường

Richard Dennis là một nhà giao dịch. Ông là một người theo xu hưởng hệ thống giao dịch thị trường tương lai (trong những năm 70 và 80). Sách nói về Richard Dennis bao gồm Market Wizards,

trong đó ông nổi tiếng nói về việc ông đã biến tài khoản giao dịch 1,600 đô la thành 350 triệu đô la.

Ông cũng là người sáng lập ra Turtle Traders (xuất phát từ một cuộc cá cược mà ông đã thực hiện với đối tác để xác định xem giao dịch có thể được dạy hay không). Và vâng, ông đã thắng cuộc cả cược và Turtle Traders của Richard Dennis đã chứng minh rằng giao dịch có thể được dạy.

Tuy nhiên, không phải câu chuyện nào cũng có kết thúc có hậu. Theo các nguồn tin, quỹ đầu tư của Richard Dennis đã bị giảm giá đáng kể (hơn 50%) do quản lý rủi ro năng động và cuối cùng ông đã đóng của nó. Tuy nhiên, có những bài học quý giá mà bạn có thể học được từ chiến lược giao dịch và lời khuyên của Richard Dennis – vẫn còn áp dụng được cho đến ngày nay. Và tôi muốn chia sẻ chúng với bạn ngay bây giờ…

1. Bất kỳ phương pháp nào bạn sử dụng để vào lệnh, điều quan trọng nhất là nếu có một xu hướng lớn, cách tiếp cận của bạn nên đảm bảo rằng bạn ở trong xu hướng đó.

Nếu bạn nghĩ về nó…

Các điểm breakout là những điểm mua duy nhất sẽ đảm bảo bạn bắt được mọi xu hướng – mọi lúc.

Và đó là lý do tại sao hầu hết những người theo xu hướng có hệ thống giao dịch breakout làm phương pháp mua của họ, bao gồm cả những người Chú Rùa của Richard Dennis.

Bạn có thể thắc mắc: “Nhưng còn các sự điều chỉnh thì sao?

Tôi biết các sự điều chỉnh dễ thực hiện hơn về mặt tâm lý vì bạn đang mua thấp và bán cao hơn.

Nhưng nó đi kèm với một cái giá – và đó là bỏ lỡ toàn bộ xu hướng vì thị trường không cung cấp một sự điều chỉnh.

Vì vậy, nếu bạn muốn tham gia vào mọi xu hướng sắp tới, thì bạn phải giao dịch breakout.

2. Một hệ thống theo xu hướng tốt sẽ giữ bạn trong thị trường cho đến khi có bằng chứng cho thấy xu hướng đã thay đổi.

Đây là một thực tế: Không có cách nào để dự đoán thị trường sẽ tăng cao đến mức nào.

Vì vậy, điều tốt nhất tiếp theo bạn có thể làm là dùng lệnh dừng lỗ động (traling stop) của bạn khi thị trưởng di chuyển theo hướng có lợi cho bạn.

Tuy nhiên, bạn không muốn có một lệnh dừng lỗ động quá chặt chẽ vì bạn sẽ bị dính lệnh dừng lỗ bởi sự điều chỉnh bình thường.

Thay vào đó…

Giữ điểm trailing stop của bạn phù hợp với sự điều chỉnh sâu có thể xảy ra – và bạn có cơ hội tốt nhất để cưỡi theo một xu hướng. Và có khả năng nếu bạn bị dính lệnh trailing stop, đó là do xu hướng đã đảo chiều.

Mẹo chuyên nghiệp: Bạn có thể sử dụng các chỉ báo như Trung bình di động hoặc ATR để làm trailing stop.

3. Khi bạn có một vị thế vì một lý do, thì bạn phải giữ nó cho đến khi lý do không còn tồn tại nữa.

Đây là điều ngược lại với những gì hầu hết các nhà giao dịch làm – và điều này gây hại lớn cho họ.

Dưới đây là lý do…

Hầu hết các bạn nói với tôi rằng bạn muốn cưỡi những xu hướng lớn. Và CHÌA KHÓA để cưỡi những xu hướng lớn là sử dụng trailing stop (tôi đã đề cập đến điều đó trước đó).

Tuy nhiên… Bạn gặp khó khăn trong việc giữ lại lợi nhuận của mình vì… Bạn thấy lợi nhuận. Bạn thấy màu xanh lá cây. Bạn thấy tiền.

NHƯNG .. Bạn sợ mất những lợi nhuận đó. Vì vậy, bạn thoát khỏi giao dịch của mình ngay cả khi thị trưởng chưa chạm đến tín hiệu thoát của bạn.

Kết quả cuối cùng? Thua lỗ lớn và lãi nhỏ.

Vì vậy, đây là bài học: Nếu bạn muốn trở thành một nhà giao dịch có lợi nhuận nhất quán, bạn phải tuân theo các quy tắc của mình và thoát khỏi các giao dịch Chỉ khi lý do không còn tồn tại.

4. Bạn nên mong đợi điều bất ngờ trong lĩnh vực này; mong đợi điều cực đoan. Đừng nghĩ theo kiểu giới hạn những gì thị trường có thể làm.

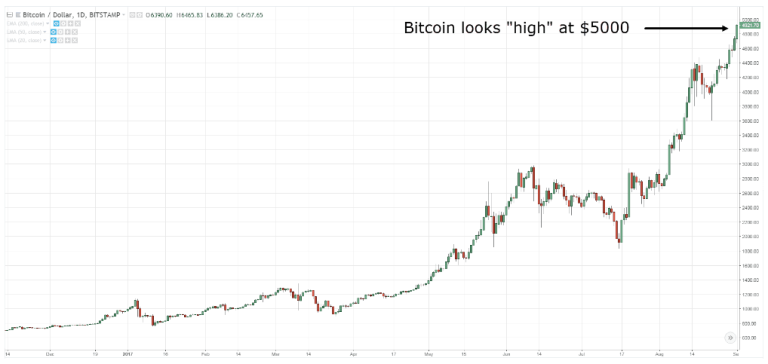

Hãy nhìn vào biểu đồ dưới đây:

Bạn có lẽ đang nghĩ: “Điển rồ! Giá quá cao. Tôi chắc chắn thị trường sắp đảo chiều giảm.” Và đây là những gì sẽ xảy ra tiếp theo…

BOOM! Thị trường đã bùng nổ lên cao hơn nữa. Tôi biết rất khó tin rằng thị trường có thể tiếp tục tạo ra mức đỉnh cao mới, đặc biệt là khi nó trông “mua quá mức”.

Vì vậy, bài học là: Bạn không bao giờ có thể nói được liệu thị trường có quá cao để mua hay quá thấp để bán khống. Bởi vì những gì cao có thể đi cao hơn và những gì thấp có thể xuống thấp hơn.

5. Nếu có bất kỳ bài học nào tôi đã học được trong gần hai mươi năm kinh doanh thì đó là điều bất ngờ và tưởng chừng như không thể xảy ra, vẫn có thể xảy ra bất cứ lúc nào.

Nếu bạn đã xem ví dụ Bitcoin trước đó, bạn có thể nghĩ rằng những động thái “cực đoan” như vậy hiếm khi xảy ra. Sai! Dưới đây là thêm một số ví dụ…

Bây giờ đừng hiểu lầm tôi. Bạn không nên mong đợi những động thái này hàng tuần hoặc hàng tháng.

Nhưng có khả năng, bạn có thể tìm thấy những xu hướng này một vài năm một lần (và chúng có thể kéo dài nhiều năm).

Điểm mấu chốt là … Nếu bạn có kỷ luật để theo đuổi khoản siêu lợi nhuận của mình, đó sẽ là vấn đề thời gian trước khi bạn bắt được một trong những “quái vật” này.

6. Quyết định giao dịch nên được thực hiện càng không cảm xúc càng tốt.

Nếu bạn giao dịch dựa trên cảm xúc: Bạn sẽ mua ở mức cao khi mọi thứ đang “di chuyển nhanh”, giữ khư khư khoản lỗ của mình hy vọng chúng sẽ phục hồi, giao dịch lớn hơn với hy vọng kiếm lại những gì bạn đã mất, v.v.

Rõ ràng, bạn biết rằng giao dịch dựa trên cảm xúc là một công thức cho thảm họa.

Thay vào đó, bạn phải suy nghĩ, hành động và giao dịch như một cỗ máy!

Bây giờ câu hỏi là, làm thế nào?

Dưới đây là một số mẹo để giúp bạn bắt đầu …

– Phát triển một kế hoạch giao dịch với các quy tắc mua & bán được xác định rõ ràng.

– Không rủi ro hơn 1% vốn của bạn cho mỗi giao dịch.

– Tập trung vào việc thực hiện kế hoạch giao dịch của bạn một cách nhất quản (điều này rất quan trọng)

– Đừng bị ảnh hưởng bởi kết quả ngắn hạn, hãy nghĩ dài hạn

7. Giao dịch nhỏ vì đó là lúc bạn tệ nhất. Học hỏi từ những sai lầm của bạn.

Để tôi hỏi bạn …

Nếu bạn muốn trở thành một bác sĩ phẫu thuật não, bạn sẽ ngay lập tức phẫu thuật trên một bộ não người sống?

Tất nhiên là không!

Có lẽ bạn sẽ bắt đầu bằng cách thực hành trên một bộ não “giả”.

Khi bạn trở nên tốt hơn, bạn sẽ làm việc trên một người sống nhưng chỉ trên một phân đoạn nhỏ của nó (để không gây nguy hiểm cho người đó).

Sau đó, khi bạn lên cấp, bạn sẽ làm việc trên các bộ phận chính và cuối cùng, bạn có sự tự tin để tự làm điều đó.

Và điều đó cũng tương tự với giao dịch!

Bạn muốn giao dịch nhỏ vì bạn sẽ phạm sai lầm – rất nhiều.

Vì vậy, tại sao phải trả nhiều hơn cho “học phí” cho ngài Market khi bạn có thể làm điều đó với một phần nhỏ chi phí?

8. Tôi có thể giao dịch mà không biết tên của thị trường.

Có lẽ bạn đang tự hỏi: “Làm thế nào điều đó có thể?”

Chà, đó là bởi vì bạn đang giao dịch giả trước mặt bạn mà không quan tâm đến nơi xuất phát của giá.

Đó có thể là Đậu tương, Dầu thô, Đồng, Cao su, hoặc Bông, ai quan tâm.

Điều duy nhất quan trọng là giá, và không có gì khác.

Bởi vì giá được di chuyển bởi sự mất cân bằng của áp lực mua & bán dựa trên cảm xúc như sợ hãi, tham lam, hy vọng và hối tiếc.

Những cảm xúc hoặc định kiến này có thể kéo dài trong một thời gian dài, điều này lần lượt trở thành một xu hướng – điều mà những người theo xu hướng có thể tận dụng.

Và đó là lý do tại sao bạn không cần biết tên của thị trường.

Tất cả những gì bạn cần biết là… Mua những gì đang tăng Bán những gì đang giảm.

Lặp lai!

9. Trong thế giới thực, không hề khôn ngoan khi đặt điểm dừng lỗ của bạn ở nơi mà mọi người khác cũng đặt điểm dừng lỗ của họ.

Để tôi hỏi bạn…

Bạn có luôn bị dính lệnh dừng lỗ chỉ để xem thị trường đảo ngược trở lại theo hướng dự định của bạn không?

Bởi vì bạn đặt điểm dừng lỗ của mình ở nơi mà mọi người khác đặt nó (như dưới hỗ trợ) – điều này tạo ra một động cơ cho “tiền thông minh” để săn lùng điểm dừng lỗ của bạn.

Vậy làm thế nào để bạn có thể tránh được nó?

Bằng cách đặt điểm dừng lỗ của bạn xa khỏi cấu trúc thị trường rõ ràng.

Điều này có nghĩa là không đặt điểm dừng lỗ của bạn ngay dưới Hỗ trợ hoặc ngay trên Kháng cự.

10. Bạn có thể công bố các quy tắc giao dịch trên báo và không ai sẽ tuân theo chúng. Chìa khóa là tính nhất quán và kỷ luật.

Điều này đúng với 99% các nhà giao dịch ngoài kia.

Hầu hết sẽ không có niềm tin để thực hiện các quy tắc giao dịch của ai đó và giao dịch nó một cách nhất quán mặc dù nó có lợi nhuận trong dài hạn.

Tại sao? Bởi vì khi sự điều chỉnh đến (mà tất cả các hệ thống sẽ có), họ sẽ từ bỏ nó và tìm kiếm hệ thống giao dịch tiếp theo – và lặp lại chu kỳ này một lần nữa.

Vì vậy, câu hỏi là…

Làm thế nào bạn có thể đạt được sự tự tin vào chiến lược giao dịch của mình hoặc thậm chí là hệ thống giao dịch của ai đó? Có 2 cách bạn có thể thực hiện…

1. Kiểm tra ngược (back-test) chiến lược giao dịch. Điều này cho phép bạn hiểu cách một chiến lược giao dịch hoạt động trong lịch sử. Nếu nó được chứng minh là hiệu quả trong quá khứ, có khả năng nó có thể tiếp tục hoạt động trong tương lai (mặc dù không đảm bảo vì nó có thể bị vừa khớp).

2. Hiểu logic đằng sau lý do tại sao một chiến lược giao dịch hoạt động: Hầu hết các chiến lược giao dịch hoạt động đều có một logic cơ bản đằng sau nó. Ví dụ: Theo sau xu hướng hoạt động vì định kiến và cảm xúc của con người khiến thị trường có xu hướng. Vì vậy, nếu một nhà giao dịch có thể cắt lỗ và theo đuổi khoản đầu tư siêu lợi nhuận của mình, anh ta có thể tận dụng xu hướng dài hạn xuất hiện. Hoặc về Đầu tư giá trị? Nó hoạt động vì các nhà đầu tư bán tháo cổ phiếu trong thời gian “tin xấu” và điều đó đẩy giá của chứng khoán cơ bản xuống dưới giá trị nội tại của nó. Điều này cho phép các nhà đầu tư tinh thông mua thấp (dưới giá trị nội tại) và bản cao (khi giá tăng trở lại giá trị nội tại).

11. Có nhiều điểm breakout giả mạo hơn, có lẽ vì có nhiều người theo sau xu hướng dựa trên máy tính hơn.

Đây là thỏa thuận: Không phải tất cả các điểm breakout sẽ thành công.

Trên thực tế, một nửa hoặc nhiều hơn các giao dịch breakout của bạn có thể thất bại.

Tuy nhiên, điều đó không có nghĩa là giao dịch breakout là một chiến lược thua lỗ, xa lắm.

Hãy nhớ rằng, không phải là bạn thắng bao nhiêu lần mới quan trọng. Đó là bạn kiếm được bao nhiêu khi bạn đúng và bạn thua bao nhiêu khi bạn sai – đó là điều quan trọng.

12. Tập trung vào kết quả ngắn hạn là gây hiểu lầm.

Tôi sẽ nói với bạn điều này: Kết quả ngắn hạn của bạn là ngẫu nhiên.

Bởi vì khi bạn đang đối phó với xác suất, bất cứ điều gì cũng có thể xảy ra trong ngắn hạn.

Chỉ trong dài hạn (sau một mẫu lớn các giao dịch) kết quả của bạn mới phù hợp với kỳ vọng của nó.

Không tin tôi? Sau đó, để tôi chứng minh điều này cho bạn…

Hãy xem hiệu suất của hệ thống giao dịch này trong 5 tháng qua…

Hầu hết các bạn sẽ nói rằng hiệu suất này là rắc rưởi và bạn có thể sẽ bỏ hệ thống này sau một vài thua lỗ. Bây giờ, hãy xem hệ thống giao dịch này bên dưới…

Điều này trông giống như một hệ thống tốt hơn nhiều, phải không?

Nhưng đoán xem?

Đây là hệ thống CHÍNH XÁC GIỐNG NHƯ hệ thống ở trên.

Sự khác biệt duy nhất là tôi đã chia sẻ với bạn kết quả trong 18 năm qua thay vì 5 tháng qua.

Bạn hiểu ý tôi chưa?

Trong ngắn hạn, kết quả giao dịch của bạn là ngẫu nhiên nhưng cuối cùng, nó sẽ phù hợp với giá trị mong đợi của nó.

13. Bạn phải giảm thiểu tổn thất của mình và cố gắng bảo tồn vốn cho những trường hợp rất hiếm hoi mà bạn có thể kiếm được rất nhiều tiền trong một thời gian rất ngắn. Điều bạn không nên làm là lãng phí vốn của mình cho các giao dịch kém tối ưu.

Đây là thỏa thuận: Bất kể bạn đang sử dụng chiến lược giao dịch nào, sẽ có lúc giao dịch trở nên dễ dàng đến mức cảm giác như bạn đang “in” tiền.

Nhưng đừng quá vui mừng ngay bây giờ bởi vì… Cũng có lúc nó tệ đến mức bạn cảm thấy không có ánh sáng ở cuối đường hầm – và bạn chỉ muốn bỏ giao dịch hoàn toàn.

Vì vậy… Mẹo” là giảm thiểu thiệt hại trong thời điểm xấu để bạn có thể tồn tại và PHÁT TRIỂN trong thời điểm tốt.

Điều này có nghĩa là:

– Có quản lý rủi ro thích hợp trong mọi giao dịch

– Không trả thù giao dịch ngay cả khi bạn tức giận với thị trưởng

– Không giao dịch quá mức hy vọng bạn có thể kiếm lại tổn thất của mình nhanh chóng

– Tuân thủ theo hệ thống giao dịch của bạn bất kể khó kích hoạt như thế nào.

Nếu bạn có thể làm được điều đó, thì bạn có khả năng sẽ vượt qua sự thoái lùi của mình và số vốn của bạn sẽ lại vươn lên đỉnh cao mới một lần nữa.

14. Tôi đã học được rằng, một mức độ thua lỗ nhất định sẽ ảnh hưởng đến phán đoán của bạn, vì vậy bạn phải dành một khoảng thời gian giữa tổn thất đó và giao dịch tiếp theo.

Nếu bạn là một nhà giao dịch tùy nghi, thì có, điều đó có ý nghĩa khi dành một khoảng thời gian giữa tổn thất và giao dịch tiếp theo (đặc biệt nếu bạn đã chịu một loạt tổn thất).

Bởi vì với tư cách là một nhà giao dịch tùy nghi, quyết định giao dịch của bạn dựa trên phân tích của bạn về thị trường.

Nếu bạn mang theo hành lý cảm xúc, bạn sẽ không phân tích thị trường một cách khách quan, dẫn đến quyết định giao dịch kém tối ưu.

Tuy nhiên, nếu bạn là một nhà giao dịch hệ thống, thì mọi thứ sẽ khác.

Bởi vì càng đối mặt với nhiều thua lỗ, bạn sẽ càng gần với giao dịch thắng lợi tiếp theo của mình.

Vì vậy, nếu bạn có một hệ thống đã được chứng minh là hiệu quả, điều cuối cùng bạn muốn làm là bỏ qua các giao dịch của mình vì bạn sợ thua lỗ.

Thay vào đó, bạn phải giao dịch hệ thống của mình một cách nhất quán để không “làm hỏng” kết quả của nó.

15. Giao dịch đã dạy tôi không nên xem nhẹ “lẽ thường-common sense”. Tiền tôi kiếm được trong giao dịch là bằng chứng cho thực tế rằng, sai lầm là rất nhiều lần.

Lý do tại sao hầu hết các nhà giao dịch thất bại là vì họ muốn được đút cho ăn.

Họ không muốn bỏ công sức để tìm ra những gì hiệu quả và những gì không.

Họ tin tưởng những gì “guru” nói thay vì dành thời gian và công sức để tự tìm hiểu mọi thứ.

Bây giờ, có phải không có gì đáng ngạc nhiên khi hầu hết các nhà giao dịch không bao giờ thành công?

Vì vậy, đây là thỏa thuận: Nếu bạn muốn thành công trong ngành kinh doanh này, bạn phải KIỂM TRA mọi thứ.

Đừng tin tưởng gì ngoài việc đặt câu hỏi cho TẤT CẢ. Nếu không chắc chắn, hãy kiểm tra ngược, kiểm tra xuôi và sử dụng bộ não của bạn để suy nghĩ về nó!

16. Gần như bất kỳ ai cũng có thể lập một danh sách các quy tắc tốt hơn 80% so với những gì chúng tôi dạy mọi người.

Có lẽ bạn đang nghĩ: “Cái gì? Tôi không thể đưa ra một chiến lược giao dịch có lợi nhuận.”

Đây là thỏa thuận…

Theo xu hướng không phải là một khái niệm khó. Nó về cơ bản là … Giao dịch một rổ các thị trường.

Cắt lỗ nhanh và để lại chạy. Và thế là hết!

Có thể khó đến mức nào để đưa ra một bộ quy tắc giao dịch dựa trên các tiêu chí trên?

17. Tôi đã học được rằng thị trường, thường chỉ là những đám đông điên rồ, thường không hợp lý; khi bị kích động về mặt cảm xúc, chúng hầu như luôn sai. Sau nhiều năm giao dịch, điều duy nhất tôi học được là KHÔNG giao dịch cùng đám đông. Ví dụ:

Vào năm 2017, Bitcoin đang lập mức cao mới với rất nhiều sự chú ý từ truyền thông và công chúng.

Đối với một nhà giao dịch tinh tưởng, đó là một dấu hiệu cảnh báo rằng “bữa tiệc” sắp kết thúc. Bây giờ, tôi không mong đợi bạn bán khống Bitcoin vì thị trường có thể tiếp tục xu hướng tăng cao hơn.

Tuy nhiên, nếu bạn đang dài hạn, thì bạn nên thắt chặt điểm dừng lỗ của mình và chuẩn bị BAIL OUT ngay khi thị trường cho thấy dấu hiệu đảo chiều. Bởi vì khi cả thế giới đã mua, còn ai để mua nữa? Không ai. Và nếu không còn ai để mua, con đường kháng cự ít nhất là XUỐNG.

Đây là một câu nói của Warren Buffett nói tốt nhất… “Hãy tham lam khi người khác sợ hãi và sợ hãi khi người khác tham lam.

Hoai An Le (Theo Elibook)

Có thể bạn quan tâm

Những phù thủy ẩn danh: Thành công thầm lặng, lợi nhuận khổng lồ