5 chiến thuật lựa chọn cổ phiếu có giá trị tốt nhờ phân tích báo cáo tài chính

Để biết doanh nghiệp làm ăn kinh doanh có tốt hay không hay nói cách khác làm sao để lựa chọn một cổ phiếu có giá trị tốt, bước đầu tiên luôn luôn là đọc báo cáo tài chính và tìm ra những lợi thế cũng như vấn đề trong nội tại doanh nghiệp.

Báo cáo tài chính là một tư liệu cần thiết cho mọi nhà đầu tư xem xét một cổ phiếu. Giống bạn muốn mua một căn nhà, nhưng nó lại khóa cửa, bạn không thể vào bên trong xem được. Việc duy nhất bạn có thể làm là tìm đến những khung cửa sổ và xem bên trong căn nhà đó và những khung cửa sổ. Báo cáo tài chính chính là những khung cửa sổ như vậy.

Nếu đứng trên lập trường của nhà đầu tư như chúng ta, việc đọc báo cáo tài chính chủ yếu là để:

1. Đánh giá tình hình kinh doanh và sức khỏe doanh nghiệp.

2. Phát hiện những rủi ro và vấn đề mà doanh nghiệp đang gặp phải.

3. Dự báo được doanh thu, lợi nhuận, chi phí và các chỉ tiêu khác trong tương lai từ đó biết được có nên mua cổ phiếu hay không.

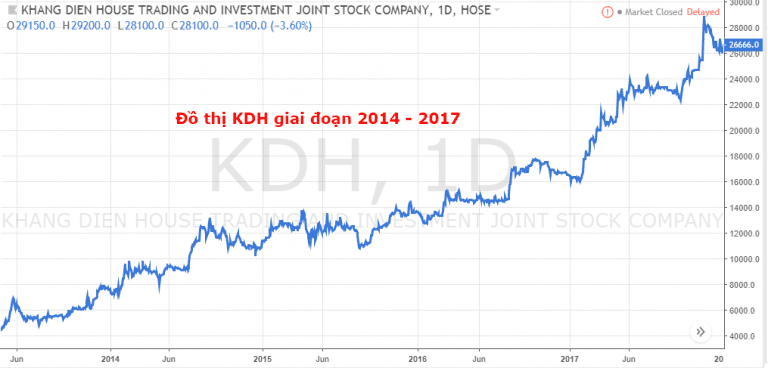

Chiến thuật 1: hết khấu hao, bán tài sản

Khi một tài sản cố định hết khấu hao hoặc đem đi bán thường sẽ đem lại lợi nhuận đột biến cho doanh nghiệp tại thời điểm đó. Do đó mà sức hút của những cổ phiếu đó sẽ tăng lên, nhu cầu mua cổ phiếu nhiều chủ yếu để được hưởng cổ tức tốt từ đó mà làm cổ phiếu tăng vọt.

Những ví dụ cho trường hợp này như sau:

– KDC bán mảng bánh kẹo thu về nghìn tỷ và trả cổ tức 200% cho cổ động vào năm 2015. Kết quả cổ phiếu tăng gấp đôi.

– GMD bán GMD Tower năm 2014 khiến giá cổ phiếu tăng 70%.

– Giá cổ phiếu KDC tăng tiếp tục 80% khi bán KDF vào năm 2017.

– DVP hết khấu hao tài sản cố định giai đoạn 2014 – 2015 khiến dòng tiền tăng tốt, giá cổ phiếu tăng gấp 3 lần.

Vậy làm sao để nhận ra được những cổ phiếu như vậy? Câu trả lời: nghe ngóng tin tức và đọc báo cáo tài chính thật kỹ:

– Trong phần tài sản dài hạn, các bạn hãy tìm xem công ty có bất động sản nào có giá trị cao hay không, và có tin tức gì về việc họ sắp bán hay không. SEA sở hữu lô đất giá trị cao ở trung tâm TP.HCM chẳng hạn.

– Tìm trong báo cáo tài chính, các công ty con , công ty liên kết có giá trị sổ sách thấp hơn giá thị trường. VCB đang nắm giữ lượng lớn cổ phiếu MBB, và họ sẽ thoái vốn trong năm 2018 chẳng hạn.

– Hoặc các khoản mục khấu hao như máy móc, thiết bị, tàu bè, xe cộ, bất động sản làm trụ sở,…

Và nhớ, đặc biệt lưu ý là bạn phải nghe ngóng trên thị trường có tin mua bán gì các tài sản đó không nhé. Đó chính là cơ hội đấy.

Tóm lại chiến thuật một: tài sản hết khấu hao hoặc đem đi bán làm cho lãi đột biết sẽ là động lực đẩy cổ phiếu tăng vọt.

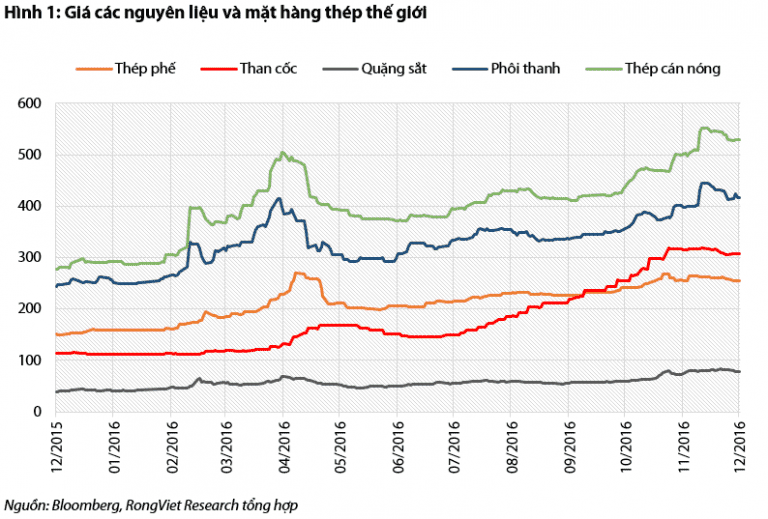

Chiến thuật 2: Đầu vào nguyên vật liệu rẻ

Giá cổ phiếu bị tác động qua lợi nhuận, chi phí và doanh thu. Nếu giá vốn hàng bán rẻ, chi phí sẽ thấp đi từ đó lợi nhuận sẽ tăng lên, cai này ai cũng biết. Vậy làm sao để giá vốn hàng bán rẻ, có một cách là doanh nghiệp phải tìm đầu vào giá rẻ, nhưng quan trọng là họ phải tích trữ được số lượng lớn đủ để cung ứng cho thị trường.

Làm sao để tìm được cổ phiếu như vậy? Dễ lắm, tin tức vẫn là quan trọng, bạn buộc phải chú ý đến tin tức. Cụ thể như sau: khi nghe giá một nguyên vật liệu nào đó tăng, bạn tìm các công ty hay sử dụng nguyên vật liệu đó xem họ đã tích trữ hàng tồn kho từ trước chưa, họ tích trữ nhiều không, nếu họ sở hữu số lượng lớn thì tức là họ đang sở hữu đầu vào giá rẻ hơn thị trường.

Và dĩ nhiên, họ sẽ bán giá rẻ hơn thị trường (vì đầu vào rẻ), doanh thu tốt là điều đương nhiên.

Ví dụ: các cổ phiếu thép như HSG, HPG, NKG nhờ có lượng lớn nguyên vật liệu rẻ hơn thị trường trong khi giá thép tại thời điểm đó tăng giá. Kết quả lợi nhuận của họ tăng 60% và giá cổ phiếu tăng 100% – 300%.

VNM cũng là một ví dụ về nguyên vật liệu sữa bột giá rẻ hơn thị trường, lợi nhuận tăng trưởng mạnh trong năm 2016.

Chiến thuật 3: Hàng tồn kho lớn dưới dạng thành phẩm chờ chuyển giao và khoản trả trước của người mua rất nhiều

Theo thông tư 200/BTC thì doanh nghiệp chỉ có thể ghi nhận doanh thu và lợi nhuận khi chuyển giao cho người mua. Do đó, nhiều công ty chưa thể ghi nhận doanh thu và lợi nhuận dù đã thu tiền từ khách hàng nhưng vẫn chưa chuyển giao thành phẩm cho họ. Khoản mục đó chỉ được ghi vào khoản người mua trả tiền trước. Vậy cho đến khi bàn giao hàng, mục người trả trước sẽ chuyển thành doanh thu, từ đó doanh thu tăng lên. Chúng ta cần lưu ý kỹ, đây là yếu tố tăng doanh thu tích cực.

Cách phân tích:

1. Xem xét xem mục hàng tồn kho có tăng mạnh không.

2. Đọc sang phần thuyết minh cáo cáo tài chính xem phần tăng đó có phải là thành phẩm chờ chuyển giao hay không.

3. Nếu không thì phải coi lại, nếu đúng thì tiếp tục xem khoản mục người mua trả trước tăng đột biến là tăng từ sản phẩm, dịch vụ hay dự án nào, khi nào sẽ bàn giao. Và quyết định thời điểm mua.

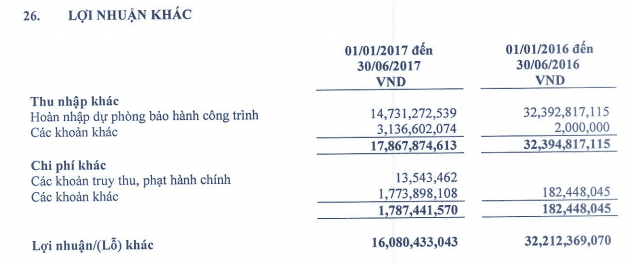

Chiến thuật 4: câu chuyện trích lập dự phòng lớn

Thường thì tình trạng trích lập dự phòng lớn sẽ làm cho lợi nhuận doanh nghiệp giảm nhất thời. Tại sao lại trích lập nhiều, là do doanh nghiệp vướng phải khoản nợ khó đòi hay khoản đầu tư bị giảm giá, hoặc để dự phòng một rủi ro nào đó khiến doanh nghiệp phải ghi nhận giảm tài sản. Bắt buộc phải có một khoản bù lại.

Khi khoản này không còn phải trích ra để bù lại khoản rủi ro đó thì sẽ hoàn nhập lại, từ đó lợi nhuận sẽ tăng lên bình thường và nó sẽ phản ánh lên giá cổ phiếu.

Câu chuyện của ACB và GMD năm 2017 chính là trường hợp của chiến thuật này.

Cách phân tích:

1. Xem khoản đầu tư của doanh nghiệp trên báo cáo tài chính.

2. Xem khoản dự phòng: độ lớn của nó, dùng vào mục đích nào, đã được dự phòng như thế nào rồi, tình hình có ổn không. Nếu đã ổn, thì chắc chắn cuối năm sẽ hoàn nhập. Giá cổ phiếu có thể sẽ tăng.

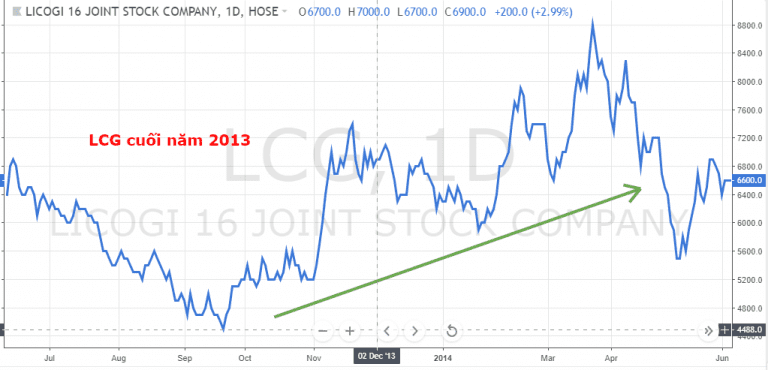

Chiến thuật 5: Giá tạo đáy vì kết quả kinh doanh không tốt 1 thời gian dài

Doanh nghiệp kinh doanh không tốt, kết quả không được như kỳ vọng của các nhà phân tích hoặc so với cùng kỳ thì không tăng trưởng sẽ làm cho giá cổ phiếu rớt thê thảm.

Đến khi doanh nghiệp phục hồi lại kết quả kinh doanh thì thị trường lại quên lãng đi những cổ phiếu này (có lẽ vì đang tập trung vào những cổ phiếu hot hơn). Đây là lúc cổ phiếu rất rẻ so với giá trị thực, những nhà đầu tư có tầm nhìn sẽ nhận ra được và thu mua âm thầm cho đến khi dòng tiền lớn hướng sự tập trung vào cổ phiếu này. Dĩ nhiên, kết quả là họ sẽ mua ào ạt và giá tăng lên chóng mặt về đúng giá trị thực của nó.

Trường hợp này phải kể đến CVT và TCM trong năm 2018 này. Các bạn hãy chờ xem kết quả như thế nào nhé

1. So sánh kết quả kinh doanh qua từng năm và từng quý, so sánh từng năm và so sánh cùng kỳ để thấy đâu là đáy lợi nhuận. Nó có khởi sắc hay không?

2. Xem lúc đó giá đã tạo đáy chưa, còn giảm nữa không. P/E lúc đó rẻ hay đắt.

3. Định giá lại cổ phiếu xem thị giá hiện tại có đáng để mua không và quyết định. Bước này tôi sẽ nói ở các phần sau.

Có thể bạn quan tâm: Payback Time – Ngày đòi nợ – Phil Town (sách dành cho các nhà đầu tư giá trị kiểu Warren Bufffett)

![[Review sách] Pay Back Time – Ngày Đòi Nợ](https://happy.live/wp-content/uploads/2021/05/review-sach-pay-back-time-ngay-doi-no-happy-live-7-530x385.jpg)