Xác định đỉnh và đáy cùng công cụ Bollinger Bands

Những mẫu hình hiếm khi lặp lại một cách chính xác tuyệt đối. Đúng hơn, chúng chỉ giống nhau về mặt hình dạng, vị trí xuất hiện. Để thành công trong việc nhận dạng các mẫu hình, người đọc cần nắm vững một số khuôn khổ mà chỉ khi nằm trong các khuôn khổ đó thì các mẫu hình mới có thể phát huy tác dụng, và Bollinger Bands sẽ cung cấp cho chúng ta những khuôn khổ này.

Xác định đỉnh và đáy cùng công cụ Bollinger Bands

Các tài liệu về phân tích kỹ thuật có rất nhiều mô tả về các mẫu hình kỹ thuật. Hai đáy và hai đỉnh, vai đầu vai, tam giác hướng lên và hướng xuống là một vài trong số các kiểu mẫu hình phổ biến. Một số mẫu hình có ngụ ý báo hiệu sự đảo ngược xu hướng, và những mẫu hình khác báo hiệu tiếp tục xu hướng.

Bollinger Bands có thể hỗ trợ nhận dạng mẫu hình bằng cách cung cấp các định nghĩa tương đối: cao và thấp, ổn định hay biến động, có xu hướng hoặc không có xu hướng – các định nghĩa tương đối này có thể được sử dụng để so sánh giữa các khoảng thời gian khác nhau, các vấn đề khác nhau và các thị trường khác nhau. Khi các mô hình phát triển, các dải băng cũng phát triển theo chúng và cung cấp một khuôn khổ tương đối – thứ sẽ linh hoạt hơn các khuôn khổ tuyệt đối, cứng nhắc được áp đặt dưới dạng đường lưới hoặc các đường xu hướng cứng.

Các mẫu hình M và W là những mẫu hình phổ biến nhất

Chứng khoán hiếm khi chuyển từ giai đoạn tăng giá sang giai đoạn giảm giá, hoặc ngược lại một cách đột ngột. Việc chuyển đổi thường liên quan đến một chuỗi hành động giá bao gồm một hoặc nhiều lần thử nghiệm các ngưỡng hỗ trợ hoặc kháng cự. Mẫu hình M và W là những ví dụ về các mẫu hình được hình thành tại các giai đoạn mang tính bước ngoặt trên thị trường, cho chúng ta biết rằng xu hướng trước đó đã kết thúc hay chưa và một xu hướng mới liệu đã bắt đầu. Xu hướng mới có thể là sự đảo ngược của xu hướng trước đó, hay là sự chuyển đổi sang trạng thái không có xu hướng hoặc đi ngang.

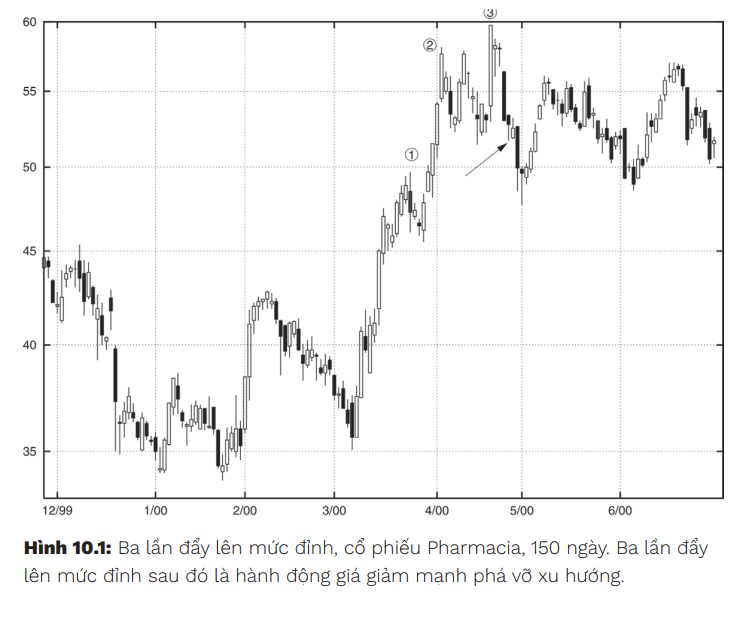

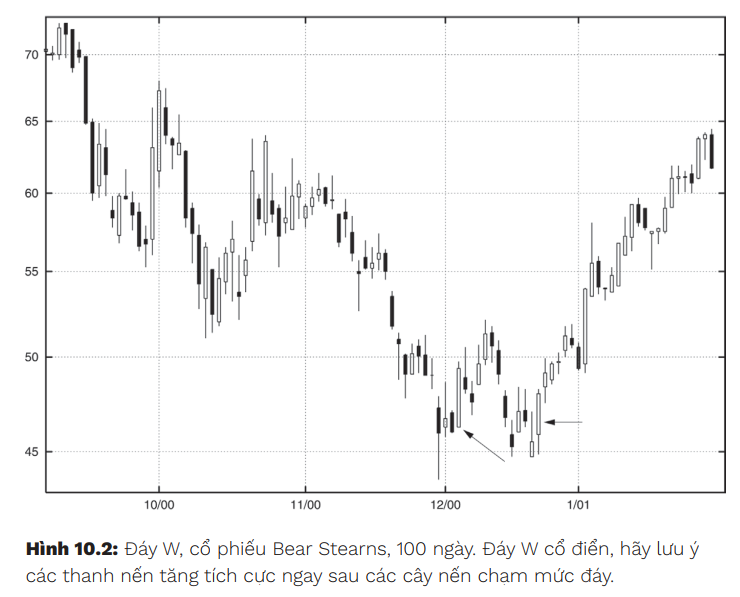

Phổ biến nhất là mẫu hình hai đáy và mẫu hình vai đầu vai. Nhưng không phải tất cả các mẫu hình đảo chiều đều là đáy W hoặc đỉnh M, chúng có thể được mở rộng với đặc trưng là ba lần đẩy; chúng chỉ đơn thuần là phổ biến nhất (Hình 10.1 và 10.2).

Đỉnh chóp A và đáy V vẫn có thể xảy ra, đánh dấu sự chuyển đổi gần như tức thời từ lên thành xuống và ngược lại. Một số mẫu hình đảo chiều như vậy thông thường chỉ là ngắn hạn, và chúng không trở thành các mẫu hình đảo chiều xu hướng hoàn toàn (từ tăng thành giảm hoặc ngược lại); mà thông thường chúng đánh dấu sự kết thúc của xu hướng trước đó và chuyển sang một thị trường đi ngang – hơn là bắt đầu một xu hướng mới ngược chiều. Sau đó, sẽ có các mẫu hình dài hơn, phức tạp hơn: Chuyển đổi dần dần từ xu hướng giảm sang xu hướng tăng được gọi là nền mẫu hình tắc nghẽn hoặc mẫu hình đỉnh phức tạp.

Các mẫu hình thường sẽ có phân dạng (fractal)

Thông thường, các mẫu ngắn hạn là những phần nhỏ của các mẫu lớn hơn (dài hạn hơn) mà chỉ có thể được nhìn thấy trên quy mô dài, chẳng hạn như khi bạn chuyển từ chế độ xem theo khung giờ sang chế độ xem theo khung ngày hoặc từ chế độ xem khung tuần sang chế độ xem khung tháng. Có một hệ thống giao dịch được tạo ra vào cuối những năm 1980 sử dụng ba khung thời gian, và yêu cầu rằng các mẫu hoặc tín hiệu phải giống nhau trong cả ba khung thời gian trước khi ra quyết định giao dịch. Đây là cách tiếp cận phân dạng (fractal), các hình dạng tương đồng khi quan sát ở cả quy mô lớn, vừa và nhỏ là một trong những minh chứng hùng hồn nhất về tầm quan trọng của sự thống nhất các khung thời gian chồng chéo đã được trình bày trước đây.

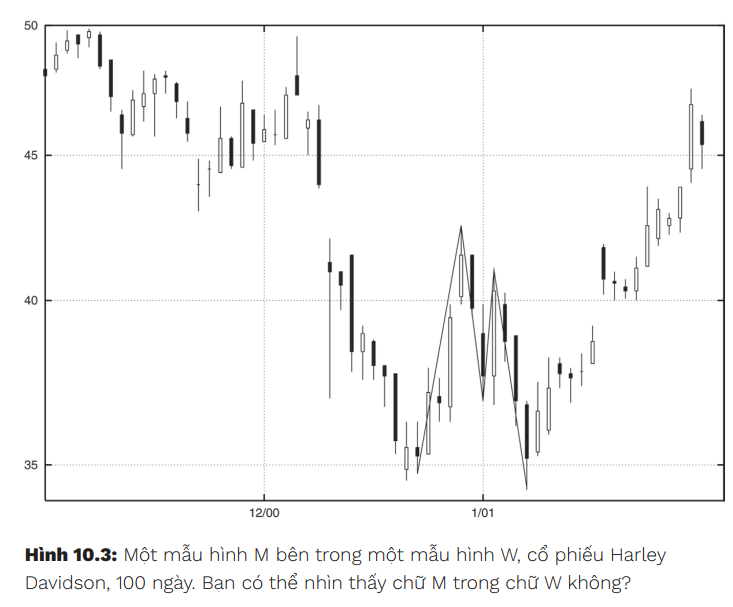

Các mẫu hình phân dạng rất phổ biến trong thực tế. Ví dụ: lấy đáy W trong dài hạn làm ví dụ. Khi được xem xét kỹ, trong đáy W hóa ra có thể có các đáy W trung hạn; và thường thì bạn cũng sẽ tìm thấy một hình chữ M nhỏ xuất hiện ở đỉnh của chữ W (Hình 10.3). Thực sự không có giới hạn đối với các mẫu hình phân dạng này, mặc dù hiếm khi quan sát thấy nhiều hơn hai hoặc ba cấp độ xảy ra đồng thời.

Bollinger Bands có thể được sử dụng để xác định các mẫu hình

Bất kể mức độ phóng đại như thế nào, các mẫu hình kỹ thuật đề cập đến một chuỗi hành động giá tạo thành một mẫu hình điển hình trên biểu đồ với một dấu hiệu dễ nhận biết (một mẫu hình và dấu hiệu có thể được xác nhận bằng Bollinger Bands). Để dễ hiểu:

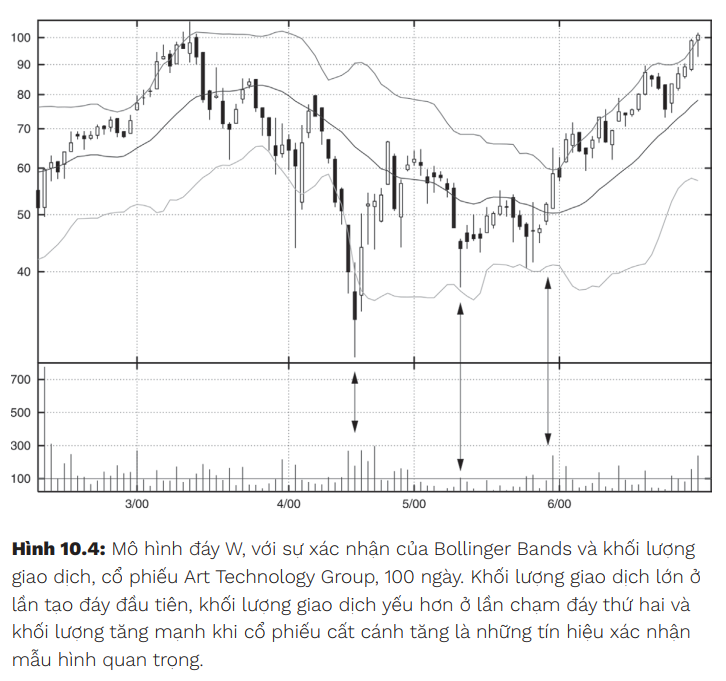

Lấy ví dụ lý tưởng về W (hai đáy) bao gồm một sự sụt giảm ban đầu, sau đó là một đợt phục hồi, và tiếp đó là đợt giảm thứ hai, tiếp theo là sự bắt đầu của một xu hướng tăng. Việc sụt giảm thứ hai có tạo ra mức thấp mới hay không không quan trọng. Mức thấp đầu tiên sẽ nằm ngoài Bollinger Bands phía dưới, trong khi mức thấp thứ hai sẽ nằm bên trong Bollinger Bands. Khối lượng giao dịch sẽ cao hơn trong lần giảm đầu tiên và thấp hơn trong lần giảm thứ hai (Hình 10.4).

Phần đỉnh không nhất thiết phải là một sự phản chiếu hoàn hảo cho mô hình ở đáy; phần đỉnh có thể sẽ mất nhiều thời gian hơn và bao gồm ba (hoặc nhiều hơn) lần đẩy để hoàn thành mô hình đỉnh thay vì chỉ hai lần như ở đáy. Đỉnh như vậy có thể sẽ là một biến thể của mô hình vai đầu vai.

Bollinger Bands có thể làm rõ các mô hình bạn thấy ở những biểu đồ trên. W lý tưởng là mô hình có mức đáy đầu tiên xảy ra bên ngoài Bollinger Bands dưới, mức đáy thứ hai xảy ra bên trong Bollinger Bands dưới. Ngay cả khi mức giá thấp thứ hai có giá trị tuyệt đối thấp hơn mức giá đầu, miễn là nó vẫn nằm trong dải băng dưới là được. Sự khác biệt ở đây chính là sự thấp hơn ở mức “tương đối” sẽ đáng quan tâm hơn là mức thấp theo giá trị “tuyệt đối”.

Các chỉ báo khối lượng và động lượng rất hữu ích khi được sử dụng để chẩn đoán đỉnh và đáy

Để phân loại các mô hình này, bạn nên suy nghĩ đến các mức cao và thấp trong xu hướng trước, sau đó mới là các mức giá cao nhất và thấp nhất. Thông thường, trong một đợt giảm giá mạnh, bạn sẽ nhận được đâu là mức đáy đầu tiên; đâu là nơi mà giá giảm mạnh nhất, và chúng thường đi kèm với khối lượng giao dịch rất lớn. Sau đó đi đến một giai đoạn phục hồi, tiếp theo là sự sụt giảm thứ hai sẽ thiết lập một mức giá thấp khác – có thể là mức giá thấp mới nhưng xảy ra với độ sụt giảm và khối lượng giao dịch thấp hơn đáng kể so với lần đầu tiên. Trong nhiều trường hợp, các đỉnh và đáy đầu tiên sẽ xảy ra bên ngoài Bollinger Bands, các đỉnh và đáy tiếp theo sẽ xảy ra bên trong Bollinger Bands.

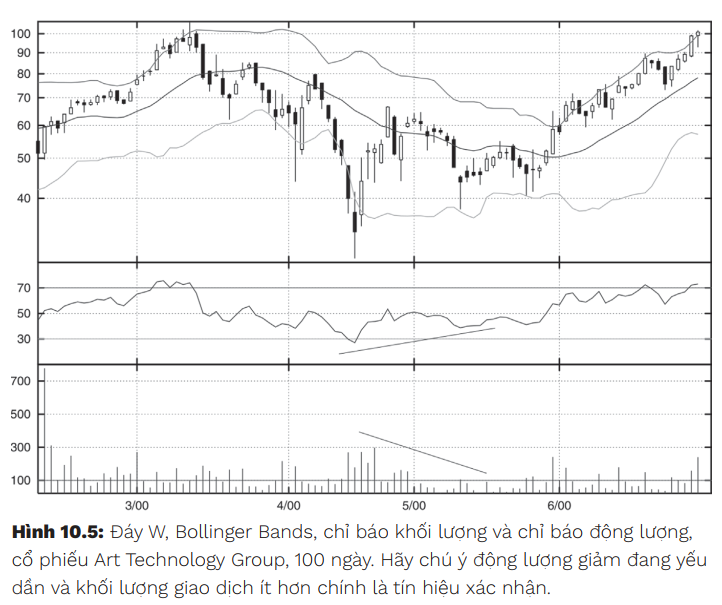

Một cách khác để xác định đỉnh và đáy là quan sát quá trình hấp thu động lượng. Lúc này, ngoài các chỉ báo khối lượng giao dịch thì các chỉ báo về động lượng cũng có thể rất hữu ích trong quá trình xác định. Một cách tiếp cận hữu ích là bạn vẽ cả chỉ báo khối lượng và chỉ báo động lượng (Hình 10.5). Mỗi bên hoạt động độc lập, và khi chúng cùng phát ra cùng một tín hiệu, tức là chúng đang có mức độ tin tưởng cao hơn về dự báo diễn biến sắp tới của cổ phiếu.

Happy Live Team

Trích sách Bollinger on Bollinger Bands

THÂU TÓM ĐIỂM VÀO LỆNH TỐI ƯU – TỪ CHỈ BÁO BOLLINGER BANDS