6 nguyên tắc chọn cổ phiếu giá trị của Peter Cundill

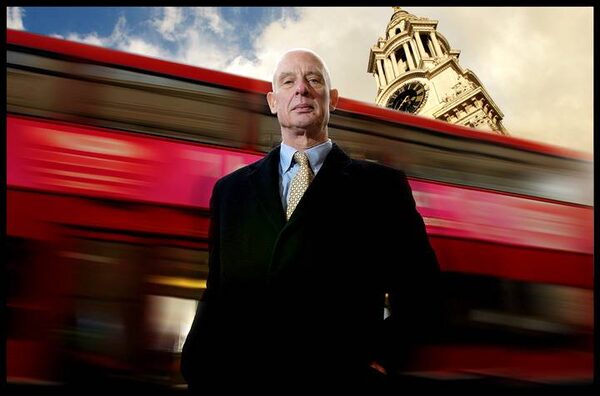

Đầu tư giá trị đã tồn tại từ lâu. Những nhà đầu tư huyền thoại như Benjamin Graham và Warren Buffett đã kiếm được khối tài sản khổng lồ nhờ áp dụng đầu tư giá trị. Và các chiến lược của họ đã được nghiên cứu kỹ lưỡng. Nhưng bài viết này không phải về họ. Bài viết này là về Peter Cundill, một nhà đầu tư ít được biết đến hơn, người đã phát triển triết lý đầu tư của mình dựa trên đầu tư giá trị. Quỹ Cundill Value Fund của ông đã mang lại lợi nhuận gấp 100 lần cho các nhà đầu tư trong 33 năm.

Trong bài viết này, Happy Live tổng hợp lại 6 chiến lược đầu tư giá trị đã được Peter Cundill sử dụng. Nhiều chiến lược trong số này được lấy từ cuốn sách của Christopher Risso-Gill “There’s Always Something To Do”, cuốn sách giải thích chi tiết triết lý đầu tư của Cundill.

Nhưng trước tiên, một câu chuyện thú vị về Peter Cundill và cách ông định hình các chiến lược của mình xung quanh đầu tư giá trị.

Cuộc Gặp Gỡ Bất Ngờ Của Peter Cundill Với Đầu Tư Giá Trị

Năm 1973, Peter Cundill, khi đó 35 tuổi, đã đọc cuốn sách ‘Super Money’ trong một chuyến bay. Đây là lần đầu tiên ông được giới thiệu về triết lý đầu tư của Benjamin Graham và David Dodds. Cundill ngay lập tức yêu thích công trình của Graham. Ông nghiêm túc theo đuổi phong cách đầu tư giá trị, dẫn đến việc thành lập Quỹ Cundill Value Fund vào năm 1975. Trong 33 năm tiếp theo, quỹ này đã mang lại lợi nhuận trung bình hàng năm là 15.2%, tương đương với hơn 100 lần lợi nhuận.

Hãy cùng xem xét sáu triết lý đã định hình chiến lược chọn cổ phiếu giá trị của Cundill

1. Một Cổ Phiếu Không Phải Là Rẻ Chỉ Vì Nó Có Tỷ Lệ Giá-Trên-Thu Nhập Thấp

Cundill nhận ra rằng một cổ phiếu không phải là rẻ chỉ vì nó có tỷ lệ giá-trên-thu nhập thấp, lợi suất cổ tức xuất sắc hay thậm chí là tốc độ tăng trưởng cao. Những yếu tố này có thể là điểm cộng. Nhưng theo triết lý đầu tư giá trị của Cundill, một cổ phiếu được coi là rẻ khi phân tích kỹ lưỡng bảng cân đối kế toán của công ty cho thấy giá của nó thấp hơn đáng kể so với giá trị nội tại.

Điều này thể hiện rõ nét phong cách đầu tư dựa trên biên độ an toàn của Graham và Dodd, mà Peter Cundill đã xuất sắc áp dụng.

2. Đầu Tư Giá Trị Thường Hoạt Động Ngược Hướng Với Xu Hướng Thị Trường

Cundill nhận ra rằng đầu tư giá trị thường hoạt động ngược hướng với xu hướng thị trường. Ví dụ, khi thị trường đắt đỏ, có ít cơ hội mua bán giá rẻ hơn. Điều này tự nhiên dẫn đến việc các nhà đầu tư giá trị như Cundill bán cổ phiếu và tích trữ tiền mặt, do đó giảm rủi ro danh mục đầu tư. Ngược lại, khi có sự sợ hãi trong giới đầu tư, ngay cả những công ty xuất sắc cũng có giá trị định giá rẻ.

Thực tế, Cundill thường sử dụng cụm từ của Ben Graham. Graham đã lấy cụm từ này từ nhà thơ La Mã Horace, người nhiều thế kỷ trước đã nói: “Nhiều người sẽ được khôi phục sau khi đã ngã, và nhiều người sẽ ngã mà hiện tại đang được tôn vinh.”

Cundill đã đánh dấu hai cực đoan này từ quan điểm của nhà đầu tư là sự khác biệt giữa kiên nhẫn và cứng đầu.

3. Đánh Giá Tài Sản Ròng Của Một Công Ty Không Chỉ Là Về Tài Sản Hữu Hình

Vòng tròn năng lực của Peter Cundill luôn xoay quanh giá trị của tài sản ròng. Điều này không chỉ bao gồm việc đánh giá các tài sản hữu hình mà còn bao gồm việc tìm kiếm các tài sản ẩn. Những tài sản này bao gồm thiện chí (goodwill) mà các công ty ghi nhận trong sổ sách với giá trị thấp hơn nhiều so với giá trị thực của chúng.

Cuốn sách của Christopher Risso-Gill đưa ra một ví dụ về một nhà bán lẻ trang sức: Tiffany & Co.

Năm 1974, công ty này ghi nhận viên kim cương nổi tiếng Tiffany của mình, có giá chào bán là 2 triệu USD, chỉ với 1 USD trong bảng cân đối kế toán. Hơn nữa, Tiffany còn sở hữu bất động sản trên Đại lộ số 5 của Manhattan, một trong những con phố mua sắm đắt đỏ nhất thế giới. Những tài sản này được liệt kê trong sổ sách của công ty theo giá trị bất động sản từ năm 1940, điều này đã làm giảm giá trị tài sản một cách nghiêm trọng.

Điều này thuyết phục Cundill rằng cổ phiếu của Tiffany đang được giao dịch dưới giá trị sổ sách và thậm chí là dưới giá trị thanh lý. Điều này khiến ông có thể đảm nhận một vị trí gần như không có rủi ro trong công ty.

4. Biết Khi Nào Cần Bán

Cundill đã rõ ràng trong việc thiết lập các quy tắc bán của Quỹ Cundill Value Fund, tức là khi nào cần bán.

Quỹ sẽ tự động bán một nửa vị trí của mình trong một cổ phiếu sau khi giá cổ phiếu tăng gấp đôi. Bằng cách này, quỹ đã bảo vệ được vốn của mình.

Các cổ phiếu còn lại sẽ được để lại cho quyết định của người quản lý quỹ. Người quản lý quỹ có thể quyết định liệu họ có muốn tiếp tục giữ số cổ phiếu còn lại hay thanh lý chúng.

5. Mong Đợi Ngay Cả Những Khoản Đầu Tư Tốt Nhất Cũng Sẽ Trải Qua Thời Kỳ Khó Khăn

Trong cuốn sách, tác giả đã dành nhiều trang để thảo luận về cách Peter Cundill mô tả các phẩm chất của một nhà đầu tư thành công. Một bài học xuyên suốt cuốn sách là kinh nghiệm của Cundill rằng ngay cả những khoản đầu tư tốt nhất cũng sẽ trải qua những thời kỳ khó khăn.

Do đó, điều quan trọng là các nhà đầu tư không hoảng sợ mà thay vào đó mong đợi điều này sẽ xảy ra.

Ví dụ, hãy xem trường hợp của Apple, công ty lớn nhất thế giới theo vốn hóa thị trường. Nhưng ngay cả Apple cũng đã trải qua nhiều lần sụt giảm, với cổ phiếu của nó trải qua bốn lần giảm giá 40% trong 20 năm qua.

Trong bối cảnh đó, Cundill, trong các bài phát biểu và phỏng vấn của mình, luôn khuyến khích sự kiên nhẫn của các nhà đầu tư. Ông khuyên họ tập trung vào việc kiếm lợi nhuận ổn định cao hơn mức trung bình bằng cách chấp nhận rủi ro thấp hơn mức trung bình.

Nói cách khác, ông khuyên các nhà đầu tư không nên tham lam. Ông xác định rằng với mức lợi nhuận kỳ vọng ở giữa khoảng 14-17%. Những lợi nhuận này có thể đạt được trong một thời gian rất dài. Đó là điều mà Quỹ Cundill Value Fund đã làm được với kỷ lục 33 năm đạt lợi nhuận 15,2%.

6. Phương Pháp Đầu Tư Nên Phù Hợp Với Mục Tiêu Và Khả Năng Chấp Nhận Rủi Ro

Peter Cundill cũng nói nhiều về tính khiêm tốn và sự tập trung. Ông thường chỉ trích các nhà đầu tư tìm kiếm sự phấn khích hơn là lợi nhuận ổn định. Thực tế, ông khuyên các nhà đầu tư nên rõ ràng về ưu tiên của mình. Ông yêu cầu họ tạo ra một phương pháp đầu tư phù hợp nhất với mục tiêu, kỹ năng và mức độ chấp nhận rủi ro của họ.

Sự linh hoạt là một lĩnh vực khác mà Cundill luôn nhấn mạnh. Ông thường liên hệ điều này với các vận động viên hàng đầu, những người thực hành nghệ thuật “hoàn thiện thích ứng” để vượt trội hơn mọi người khác. Điều này cũng được thể hiện trong đầu tư. Mặc dù Cundill tin tưởng vào các nguyên tắc của Ben Graham, ông luôn chú ý đến việc điều chỉnh những nguyên tắc này để phù hợp với thế giới đầu tư hiện đại.

Cundill cũng rất thích đi du lịch quốc tế hàng năm. Ông tìm kiếm các cơ hội mua bán giá rẻ, đặc biệt là ở những quốc gia có thị trường chứng khoán kém nhất trong 11 tháng trước đó. Ông đi du lịch để hiểu rõ hơn về văn hóa, chính trị và môi trường kinh doanh của quốc gia đó. Mạng lưới liên hệ của ông với các nhà đầu tư giá trị địa phương trở thành một nguồn ý tưởng đầu tư tiềm năng quan trọng.

Kết Luận

Chúng ta đã xem xét chiến lược đầu tư của Peter Cundill và cách ông bị ảnh hưởng bởi phong cách đầu tư giá trị của Benjamin Graham. Chiến lược đầu tư này đã giúp Quỹ Cundill Value Fund mang lại lợi nhuận gấp 100 lần cho các nhà đầu tư trong 30 năm. Chúng ta đã trình bày một số hiểu biết chính từ cuốn sách. Để có thêm chi tiết, hãy mua một bản sao của cuốn sách tuyệt vời này. Và đọc nó vào lần tiếp theo bạn đi máy bay, giống như Peter Cundill đã làm cách đây khoảng 50 năm.

Happy Live Team (Biên dịch Etmoney)

Có thể bạn quan tâm

Bộ sách Đầu tư giá trị từ A đến Z