Những lỗi lập luận phổ biến của đám đông trong đầu tư

Chỉ có một cách để mô tả hầu hết các nhà đầu tư: người theo xu hướng. Các nhà đầu tư giỏi toàn ngược lại vì kết quả đầu tư vượt trội cần phải có tư duy cấp độ hai. Đây là cách tư duy khác biệt so với nhiều người khác, phức tạp hơn và sáng suốt hơn – Howard Marks

Theo định nghĩa, đám đông không thể có cùng lối tư duy này. Do đó mà sự đánh giá của đám đông không thể nắm giữ chìa khóa thành công. Hơn nữa, xuất phát từ quan điểm đồng thuận xu hướng là thứ cần đi ngược lại và danh mục đầu tư đồng thuận là thứ phải tránh xa. Như dao động của con lắc hoặc chu kỳ lên xuống của thị trường, chìa khóa thành công cuối cùng nằm ở hành động đối lập với đám đông.

Đây là điều cốt lõi được trích từ lời khuyên của Warren Buffett: “Người ta càng bất cẩn trong công việc của họ thì mình càng phải cẩn trọng trong công việc của mình”. Ông ấy thúc giục chúng ta làm ngược lại những gì mà người khác làm: trở thành kẻ đi ngược trào lưu.

Làm điều tương tự như người khác làm sẽ đặt bạn vào tình thế dễ bị dao động vốn là một phần bị phóng đại bởi hành động của người khác và của chính bạn. Chắc chắn là bạn không hề mong muốn khi trở thành một phần của bầy đàn hoảng loạn rớt xuống vực thẳm, nhưng bạn cần một kỹ năng hiếm có, sáng suốt và kỷ luật để tránh điều đó.

Lỗi lập luận của đám đông rất rõ ràng và gần như chính xác:

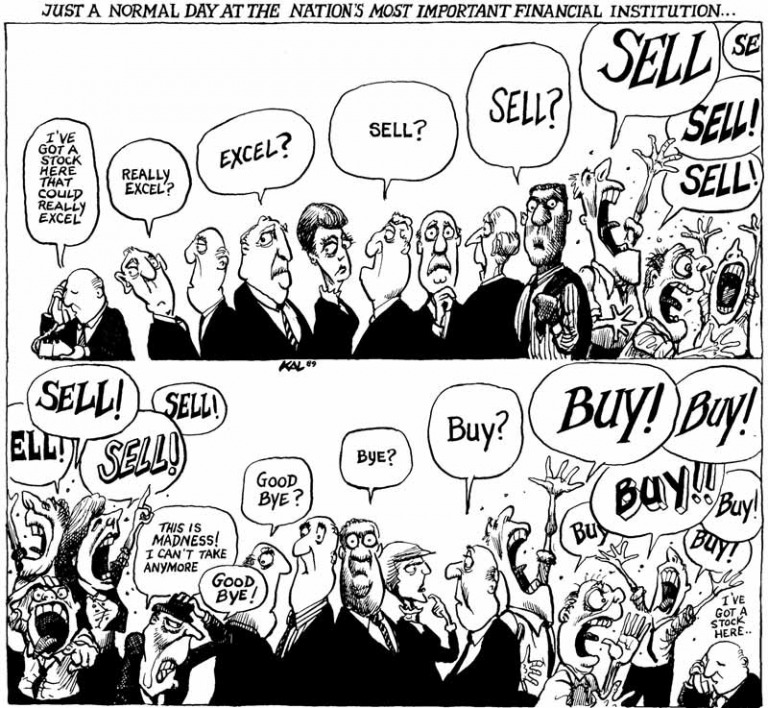

– Thị trường dao động đột ngột từ việc tăng giá rồi giảm giá và từ quá đắt đến rẻ mạt.

– Sự biến động của thị trường bị chi phối bởi hành động của “đám đông”, “bầy đàn” hoặc “hầu hết mọi người”. Thị trường tăng giá xảy ra khi nhiều người muốn mua hơn là muốn bán hoặc người mua có nhiều động cơ thúc đẩy rõ ràng hơn người bán. Thị trường tăng lên khi mọi người chuyển từ người bán sang người mua và khi người mua thậm chí có động lực mạnh hơn, còn người bán thì ít động lực hơn. (Nếu người mua không chiếm ưu thế thì thị trường không tăng giá).

– Thị trường cực đoan đại diện cho các điểm uốn. Điều này xảy ra khi mức tăng hoặc mức giảm đạt đến mức tối đa. Nói một cách ẩn dụ là đỉnh được thiết lập khi người cuối cùng sẽ trở thành người mua. Vì mỗi người mua tham gia vào bầy đàn tăng giá tại thời điểm lập đỉnh nên mức tăng không thể tiến xa hơn được nữa và thị trường đã ở ngưỡng cao nhất có thể hướng tới. Mua hoặc nắm giữ là rất nguy hiểm.

– Từ khi không còn ai để tăng giá nữa thì thị trường ngừng tăng giá. Nếu ngày hôm sau có một người chuyển từ người mua sang người bán thì thị trường sẽ bắt đầu giảm.

– Vì tại điểm cực đoan được tạo bởi những gì mà “hầu hết mọi người” tin tưởng thì hầu hết mọi người đều sai.

– Bởi vậy mà chìa khóa thành công trong đầu tư nằm trong việc làm ngược lại: tách ra khỏi đám đông.

Những người nhận ra sai lầm mà người khác mắc phải có thể thu được lợi nhuận khổng lồ thông qua việc đi ngược trào lưu.

Thỉnh thoảng chúng ta chứng kiến người mua điên dại hay người bán kinh hãi; gấp rút nhảy vào hoặc gấp rút thoát ra; thị trường quá nóng hoặc thị trường đóng băng, giá cao không bền vững hoặc giá thấp một cách lố bịch. Chắc chắn thị trường cũng như thái độ và hành vi của các nhà đầu tư chỉ dành một phần nhỏ thời gian tại điểm “cân bằng giữa hai thái cực”.

Điều này nói gì về cách chúng ta nên hành động? Nhập vào bầy đàn và tham gia vào các điểm cực đại của chu kỳ này rõ ràng là có thể gây nguy hiểm cho sức khỏe tài chính của bạn. Điểm cực cao của thị trường được tạo khi người mua khao khát kiểm soát, đẩy giá lên tới mức có thể không bao giờ thấy một lần nữa. Điểm cực thấp khi người bán hoang mang chiếm ưu thế và sẵn sàng bán tài sản với cái giá hóa ra là không đủ (ý của tác giả là lỗ vốn – chú thích của người dịch).

“Mua thấp bán cao” là câu châm ngôn lâu đời nhưng các nhà đầu tư bị gạt ra khỏi chu kỳ của thị trường thường chỉ làm ngược lại. Phản ứng thích hợp nằm ở hành vi đi ngược trào lưu: mua khi mọi người ghét và bán khi mọi người yêu thị trường. “Một lần trong đời” thị trường cực đoan dường như chỉ xảy ra một lần trong một thập kỷ hoặc tương tự vậy thường không đủ để cho một nhà đầu tư quanh việc tận dụng thị trường. Nhưng cố gắng như thế nên là một phần quan trọng trong cách tiếp cận thị trường của bất kỳ nhà đầu tư nào.

Đừng nghĩ chuyện sẽ dễ dàng. Bạn cần có khả năng phát hiện các trường hợp mà giá cả phân kỳ đáng kể so với giá trị nội tại. Bạn phải có tinh thần mạnh mẽ để vượt qua các triết lý thông thường (một trong những mâu thuẫn lớn nhất) và cưỡng lại huyền thoại thị trường luôn hiệu quả. Bạn cần có kinh nghiệm để làm nền tảng cho hành vi cương quyết này.

Bạn phải có sự hỗ trợ của kiến thức và tính kiên nhẫn. Nếu không đủ thời gian để trải qua các thái cực trong khi chờ lý do để chiếm ưu thế, bạn sẽ trở thành nạn nhân điển hình nhất của thị trường: người đàn ông cao 183cm bị chết đuối khi vượt qua con suối sâu trung bình 152cm. Nhưng nếu bạn cảnh giác với dao động cực giống con lắc của thị trường, bạn có thể nhận diện và dũng cảm bắt lấy các cơ hội thỉnh thoảng mới diễn ra.

Nguồn: Trích sách Điều quan trọng nhất

Có thể bạn quan tâm: Điều quan trọng nhất – Howard Marks

Sự khôn ngoan khác biệt dành cho những nhà đầu tư thông minh

(Cuốn sách huyền thoại Warren Buffett khuyên mọi nhà đầu tư nên đọc)