Ác mộng đại khủng hoảng kinh tế 1928-1929 – Cách thức từ tay trắng thành triệu phú từ cơn hoảng loạn

Gần 13 triệu cổ phiếu ‒ nhiều gấp ba lần số lượng giao dịch thông thường ‒ bị các nhà đầu tư hoảng loạn bán tháo trên thị trường chứng khoán New York.

Ngày 24 tháng 10 năm 1929, Phố Wall rối loạn. Gần 13 triệu cổ phiếu ‒ nhiều gấp ba lần số lượng giao dịch thông thường ‒ bị các nhà đầu tư hoảng loạn bán tháo trên thị trường chứng khoán New York.

Ngày này đi vào lịch sử như ngày thứ Năm đen tối (Black Thursday) mở đầu cho cuộc Đại sụp đổ (Great Crash) của thị trường chứng khoán Mỹ và cuộc Đại suy thoái (Great Depression) kéo dài từ năm 1929 tới năm 1933.

Chỉ số Dow Jones sụt giảm từ mức cao kỷ lục 381,2 ngày 3 tháng 9 năm 1929 xuống còn 230,1 ngày 29 tháng 10 năm 1929 và đạt điểm đáy ngày 8 tháng 7 năm 1932 khi đóng cửa ở mức 41,2 − giảm gần 90% so với mức đỉnh nó từng đạt được ba năm trước.

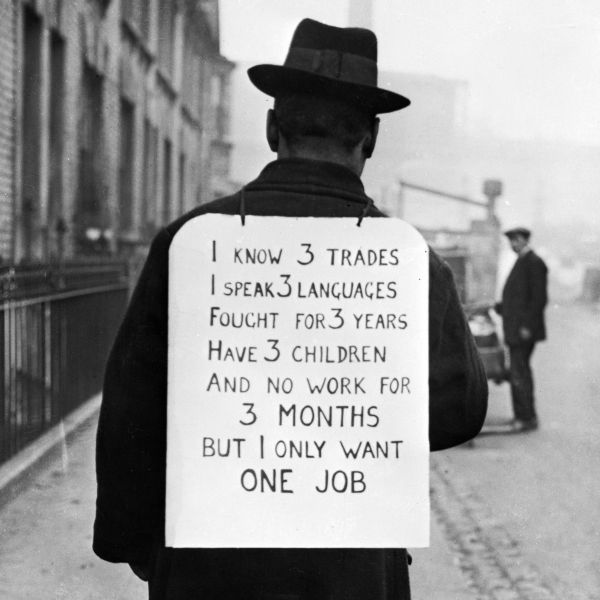

Cuộc khủng hoảng trên thị trường tài chính kéo theo suy thoái kinh tế trầm trọng trên phạm vi toàn cầu. Riêng tại Mỹ, sản xuất công nghiệp giảm 45%, GDP giảm 30%, tỷ lệ thất nghiệp lên tới 25% và 60% người Mỹ sống dưới ngưỡng nghèo khổ.

Chúng đều bắt đầu từ những đổ vỡ trong hệ thống tài chính, là hậu quả của tình trạng đầu cơ tài chính − địa ốc trong cơn lốc xoáy của tham vọng làm giàu dễ dàng. Như triết gia George Santayana đã nói:

“Quá khứ nếu không nhớ thì không biết đường nào dẫn đến tương lai!”

Con đường dẫn tới đại khủng hoảng ở Mỹ. Bắt đầu từ việc đầu cơ bất động sản ở Florida những năm 1920, nền kinh tế Mỹ rơi vào tình trạng bong bóng với việc các nhà đầu tư mua bất động sản với giá trời để đầu cơ sinh lời, hy vọng rằng giá cả thị trường tiếp tục tăng.

Các ngân hàng tiếp sức cho những hành động đầu cơ bằng việc cho vay dễ dàng. Thị trường chứng khoán ngày càng phồng lên, cho tới khi “vỡ tung” vào cuối năm 1929, đưa kinh tế Mỹ vào cuộc suy thoái tồi tệ nhất trong lịch sử.

Năm 1920 Tình hình sản xuất và tỷ lệ người lao động có việc làm đạt mức cao và không ngừng tăng. Lương tuy không tăng mạnh nhưng giá cả vẫn giữ ở mức ổn định. Tuy vẫn còn người nghèo nhưng cuộc sống của rất nhiều người đã đầy đủ, sung túc hơn trước.

Từ năm 1925 đến năm 1929, số lượng các nhà máy sản xuất đã tăng từ 183.900 lên 206.700, giá trị tổng sản phẩm chúng tạo ra tăng từ 60,8 tỷ đôla lên 68 tỷ đôla.

Vào giữa những năm 1920 Ở Florida, đất được chia thành các lô xây dựng và chỉ cần trả trước 10% tiền mặt là mua được.

Trong suốt năm 1925, cơn sốt làm giàu thật nhanh đã thu hút ngày càng nhiều người đổ xô đến Florida. Mỗi tuần, lại có thêm nhiều đất đai bị chia nhỏ thành lô để bán. Những gì vốn được gọi là bờ biển giờ đã cách xa biển đến 5, 10, rồi 15 dặm.

Tuy nhiên, mùa xuân năm 1926, lượng người mua – yếu tố quan trọng đẩy giá tăng – bắt đầu giảm.

Đầu năm 1926 thị trường xuất hiện vài dấu hiệu sụt giảm, hoạt động kinh doanh khẽ đi xuống, nên nhiều người cho rằng doanh thu năm trước đã tăng rất vô lý.

Tháng 2 chứng kiến một cú sụt lớn của thị trường và tháng 3 là sự sụp giảm đột ngột. Chỉ số công nghiệp Times giảm từ 181 hồi đầu năm xuống 172 vào tháng 2, sau đó giảm tiếp gần 30 điểm xuống còn 143 vào cuối tháng 3. Tuy vậy, vào tháng 4, thị trường lại vững vàng trở lại và tiếp tục đi lên.

Mùa thu năm 1926, hai cơn bão lớn ập đến, những trận bão gió khủng khiếp nhất vào ngày 18 tháng 9 năm 1926 đã cướp đi sinh mạng của 400 người, xé tung hàng ngàn mái nhà và cuốn hàng tấn nước cũng như một lượng lớn thuyền buồm lên đường phố Miami. Thị trường lại sụt giảm một lần nữa nhưng một lần nữa thị trường lại nhanh chóng hồi phục. Đến cuối năm, giá trị đã đạt mức tương đương hồi đầu năm.

Năm 1927, giá cả leo thang chóng mặt. Ngày qua ngày, giá cổ phiếu liên tục tăng. Lợi nhuận thu được không nhiều nhưng chúng mang lại cho người dân rất nhiều hy vọng .Trong suốt năm 1927, chỉ có duy nhất hai tháng là chỉ số giá trung bình không tăng.

Mùa xuân năm 1927, Montagu Norman – Thống đốc ngân hàng Anh Quốc, Hjamar Schacht -Thống đốc ngân hàng Reichsbank, và Charles Rist – Phó Thống đốc ngân hàng Pháp – đã đến Mỹ thuyết phục chính phủ nước này nới lỏng chính sách tiền tệ và được Cục Dự trữ Liên bang Mỹ chấp thuận.

Tỷ lệ tái chiết khấu của Ngân hàng Dự trữ Liên bang New York giảm từ 4 xuống còn 3,5%.

Được rót tiền, người dân nhất loạt đổ xô vào thị trường.

Mùa hè năm 1927, Henry Ford hạ màn cho mẫu ô tô bất tử Model T và đóng cửa nhà máy để chuẩn bị cho Model A.

Sự kiện này dẫn đến chỉ số công nghiệp của Cục Dự trữ Liên bang bắt đầu giảm.

Lúc này, người ta bắt đầu bàn nhiều hơn đến chủ đề suy thoái. Nhưng sự kiện này tác động không đáng kể đến thị trường. Tới cuối năm, khi sản lượng tăng trở lại, chỉ số công nghiệp Times lại đứng ở mức 245, tăng tổng cộng 69 điểm trong vòng một năm.

Ngày 4 tháng 12 năm 1928, Tổng thống Mỹ Coolidge triệu tập Quốc hội để đưa ra tuyên bố cuối cùng về tình hình đất nước. Đây thật sự là đỉnh cao của những năm tháng thịnh vượng. Bên ngoài nước Mỹ, thế giới sống trong hòa bình và thiện chí nhờ hiểu biết lẫn nhau…”

Trong suốt năm 1928, tổng khối lượng cổ phiếu được giao dịch trên Sàn Giao dịch Chứng khoán New York của cả năm là 920.550.032, vượt xa con số kỷ lục 576.990.875 cổ phiếu đổi chủ của năm 1927. Nhưng vẫn còn một chỉ số quan trọng hơn mô tả những gì đang xảy ra trên thị trường. Đó là sự gia tăng của các giao dịch ký quỹ.

Tiền ký quỹ – là số tiền nhà đầu cơ phải trả ngoài chứng khoán thế chấp để bảo vệ khoản nợ và phải tăng thêm nếu chứng khoán thế chấp mất giá và khả năng bảo vệ suy yếu – được tính toán và theo dõi rất đơn giản.

Theo chỉ số này, lượng đầu cơ tăng rất nhanh trong năm 1928. Đầu những năm 1920, lượng nợ của các nhà môi giới dao động từ khoảng 1 đến 1,5 tỷ đôla và chúng thường được gọi là khoản vay tính theo ngày hay khoản vay nóng do có khả năng thanh khoản rất nhanh. Cho tới cuối năm 1928 là 6 tỷ đôla.

Ngân hàng cung cấp vốn cho nhà môi giới, nhà môi giới lại cấp vốn cho khách hàng, và khoản thế chấp quay trở lại ngân hàng.

Một trong những nghịch lý của đầu cơ chứng khoán là khoản nợ bảo hiểm cho nó lại là khoản đầu tư an toàn nhất. Chúng được bảo vệ bởi các cổ phiếu mà trong trường hợp bình thường, có thể bán được ngay lập tức; và bởi tiền ký quỹ – số tiền có thể thu lại bất kỳ lúc nào nếu cần.

Năm 1928 , các ngân hàng New York có thể vay tiền từ Ngân hàng Dự trữ Liên bang với tỷ lệ 5% và cho vay lại trên thị trường vay nóng ở mức 12%.

Khi thị trường cất cánh với sự khởi đầu sôi sục ngay sau ngày 1 tháng 1, năm ngày sau đó, các khoản vay của nhà môi giới nhảy vọt lên tới 260 triệu đôla; trong ba ngày, lượng giao dịch trên Sàn Giao dịch Chứng khoán New York đã vượt ngưỡng 5 triệu đôla.

Trong năm 1928, ước tính có khoảng 186 quỹ tín thác đầu tư được thành lập. Trong những tháng đầu năm 1929, mỗi ngày có một quỹ mới ra đời, và tổng cộng có thêm 265 quỹ xuất hiện trong năm đó.

Năm 1927, các quỹ tín thác đã bán ra số lượng chứng khoán trị giá khoảng 400 triệu đôla; tới năm 1929, họ tung ra thị trường khoảng 3 tỷ đôla chứng khoán. Con số này chiếm ít nhất 1/3 lượng chứng khoán phát hành năm đó;

Và tới mùa thu năm 1929, tổng giá trị tài sản của các quỹ tín thác đầu tư được ước tính là hơn 8 tỷ đôla. Như vậy, tài sản của các quỹ tín thác đã tăng khoảng 11 lần kể từ đầu năm 1927.

Ngày 1 tháng 1 năm 1929, Khi giá cả ngừng tăng – hay nói cách khác, khi lượng người mua vì cái lợi tăng giá thưa dần – quyền sở hữu cổ phiếu ký quỹ không còn ý nghĩa nữa và ai cũng muốn bán ra. Thị trường mất cân bằng và nhanh chóng sụp đổ.

Chẳng bao lâu sau, mọi chuyện đã đi tới giới hạn cuối cùng. Thứ Hai, ngày 25 tháng 3 năm 1929 – ngày giao dịch đầu tiên sau buổi họp không chính thức hôm thứ Bảy, sự căng thẳng trở nên quá sức chịu đựng. Mặc dù, hay đúng hơn là vì Washington vẫn im lặng, người ta bắt đầu bán tháo.

Sáng ngày 26 tháng 3, tỷ lệ lãi suất vay nóng chạm ngưỡng 20%, mức cao nhất trong thời kỳ bùng nổ năm 1929.

Cuối năm 1935, United Founders, quỹ lớn nhất của nhóm, đã phải chịu một đợt tổn thất giá trị tài sản lên tới 301.385.504 đôla. Khi đó, cổ phiếu của quỹ này trượt dốc từ mức trên 75 đôla vào năm 1929 xuống chỉ còn chưa đến 75 xu.

Theo quan điểm (được thừa nhận rộng rãi) về những sự kiện này, mùa thu năm 1929, nền kinh tế đã chìm sâu vào suy thoái.

Tháng 6, các chỉ số công nghiệp và sản lượng của các nhà máy đều đạt đỉnh và bắt đầu chuyển hướng.

Tới tháng 10, chỉ số sản lượng công nghiệp của Cục Dự trữ Liên bang chững lại ở mức 117 so với mức 126 của bốn tháng trước đó.

Sau tháng 6, sản lượng thép bắt đầu giảm; tới tháng 10, khối lượng hàng hóa chuyên chở theo đường sắt cũng giảm đáng kể. Ngay cả ngành công nghiệp sôi động nhất là xây dựng cũng suy giảm từ vài năm trước đó, và chìm sâu hơn vào năm 1929.

Khi thị trường còn chưa sụp đổ, người ta vẫn có thể tiếp tục giả định có lý rằng chiều hướng đi xuống này sẽ nhanh chóng đảo chiều, cũng như một chiều hướng tương tự đã đảo chiều vào năm 1927, hay sau đó là vào năm 1949.

Không có lý do nào để tin rằng tai họa sẽ xảy ra. Không ai có thể nghĩ rằng, sản lượng hàng hóa, giá cả, thu nhập, và tất cả các chỉ số khác sẽ tiếp tục co lại trong suốt ba năm dài và u ám tiếp theo.

Chỉ sau khi thị trường sụp đổ, người ta mới nhao nhao cho rằng mọi thứ sẽ ngày càng tồi tệ hơn trong một thời gian dài…

Trích đoạn và tóm tắt từ cuốn: Ác mộng đại khủng hoảng 1929 – John Kenneth Galbraith

Có thể bạn quan tâm: Lạc Quan Tếu – Irrational Exuberance

Nhận diện SIÊU BONG BÓNG

Cơ hội làm giàu từ sự phi lý trí của thị trường chứng khoán