Arthur Andersen: “tay bảo kê” tài ba trong phi vụ lừa đảo Enron

Tại sao Enron, một công ty năng lượng lớn nhất nước Mỹ, đứng thứ bảy trong số các công ty lớn nhất của Mỹ, lại có thể phá sản nhanh đến thế? Trong kinh doanh, có công ty từ “vô danh tiểu tốt” trở thành đại gia thì cũng có những công ty lớn làm ăn liều lĩnh dẫn tới thua lỗ và báo cáo láo để lừa dối cổ đông.

Liên minh ma quái

Rất có thể ai đó sẽ bắt được đúng bệnh của Enron ngay từ đầu và bốc thuốc kịp thời, nếu như những báo cáo tài chính của Enron không được bảo kê bởi một thương hiệu lớn: Công ty tư vấn và kiểm toán Arthur Andersen.

Lãnh đạo Enron đã không chịu đứng ở lĩnh vực sản xuất và buôn bán năng lượng mà lại nhảy sang những lĩnh vực dịch vụ tài chính trong ngành năng lượng. Đây là lĩnh vực kinh doanh đầy mạo hiểm và cần rất nhiều vốn. Để che giấu việc công ty đã vay quá khả năng chi trả, lãnh đạo Enron đã lợi dụng kẽ hở luật pháp để lập ra các công ty con mà không khai báo tài chính.

Bằng cách này, Enron vừa không phải công khai các khoản nợ, vừa che giấu được những khoản lỗ. Kết quả là Enron đã thổi phồng lợi nhuận của mình và giá cổ phiếu của công ty cũng theo đó tăng lên vun vút. Khi mà Enron phải thông báo chính thức rằng từ năm 1997 công ty đã thua lỗ trên 500 triệu USD, những người “trong cuộc” đã kịp thời thu những món lợi khổng lồ từ cổ phiếu của công ty.

Cụ thể, ông Chủ tịch kiêm Tổng Giám đốc đã giữ 138 triệu USD từ cổ phiếu của công ty. Đầu năm 2001, Ken bán ra với giá 79 USD một cố phiếu. Hầu hết những vụ mua bán này đều không được công bố. Cuối năm 2001, mỗi cổ phiếu chỉ còn giá 0,6 USD.

Những hoạt động tài chính của Enron đều được dựa trên sự thiết kế và vận hành của điều mà nhiều nhà phân tích đặt tên là “những liên minh ma quái”. Một mạng lưới chằng chịt quan hệ giữa Enron, một số quan chức chính phủ và đặc biệt là Công ty kiểm toán Arthur Andersen đã giúp cho Enron.

Kế toán trưởng của Enron là Richard Causey – Kiến trúc sư thiết kế ra hệ thống lừa dối cổ đông – nguyên là kiểm toán viên của Andersen chuyển sang. Điểm lý thú là Andersen đã ký hợp đồng làm tư vấn cho Enron, sau đó chính mình lại đóng vai trò kiểm toán để xác nhận những báo cáo tài chính của Enron. Phí tư vấn và kiểm toán đều là những con số khổng lồ. Ví dụ, năm 2000, phí tư vấn là 27 triệu USD và phí tư vấn là 25 triệu USD.

Tin vào danh tiếng của Arthur Andersen (hoặc cố tin), đến lượt các công ty phân tích chứng khoán và ngân hàng đầu tư ở phố Wall cho đến trước lúc tàn cuộc vẫn khuyên các nhà đầu tư mua cổ phiếu của Enron.

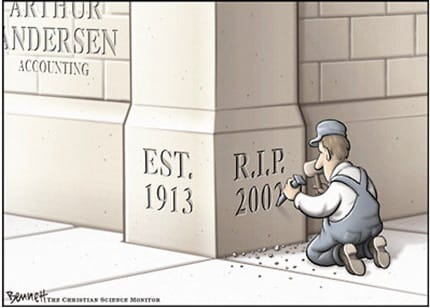

Diệt vong 1 thương hiệu lớn

Trước năm 2002, thị trường tư vấn tài chính và kiểm toán thế giới chịu sự thống trị tuyệt đối của ngũ đại gia: KPMG, Deloitte & Touche, Ernst & Young, PriceWaterhouseCooper, và Arthur Andersen. Họ chiếm ba phần tư doanh số của thị trường tư vấn – kiểm toán trị giá hàng trăm tỉ đô la mỗi năm. Trong 100 công ty lớn nhất thế giới, 99 công ty sử dụng dịch vụ của ngũ đại gia.

Nhưng từ đầu năm 2002, người ta đã hiểu là một trong ngũ đại đã diệt vong, và từ nay chỉ còn “tứ đại gia”. Bắt đầu từ vụ vỡ lở vào cuối năm 2001 và đầu năm 2002, mọi người mới nhìn kỹ hơn đến nhà kiểm toán Arthur Andersen. Đây không phải lần đầu đại gia này bị lâm vào rắc rối.

Nhưng tất cả các lần rắc rối trước, Andersen đều thoát ra bằng cách chi tiền “dàn xếp” với bên nguyên đơn. Luật pháp Mỹ cho phép bên bị đơn chi tiền để dàn xếp các vụ kiện dân sự trong khi vẫn không nhận lỗi. Nhưng đến vụ Enron thì Andersen không còn có thể dàn xếp, vì đây là vụ án hình sự.

Ngoài các lỗi như không phát hiện được những bất thường trong hồ sơ kế toán của Enron, giúp Enron nổi danh trên thị trường trong khi thực chất đang thua lỗ nặng… thì Andersen đã bị buộc một tội hình sự nghiêm trọng là cố ý cản trở công việc điều tra thông qua việc tiêu hủy hàng ngàn tài liệu có liên quan đến Enron.

Lời bào chữa duy nhất của Andersen là việc tiêu hủy tài liệu chỉ là “quy trình bình thường” và công ty vẫn lưu giữ những tài liệu ở mức tối thiểu theo luật định. Ngay sau khi bị kết tội, Andersen lập tức phải đối mặt với hàng loạt vụ kiện khác, với tổng số thiệt hại của khách hàng lên tới 300 tỉ USD.

Các cuộc đàm phán sáp nhập

Ngay sau khi vỡ lở vụ việc, Arthur Andersen bắt đầu thương lượng để sáp nhập vào Deloitte & Touche, công ty xếp thứ 5 thế giới trong lĩnh vực kiểm toán và từng là đối thủ cạnh tranh của Arthur. Cuộc đàm phán đầu tiên giữa hai hãng được bắt đầu với nội dung Deloitte sẽ đảm bảo thanh toán các khoản nợ của Arthur có nguồn gốc từ vụ phá sản Enron, và thương hiệu Arthur Andersen phải biến mất. Nhưng khi Deloitte nhận thức được qui mô của vấn đề, cuộc đàm phán đã không đi đến kết quả nào.

Cuộc đàm phán thứ hai là với KPMG, đối thủ cạnh tranh truyền kiếp của Andersen. Cũng như Deloitte, công ty KPMG không sẵn lòng tiếp nhận cái thương hiệu quá tệ hại, trong khi rất muốn tiếp nhận một phần trong số 85,000 chuyên gia của Andersen, những người không chỉ mang theo chuyên môn mà còn mang theo mối quan hệ với khách hàng.

Cuối cùng thì KPMG cũng đồng ý thu nạp 23 chi nhánh “ở ngoài nước Mỹ” của Andersen với cái giá rẻ mạt là 284 triệu USD. Một trong ngũ đại gia là Ernst & Young đã chiếm được phần lớn những khách hàng và chuyên gia của Andersen ở Mỹ.

Các công ty nhỏ hơn cũng kiếm được phần chia. Công ty tư vấn Hitachi Consulting của Nhật thuê lại 400 chuyên gia của Andersen, một trong số đó đến nay đã trở thành Tổng Giám đốc của Hitachi Consulting.

Đó là kết cục của Arthur Andersen, một công ty kiểm toán hàng đầu thế giới, với 85.000 chuyên gia và 89 năm lịch sử, đến nay chỉ còn không đầy 200 người, chủ yếu để hầu kiện trong các vụ kiện của cổ đông trong các công ty khách hàng trước đây.

Đạo đức kinh doanh kiểm toán

Đây không phải là trường hợp đầu tiên xảy ra việc làm sai lệch thông tin che mắt giới chức và lừa dối các nhà đầu tư. Các công ty kiểm toán khác cũng đã từng phải bồi thường những con số khổng lồ hàng trăm triệu đô la. Nhưng một khi chưa bị rút giấy phép kiểm toán, chưa ai phải đi đến kết thúc bi thảm như Andersen.

Khi một bản báo cáo tài chính bị thể hiện sai sự thật, người thiệt hại là cổ đông khi họ mua bán cổ phiếu dựa theo những thông tin đó. Người được lợi là những kẻ “bên trong” biết rõ nội tình, biết rõ khi nào phải mua và khi nào nên bán cổ phiếu.

Đã có những dấu hiệu báo trước, nhưng lợi nhuận khổng lồ đã làm mờ mắt công ty. Tháng 1/2001, một nhân viên kiểm toán của Andersen đã cực lực phản đối phương pháp kế toán của Enron. Vài tuần sau, nhân viên này bị Andersen chuyển sang bộ phận khác theo đề nghị của Enron. Một nhân viên của Merrill Lynch (công ty đánh giá xếp hạng chứng khoán) đã xếp hạng cổ phiếu của Enron vào loại “không có triển vọng”. Nhân viên này bị sa thải ngay sau đó.

Hội đồng định chuẩn kế toán của Mỹ đã đề ra một chuẩn kế toán, trong đó Enron và Andersen sẽ không thể che mắt cổ đông. Nhưng chuẩn này đã không được thông qua.

Chủ tịch Ủy ban Chứng khoán Mỹ, ông Arthur Levitt, đã cực lực phản đối việc một công ty vừa làm tư vấn vừa làm kiểm toán cho một khách hàng. Ông đã thúc đẩy việc ban hành luật cấm công ty kiểm toán làm tư vấn. Nhưng luật này cũng không được thông qua.

Về phần mình, có lẽ các công ty tư vấn kiểm toán sẽ phải xét đến một chuẩn đạo đức mới. Từ trước đến nay, trước bất kỳ một yêu cầu nào của khách hàng, thay vì nói “không”, họ đã nói “để chúng tôi giúp quý vị làm điều đó”.

Theo VietNamNet

Có thể bạn quan tâm: Tủ sách Đầu tư Happy.Live

![[TÂM SỰ ĐẦU TƯ #74] Số tiền 80 triệu tiết kiệm đã không cánh mà bay chỉ sau 3 ngày...](https://happy.live/wp-content/uploads/2021/07/tam-su-dau-tu-74-tien-80-trieu-tiet-kiem-da-khong-canh-ma-bay-chi-sau-3-ngay-happy-live-530x385.jpg)