Cách Warren Buffett thu lợi từ cuộc khủng hoảng năng lượng

Tỷ phú Warren Buffett không chỉ nổi danh nhờ những khoản đầu tư vào các công ty blue-chip tại Mỹ, ông còn rất “mát tay” trong thương vụ với các doanh nghiệp năng lượng.

Theo Bloomberg, khi giàn khoan Deepwater phát nổ ở Vịnh Mexico vào năm 2010 và gây ra vụ tràn dầu nghiêm trọng nhất lịch sử nước Mỹ. Công chúng đã đổ dồn sự chú ý về Công ty BP, đơn vị điều hành giàn khoan đến từ Anh. Tuy nhiên, dự án này còn có sự góp mặt của Công ty Mitsui của Nhật Bản với 10% cổ phần.

Công ty Mitsui là một trong số năm doanh nghiệp lớn nhất tại Nhật Bản trong lĩnh vực đầu tư vào các dự án năng lượng và hàng hóa trên khắp thế giới. Đơn vị này có mặt tại mọi “điểm nóng” kinh doanh như mỏ than ở Australia, mỏ dầu tại Oman và các silo ngũ cốc ở Canada. Trong nhiều năm, Mitsui là một doanh nghiệp kín tiếng, ít người chú ý đến.

Khoản đầu tư thầm lặng

Tuy nhiên, trong bối cảnh giá nguyên liệu thô tăng phi mã trong suốt 1 năm qua, các công ty thương mại Nhật Bản đang kiếm được số tiền khổng lồ từ các dự án đó. Vì vậy, các doanh nghiệp này trở thành những “người chiến thắng” trong đợt lạm phát bùng nổ năm 2022 khi lợi nhuận ròng của họ chạm mức cao kỷ lục.

Các công ty thương mại của Nhật Bản có thể kém nổi tiếng. Tuy nhiên, trong số những nhà đầu tư vào các doanh nghiệp này có một cái tên đình đám trong giới kinh doanh. Đó chính là ông Warren Buffett.

Công ty Marubeni, một trong năm “sogo shosha” của Nhật Bản. Ảnh: Bloomberg. |

Vị tỷ phú Phố Wall này đã biến khoản đầu tư trong 2 năm vào các công ty thương mại tổng hợp, hay còn được biết với tên gọi khác là “sogo shosha”, trở thành “vàng”. Gần đây, ông đã tăng cổ phần của bản thân trong các doanh nghiệp này. Hiện tại, ông Buffett là cổ đông lớn thứ 3 của Mitsui và là nhà đầu tư hàng đầu của Mitsubishi, Itochu, Sumitomo và Marubeni.

Năm doanh nghiệp kể trên đều hoạt động trong lĩnh vực tài nguyên thiên nhiên, kinh doanh hàng hóa.

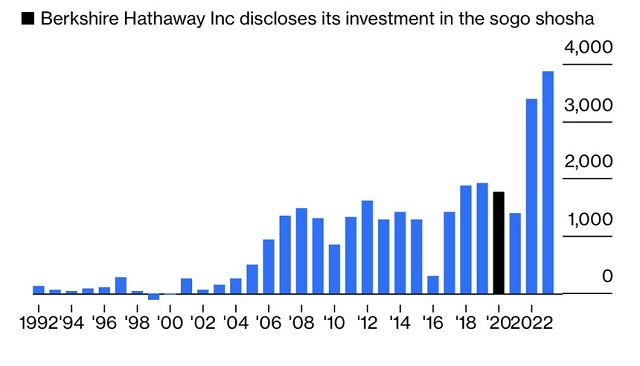

Công ty Berkshire Hathaway lần đầu tiết tiết lộ khoản đầu tư vào các “sogo shosha” vào tháng 8/2020 với 5% cổ phần trong mỗi công ty, tổng trị giá lên tới 6 tỷ USD. Giá trị của số cổ phần đó đã tăng hơn 50% dù đồng yen Nhật trở nên mất giá so với USD.

Cách đây 2 tháng, Berkshire tiết lộ họ đã đã mua thêm cổ phiếu, đưa tỷ lệ sở hữu lên khoảng 6,5%, tương đương khoảng 12 tỷ USD.

“Cỗ máy in tiền”

Công ty Berkshire đã “căn thời gian” đầu tư một cách chuẩn xác. Đúng theo tôn chỉ “hãy sợ hãi khi người khác tham lam và tham lam khi người khác sợ hãi”, ông Buffett đã đầu tư vào các “sogo shosha” sau khi nhiều nhà đầu tư khác chần chừ do lợi nhuận của các doanh nghiệp này trở nên trì trệ và thành tích kinh doanh không khả quan trên thị trường.

Trước năm 2020, tổng lợi nhuận ròng của các doanh nghiệp này chỉ dừng lại ở khoảng 1.500 tỷ yen, khoảng 11,2 tỷ USD, trong suốt hơn một thập kỷ và rất ít người cho rằng mọi thứ sẽ thay đổi theo hướng tích cực.

Xu hướng ESG cũng là một trở ngại khác đối với các nhà đầu tư chính thống. Vì các “sogo shosa” rất chú trọng đến các loại hàng hóa như than luyện kim, dầu mỏ và khí đốt tự nhiên hóa lỏng (LNG). Đối với những đơn vị không bị ràng buộc bởi ESG, vào năm 2020, đa phần trong số họ lo ngại rằng các dự án dầu mỏ sẽ trở thành một loại tài sản bị bỏ lại và nhu cầu về nguyên liệu hóa thạch rồi sẽ đạt đỉnh.

Tuy nhiên, những nhận định đó đã không trở thành sự thật. Đại dịch Covid-19 chỉ là yếu tố tạm thời làm gián đoạn nhu cầu sử dụng năng lượng. Ngay khi các nền kinh tế mở cửa trở lại, mức tiêu thụ cũng như giá hàng hóa đã tăng vọt. Năm ngoái, nhu cầu với than đã tăng lên mức cao nhất mọi thời đại. Trong khi đó, châu Âu phải tức tốc thay thế nguồn cung LNG của Nga. Dù kinh tế tăng trưởng chậm lại, lượng tiêu thụ dầu trong năm nay vẫn sẽ đạt mức cao kỷ lục.

Tổng lợi nhuận ròng của năm công ty thương mại hàng đầu Nhật Bản. Ảnh: Bloomberg.

|

Những yếu tố trên đã giúp các “sogo shosha” thành “cỗ máy in tiền” cho những nhà đầu tư đã đặt lòng tin vào họ. Ngay trước khi tỷ phú Buffett đầu tư, năm doanh nghiệp này đã báo cáo tổng lợi nhuận ròng là 1.700 tỷ yen, tương đương 12,8 tỷ USD, tính đến cuối tháng 3/2020. Trong năm tài khóa 2023, các công ty này dự đoán lợi nhuận ròng đạt gần 3.900 tỷ yen, tương đương 29 tỷ USD.

Mức lợi nhuận đó được thu về từ các dự án khai thác than, dầu, đồng và LNG. Dòng tiền cứ thế “chạy” về tài khoản của các cổ đông, khi họ nhận được khoản cổ tức cao kỷ lục và cùng với đó là những đợt mua cổ phiếu quỹ quy mô lớn. Giá cổ phiếu Mitsubishi và Mitsui, 2 “sogo shosha” có lợi nhuận cao nhất, tăng lần lượt 100% và 130% kể từ khi tỷ phú Buffett đầu tư vào năm 2020.

Nhà đầu tư trứ danh Buffett được biết đến nhiều hơn với các khoản đầu tư thành công vào các công ty blue-chip của Mỹ như Apple, Bank of America và Coca-Cola.

Tuy nhiên, ông cũng kiếm được rất nhiều tiền từ các doanh nghiệp kinh doanh nhiên liệu hóa thạch và hàng hóa. Berkshire là cổ đông lớn nhất của Chevron, công ty dầu mỏ lớn thứ 2 ở Mỹ. Tập đoàn của vị tỷ phú cũng sở hữu công ty đường sắt Burlington Northern Santa Fe Railroad, đơn vị chuyên vận chuyển than ở Mỹ.

Giá khí đốt tự nhiên và giá dầu đã “hạ nhiệt” nhưng vẫn ở mức cao so với lịch sử, giá than và đồng cũng ở gần mức cao kỷ lục. Bất chấp biến đổi khí hậu, thế giới vẫn cần than, dầu và khí đốt. Dù không bùng nổ như giai đoạn 2021-2023, tỷ phú Buffett và các “sogo shosha” có thể vẫn ghi nhận mức lợi nhuận cao trong thời gian sắp tới.

Nguồn: Phước Lộc – vietstock

============

>> Hãy trao gửi những tâm sự về trải nghiệm đầu tư của bạn với Happy Live nhé!

HÒM THƯ: TÂM SỰ ĐẦU TƯ