Chuyện Isaac Newton và quả đắng trong đầu tư nổi tiếng muôn đời

Không ai có thể phủ nhận được ngài Isaac Newton là một trong những bộ óc thông minh nhất thế giới. Ấy vậy mà để trở thành một nhà đầu tư thành công, chỉ mỗi sự thông minh về IQ thôi là chưa bao giờ đủ. Và câu chuyện nổi tiếng muôn đời của Newton và cổ phiếu South Sea Co. mà ông mua năm 1720 đã trở thành minh chứng vĩnh cửu cho sự thật đó.

Năm 1711-1720, cùng thời điểm với bong bóng Mississippi Company của John Law tại Pháp, ở Vương quốc Anh, xuất hiện một công ty tên là South Sea Co. – một đơn vị vận tải và thương mại đã thao túng chính quyền để giành được hợp đồng giao thương độc quyền (monopoly) tại Nam Mỹ, vùng biển Caribbean và vùng châu Á – Thái Bình Dương. Năm 1719, nhận thấy thị trường thuận lợi, công ty này quyết định bán cổ phiếu ra công chúng (“IPO”) và sớm trở thành cơn sốt đầu cơ tại đây.

Lúc bấy giờ, người dân xứ sở sương mù ngày càng lãng quên đi công việc kinh doanh cẩn trọng và từ tốn ngày trước, họ lao vào đầu cơ cổ phiếu South Sea để kiếm lời nhanh chóng. Thú vị thay, trong số đó, cũng có sự tham gia của một nhà vật lý học nổi tiếng thế giới: Isaac Newton.

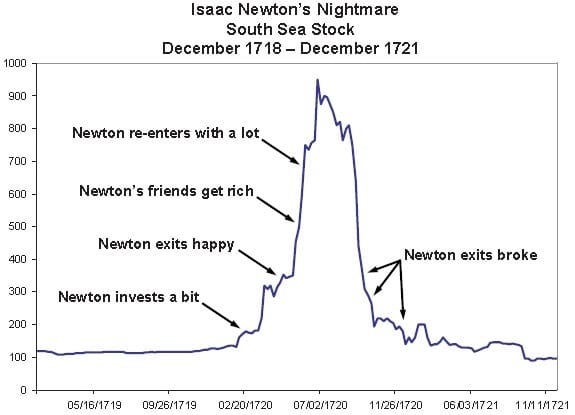

Như lời của ngài Jason Zweig kể lại trong tái bản quyển The Intelligent Investor, 2006: “Vào mùa xuân năm 1720, ngài Isaac Newton nắm giữ cổ phiếu của South Sea Co. – cổ phiếu nóng nhất Anh Quốc – được một thời gian. Nhìn xung quanh thấy thị trường sốt lên một cách điên rồ, lãi được 100% nhờ giá tăng, ông quyết định bán South Sea ra, thu về lợi nhuận 7,000 pounds sterling (tương ứng 1.5 triệu USD ngày nay).” Song, đúng như lời ngài Newton ngẫm lại sau này, những lời mà phố Wall thường trích lại một cách thích thú: “Tôi có thể tính toán được chuyển động của các vì sao, nhưng không thể nào hiểu được sự điên rồ (madness) của loài người.”

Vài tháng sau khi chốt lời, nhìn các bạn bè lãi lớn từ South Sea sau khi cổ phiếu này tăng tiếp lên 1,000 bảng (quý độc giả nhìn đồ thị trên), Newton tiếp tục dồn hết gia sản của ông mua vào gấp 3 lần lượng cổ phiếu South Sea ở giá cao và mất 20,000 bảng sau đó (tương ứng 3 triệu USD ngày nay). Tán gia bại sản ở độ tuổi gần 80, kể từ đó cho đến khi qua đời, Newton đã cấm tất cả mọi người trong nhà không được nhắc về cổ phiếu South Sea nữa…

Câu chuyện bi kịch của ngài Newton để lại cho ta nhiều bài học. Như các bẫy tâm lý mà ngài Munger từng liệt kê, ngài Newton đã bị hiệu ứng siêu kết hợp tâm lý (lollapalooza effect) khi ông: Vừa ghen tỵ với mức sinh lời của những người xung quanh, vừa sợ mất cơ hội, vừa bám víu vào cổ phiếu giảm giá đến mức mất cả tài sản.

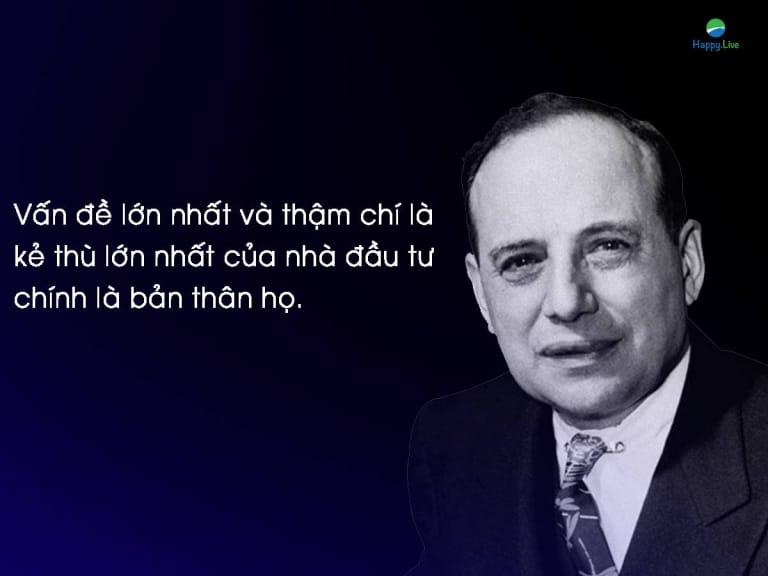

Như ngài Graham đã có một câu châm ngôn bất hủ: “Kẻ thù lớn nhất của nhà đầu tư, không ai khác, chính là bản thân anh ta”. Trong đầu tư, trí thông minh cảm xúc quan trọng khôn cùng: Ta cần hiểu rằng một cổ phiếu bị đầu cơ điên rồ thì không thể tăng giá vĩnh viễn được!

Thay vào đó, ta chỉ cần tích lũy những doanh nghiệp tuyệt vời mà ta am hiểu theo phương pháp đầu tư 4 chữ M của ngài Phil Town – tại mức giá vừa phải (reasonable). Thời gian còn lại, ta chỉ việc ngồi ung dung tự tại, mặc cho quy luật thị trường cuốn đi “những kẻ không mặc quần” bất cẩn; rồi từ đó, ta lại mua vào những kho báu ẩn dưới từ đống tro tàn ấy một cách nhẹ nhàng và từ tốn.

Nguồn: vietstock

Có thể bạn quan tâm: Payback Time – Ngày đòi nợ – Phil Town (Phương pháp đầu tư 4 chữ M)

![[TÂM SỰ ĐẦU TƯ #88] Thất bại là mẹ thành công](https://happy.live/wp-content/uploads/2021/08/tam-su-dau-tu-88-bai-la-thanh-cong-happy-live-530x385.jpg)