Còn ai muốn đánh bại thị trường không?

Khi đầu tư tiền của mình vào một quỹ tương hỗ, bạn thường không nghĩ đến việc mất tiền.

Tất cả những gì bạn muốn là kiếm tiền. Và đây chắc chắn cũng là mục tiêu của người quản lý quỹ của bạn, hoặc bạn có thể nghĩ như vậy.

Nhưng nếu bạn đọc hầu hết các quảng cáo của quỹ tương hỗ cũng như điều mà các nhà quản lý quỹ tự hào trên các kênh kinh doanh và trong các cuộc phỏng vấn trên báo, bạn sẽ thấy mục tiêu cuối cùng của họ là ‘đánh bại thị trường’.

Trên thực tế, toàn bộ ngành công nghiệp quỹ tương hỗ dường như đã âm mưu chống lại nhà đầu tư nhỏ bằng cách không cho anh ta làm gì ngoài việc này – “Hãy trao cho tôi tiền của bạn, và tôi sẽ giúp bạn đánh bại thị trường!”

Điều thú vị là hầu hết các nhà đầu tư quỹ tương hỗ cũng bị mắc kẹt trong cuộc đua đánh bại thị trường này, và đây là yếu tố duy nhất họ nhìn vào khi lựa chọn quỹ.

Những quỹ đánh bại thị trường trong quá khứ sẽ chiếm thế thượng phong so với quỹ gặp thất bại trong việc này.

“Vậy thì vấn đề với cách tiếp cận này là gì?” Bạn có thể hỏi. “Đầu tư hợp lý không phải là đánh bại thị trường hoặc kiếm được nhiều tiền hơn so với một số quỹ khác sao?”

Suy nghĩ của bạn không sai, nhà đầu tư thân mến.

Chữ ‘đánh bại’ này từ lâu đã ăn sâu vào bộ não của chúng ta như là thước đo duy nhất để thể hiện sức mạnh, trí thông minh và giá trị của chúng ta so với ‘bị đánh bại’.

Chẳng hạn việc tăng lương 20% sẽ khiến tôi rất hạnh phúc, nhưng nếu biết đồng nghiệp của tôi được tăng 25%, tôi sẽ cảm thấy thảm hại.

Hay như một cảnh trong bộ phim 3 chàng ngốc, “tôi cảm thấy không vui khi một người bạn của mình thất bại, nhưng tôi cảm thấy tồi tệ hơn khi anh ấy đến trước.”

Tư duy này cũng rất phổ biến khi đầu tư vào thị trường chứng khoán.

Lối ngụy biện của ‘đánh bại thị trường’

Nhân tiện, có bao giờ bạn nhận thấy rằng thước đo ‘đánh bại thị trường’ này chỉ hoạt động trong thị trường tăng giá không?

Trong giai đoạn thị trường tăng trưởng, và đặc biệt là trong các thị trường tăng trưởng dài, các nhà đầu tư truyền tụng rằng mục tiêu của người quản lý quỹ là làm thế nào để phù hợp hoặc đánh bại một số tiêu chuẩn (benchmark) cho một thị trường đang tăng.

Hầu hết các nhà quản lý quỹ cũng bước vào vòng lặp này. Tất cả những gì họ muốn làm là đánh bại lợi nhuận kiếm được từ quỹ của đối thủ cạnh tranh và chỉ số chuẩn, (ở Ấn Độ là BSE-Sensex).

Trên thực tế, việc đánh bại chỉ số chung của thị trường trở thành cơ sở phổ biến nhất để đánh giá hiệu suất.

Nhưng đây không phải tất cả sự thật, vì sự ngụy biện của niềm tin này được phơi bày trong thị trường gấu lớn.

Trong những giai đoạn như vậy, khi giá các cổ phiếu đổ rạp, ngay cả các nhà quản lý quỹ thành công với mục tiêu đã đề ra là đánh bại thị trường cũng có thể phá hỏng số tiền trong quỹ hưu trí của bạn.

Trong thế giới thực, bạn sẽ (bất ngờ!) bị tàn phá nếu bạn thua lỗ 50% vốn đầu tư, ngay cả khi Sensex giảm nhiều hơn số tiền đó, giả sử là 60%.

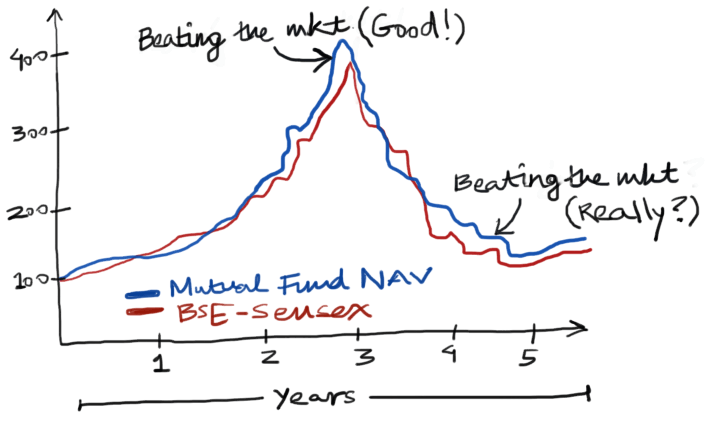

Biểu đồ dưới đây cho thấy sự chuyển động giả định của BSE-Sensex (chỉ số thị trường chứng khoán có trọng số tự do của 30 công ty uy tín được niêm yết trên sàn giao dịch chứng khoán Bombay) và giá trị tài sản ròng (NAV) của một quỹ tương hỗ trong giai đoạn thị trường tăng và giảm.

Quỹ tương hỗ đánh bại thị trường khi chứng khoán tăng, và nó cũng đã đánh bại thị trường khi thị trường chung đang giảm. Chỉ vậy thôi sao?

“Thị trường đang giảm, nhưng chúng ta giảm ít hơn,” là lời giải thích của người quản lý quỹ.

Nhưng nhà đầu tư rất tức giận, “Tôi đã ủy thác tiền của mình cho anh để anh có thể phát triển nó trong một khoảng thời gian, và hãy xem anh đã làm gì với nó hả?”

Nhưng đây có phải là phản ứng không cần thiết từ nhà đầu tư có mục tiêu đầu tư hợp lý, hợp lý luôn luôn là đánh bại Sensex mà?

Khi giảm ‘chỉ’ có 50% so với mức giảm 60% của Sensex, có phải người quản lý quỹ lại đánh bại Sensex? Vậy tại sao lại đổ lỗi cho anh ấy?

Sự thật là…

Chà, sự thật phũ phàng (nhưng chân thật) về đầu tư là đánh bại thị trường, không phải là một mục tiêu hợp lý.

Mục tiêu đầu tư duy nhất bạn phải có là:

1. Giữ tiền (bảo vệ vốn)

2. Kiếm tiền (gia tăng vốn).

Những điều này tuân theo hai quy tắc đầu tư của Warren Buffett:

- Quy tắc số 1: Không bao giờ mất tiền.

- Quy tắc số 2: Không bao giờ quên quy tắc số 1

Các quy tắc này cho thấy rằng các nhà quản lý quỹ tương hỗ bảo vệ thành công vốn của bạn và kiếm tiền cho bạn về lâu dài và trong các môi trường thay đổi đang thực sự phục vụ bạn.

Nhưng những người có mục tiêu duy nhất là đánh bại Sensex chỉ là sản phẩm của thị trường tăng trưởng và nó sẽ khiến bạn trở nên kiệt quệ trong suốt thị trường gấu.

Chạy nhanh hơn hay thông minh hơn?

Tôi tin rằng ‘đánh bại thị trường’ chỉ là một ý thích bất chợt.

Thực tế mục tiêu cốt lõi của bạn không phải đánh bại thị trường, mà là đáp ứng các mục tiêu tài chính của bạn một cách thoải mái.

Để đạt được điều đó, cho dù bạn kiếm được tương đương với thị trường hoặc hơn 1-2% so với lợi nhuận của thị trường đều không có ý nghĩa.

Thật sự, phần lớn tất cả các nhà quản lý quỹ tương hỗ đã không thể đánh bại thị trường trong 20 năm qua, nhưng bạn không phải là nhà quản lý quỹ và hiệu quả đầu tư của bạn không dựa trên căn cứ liệu bạn có thể đánh bại thị trường hay không.

Thay vào đó, nó sẽ được đánh giá bằng việc bạn và gia đình có sống thoải mái sau khi nghỉ hưu hay không.

Hãy nhớ rằng, cố gắng đánh bại thị trường giống như leo lên một máy chạy bộ không bao giờ dừng lại. Cuối cùng nó sẽ làm bạn kiệt sức, và khiến bạn văng ra khỏi chỗ.

Tôi nhớ một câu chuyện nhỏ sẽ làm cho sự ngụy biện về đánh bại thị trường rõ ràng hơn với bạn.

Một lần, hai anh chàng đang đi bộ xuyên qua khu rừng thì phát hiện ra một con hổ dường như đang đói meo. Một trong hai anh thò tay vào túi và lấy ra một đôi giày thể thao.

Người bạn kia nhìn anh chàng kinh ngạc, và hỏi, “Anh có thực sự nghĩ rằng đôi giày đó sẽ khiến anh chạy nhanh hơn con hổ đó không?”

Người thứ hai trả lời, “tôi không phải chạy nhanh hơn con hổ đó. Tôi chỉ cần chạy nhanh hơn bạn!”

Bạn hiểu rồi, phải không?

Theo cách tương tự, ý tưởng trong đầu tư là cổ phiếu hoặc quỹ tương hỗ của bạn không cần kiếm tiền nhiều hơn thị trường (hoặc bạn bè, người thân hoặc người quản lý quỹ của bạn).

Các khoản đầu tư của bạn chỉ cần kiếm đủ tiền (trong khi bảo vệ vốn) để đáp ứng tất cả các mục tiêu tài chính dài hạn của bạn và sống cuộc sống hạnh phúc trong những ngày hoàng kim của bạn.

Nguồn: safalniveshak; Happy Live dịch

Có thể bạn quan tâm: Tủ sách Đầu tư Happy.Live