George Soros đọc vị Mr. Market bằng thuyết phản xạ (reflexivity)

“Phân tích cơ bản tìm cách để nhận biết giá trị nền tảng được phản ánh như thế nào trong giá cổ phiếu, trong khi Thuyết phản xạ lại giải thích giá cổ phiếu ảnh hưởng đến giá trị nền tảng như thế nào. Một bên đưa ra bức tranh tĩnh, một bên đưa ra bức tranh động.”

Vào năm 1949 – sau khi rời khỏi Hungary hai năm trước đó – George Soros đã theo học tại Học viện Kinh tế – Chính trị London (London School of Economics – LSE) để nghiên cứu kinh tế và chính trị của quốc tế. LSE là một điểm nóng của chủ nghĩa xã hội, không khác gì với hầu hết các trường đại học khác tại thời điểm đó.

Nhưng LSE là cũng là nơi hai nhà tư tưởng lỗi thời, thị trường tự do kinh tế của Friedrich von Hayek và nhà triết học Karl Popper. Soros được theo học từ cả hai, nhưng Popper đã trở thành người thầy và có ảnh hưởng lớn đến cách nhìn nhận cuộc sống của ông.

Popper định hình cho Soros một khuôn khổ trí tuệ và tư duy mà sau đó Soros phát triển thành cả hai triết lý đầu tư và cũng là phương pháp đầu tư của ông. Trong những ngày sinh viên của mình, mục tiêu của Soros là trở thành một học giả, một nhà triết học. Ông bắt đầu viết một cuốn sách mà ông gọi là “The Burden of Consciousness” (Gánh nặng của ý thức). Chỉ khi ông nhận ra mình chỉ “nhai lại” triết lý của Popper và cuối cùng ông đã đặt tất cả những triết lý đó sang một bên và chuyển sang sự nghiệp tài chính. Kể từ đó, ông đã xem các thị trường tài chính như một phòng thí nghiệm nơi ông có thể thử nghiệm những ý tưởng triết học của mình.

Tôi có thể sai lầm

Soros xem việc vật lộn với câu hỏi triết học là việc làm mà ông coi là một khám phá quan trọng của tri thức: “Tôi đi đến kết luận rằng, về cơ bản tất cả các quan điểm của chúng ta về thế giới bằng cách nào đó nó là thiếu sót hoặc bị bóp méo, và sau đó tôi tập trung vào tầm quan trọng của sự biến dạng này trong việc định hình các sự kiện.”

Với cách nhìn nhận đó về thị trường, Soros đã kết luận: “Tôi có thể sai lầm.” Đây không chỉ là một nhận xét, nó đã trở thành nguyên tắc hoạt động và niềm tin của ông.

Hầu hết mọi người đồng ý rằng người khác phạm sai lầm hoặc chỉ sẽ thừa nhận có sai lầm trong quá khứ. Nhưng có bao nhiêu người công khai thừa nhận rằng họ sẽ là sai lầm khi đưa ra quyết định?

Rất ít. Như Soros đã ngụ ý trong bình luận của ông trong cuốn sách “Soros on Soros” về đồng nghiệp cũ của mình, Jim Rogers (quản lý quỹ và là tác giả của cuốn The Investment Biker): “Sự khác biệt lớn giữa Jim Rogers và tôi là Jim nghĩ rằng Quan điểm phổ biến là luôn luôn sai, trong khi tôi nghĩ rằng chúng tôi có thể sai cũng có thể đúng.”

Khi Soros hoạt động trong lĩnh vực đầu tư, ông vẫn nhận thức được rằng ông có thể là sai, và điều này ảnh hưởng rất lớn trong quá trình suy nghĩ riêng của mình. Điều này cho phép ông giữ một tinh thần linh và sự nhanh nhẹn tuyệt vời trong việc xoay sở và thay đổi cách suy nghĩ.

Soros cho rằng, tất cả mọi người đã nhìn nhận là thế giới “bằng cách nào đó đã thiếu sót và sai lệch”, nhưng thật sự sự hiểu biết của chúng ta về thế giới mới là không hoàn hảo và thường sai lệch.

Soros biến hiểu biết của con người về thực tế là không hoàn hảo thành một công cụ đầu tư mạnh mẽ. Ông có thể kiếm lợi nhuận bất kỳ lúc ông nhìn thấy những gì người khác không thể bởi vì lúc đó họ đã bị mù oán bởi niềm tin của chính họ.

Khi ông bắt đầu công việc của ông ở quỹ Quantum Fund, ông đã kiểm tra lý thuyết của mình bằng việc tìm kiếm xu hướng phát triển của thị trường hoặc sự thay đổi đột ngột sắp xảy ra mà không ai nhận thấy.

Ông đã tìm thấy một sự thay đổi xu hướng này trong ngành công nghiệp ngân hàng.

Nhiều quy định kể từ những năm 1930, các ngân hàng trở nên ù lì, cố định, bảo thủ và hầu hết tất cả các khoản đầu tư đều nhàm chán. Không có tương lai cho một Wall Street với nhà phân tích khéo léo, khôn ngoan trong lĩnh vực ngân hàng.

Soros nhận ra điều này và việc thay đổi là không thể tránh khỏi. Những người quản lý kiểu cũ đã lỗi thời cũng đến lúc nên nghỉ hưu và được thay thế bằng thế hệ trẻ năng động với tấm bằng MBA. Quản lý mới này sẽ là động lực để thúc đẩy toàn ngành công nghiệp vực dậy.

Năm 1972, Soros đã công bố một báo cáo có tiêu đề “The Case for Growth Banks” (Trường hợp các Ngân hàng Tăng trưởng”, dự báo rằng cổ phiếu các ngân hàng sẽ “cất cánh”. Ông cũng đã khẳng định việc quản lý của một số ngân hàng ngày càng tốt hơn. Và theo đó, cổ phiếu ngân hàng bắt đầu tăng lên, và Soros thu được một khoản lợi nhuận 50%.

Trong khi, Buffett tìm cách mua 1 vật có giá trị $1 với giá 40 hoặc 50 cent, thì Soros lại hạnh phúc khi trả $1, hoặc thậm chí nhiều hơn $1, vì khi đó ông có thể nhìn thấy một sự thay đổi sẽ làm tăng giá của vật đó lên đến $2 hoặc $3.

Lý thuyết phản xạ trong thực tế

Với Soros, nhận thức méo mó của con người là một yếu tố trong việc định hình các sự kiện diễn ra. Như ông đã nói: “Những gì mà niềm tin của con người đang làm là thay đổi sự thật” trong một quá trình mà ông gọi là phản hồi được ông đề cập trong cuốn sách “Thuật giả kim Tài chính”.

Đối với một số người như Paul Tudor Jones – một trader, cuốn sách là “sự cách mạng”, nó làm sáng tỏ sự việc phức tạp và nặng nề. Thông qua cuốn sách Soros cũng đã gặp Stanley Druckenmiller , người đã tìm kiếm ông ra sau khi đọc quyển sách, và cuối cùng Stanley Druckenmiller được Soros mời về quản lý quỹ Quantum Fund.

Tuy nhiên, đối với hầu hết những người khác cuốn sách đã không thể có gì đáng để quan tâm, thậm chí không thể đọc được, và rất ít người nắm bắt được ý tưởng trong thuyết phản hồi của Soros mặc dù ông đã cố gắng truyền đạt nó. Như Soros đã viết trong lời nói đầu của ấn bản bìa mềm, “Dựa trên phản ứng của công chúng… tôi đã không thành công trong việc chứng minh tầm quan trọng của thuyết phản hồi. Chỉ có phần đầu tiên trong lập luận của tôi -. Xu hướng hiện hành ảnh hưởng đến giá cả thị trường, và Phần thứ hai – Xu hướng hiện hành có thể trong một số trường hợp còn ảnh hưởng đến các nguyên tắc cơ bản được gọi là và những thay đổi trong giá cả thị trường gây ra những thay đổi trong giá cả thị trường – dường như không ai chú ý.”

Những thay đổi về giá cả thị trường gây ra những thay đổi trong giá cả thị trường? Nghe có vẻ vô lý quá phải không?

Nhưng không phải, nó không hề vô lý chút nào. Ví dụ như khi giá cổ phiếu đi lên, nhà đầu tư cảm thấy mình giàu có hơn và nhiều tiền hơn. Với một kết quả doanh thu và lợi nhuận của công ty tăng lên. Tiếp theo đó các nhà phân tích bắt đầu với những “cơ bản của công ty ngày càng cải thiện”, và kêu gọi, khuyến nghị các nhà đầu tư mua vào. Làm cho giá cổ phiếu đó tăng hơn nữa, làm cho các nhà đầu tư còn giàu có hơn nữa, vì vậy họ chi tiêu nhiều hơn. Và như vậy nó cứ di chuyển. Đây là những gì mà Soros gọi là “quá trình phản hồi” – một vòng phản hồi: một sự thay đổi trong giá cổ phiếu đã gây ra một sự thay đổi cơ bản trong công ty đó, lần lượt, biện minh cho sự gia tăng hơn nữa trong giá cổ phiếu. Và cứ tiếp tục như vậy.

Chắc hẳn các bạn cũng từng biết hiện tượng này? Các học giả đã viết về nó, thậm chí Cục Dự trữ Liên bang đã ban hành một bài báo về nó. Nó được gọi là “The Wealth Effect” (Hiệu ứng tài sản).

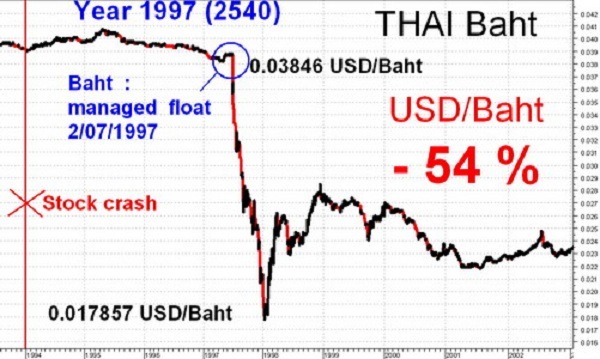

Đồng baht Thái sụp đổ năm 1997

Thuyết phản hồi là một vòng phản hồi của nhận thức làm thay đổi sự thật, và những sự kiện làm thay đổi nhận thức. Như sự sụp đổ của đồng baht Thái Lan vào năm 1997.

Tháng 7 năm 1997, Ngân hàng Trung ương Thái Lan ra quyết định cho phép thả nổi đồng tiền của mình. Các ngân hàng dự kiến sẽ giảm giá khoảng 20% đồng tiền của họ, nhưng đến ngày đồng baht sụp đổ từ 26 đồng bath cho 1 đồng đô la Mỹ lên đến hơn 50 đồng bath cho 1 đồng đô la Mỹ, thực chất đồng bath đã giảm hơn 50% giá trị của nó.

Các ngân hàng đã nhận thấy giá trị thực của đồng baht là xung quanh 32 với 1 đồng đô la theo mô hình lý thuyết định giá tiền tệ. Những gì các ngân hàng thất bại khi cho thả nổi đồng baht làm khởi động một quá trình tự tăng cường tính phản hồi đã làm cho đồng tiền của Thái Lan rơi vào trạng thái rơi tự do.

Thái Lan là một trong những “Con hổ châu Á”, một quốc gia đang phát triển nhanh chóng và được đánh giá là sẽ bước của Nhật Bản. Việc chính phủ cho cố định giá đồng đô la Mỹ, đồng baht Thái Lan được coi là một đồng tiền ổn định. Vì vậy, các ngân hàng quốc tế đã tích cực đổ hàng tỷ đô la Mỹ vào các công ty Thái Lan. Và người Thái rất vui khi họ đi vay vì lãi suất đô la Mỹ thấp hơn.

Khi đồng tiền sụp đổ, giá trị khoản nợ của các công ty nợ đồng đô la Mỹ đã đến hạn phải trả và bất ngờ phát nổ… khi các khoản nợ đó được tính bằng đồng baht. Cơ bản của các công ty đã thay đổi.

Khi nhìn thấy điều đó, các nhà đầu tư nước ngoài bán tháo cổ phiếu của các công ty Thái Lan. Họ đã thoát khỏi thị trường, nhà đầu tư nước ngoài chuyển đổi baht của họ sang đô la và trở về. Đồng baht sụp đổ. Ngày càng nhiều công ty Thái Lan tin rằng họ sẽ không bao giờ có thể trả được nợ. Cả nhà đầu tư Thái và nhà đầu tư nước ngoài lại tiếp tục bán tháo cổ phiếu trên thị trường.

Các công ty cắt giảm và sa thải nhân viên. Tỷ lệ thất nghiệp tăng vọt, người dân chi tiêu ít hơn – và có những người giữ lại khoản tiền chi tiêu vì họ sợ vào những việc không chắc chắn sẽ xảy ra. Nền kinh tế Thái Lan giảm mạnh… và triển vọng cho nhiều công ty Thái lớn, ngay cả những công ty không có các khoản nợ đáng kể bằng đồng đô la, bắt đầu nhận thấy việc kinh doanh của họ cũng ngày càng bấp bênh hơn.

Khi đồng baht rớt giá, nền kinh tế Thái khủng hoảng – và đồng baht tiếp tục rớt giá hơn nữa. Sự thay đổi trong giá cả thị trường đã gây ra sự thay đổi giá cả thị trường.

Chu kỳ bung – vỡ

Theo Soros, sự phản hồi là chìa khóa để có cái nhìn rõ hơn về mô hình chu kỳ bùng – vỡ. “Một quá trình bùng nổ/ phá sản chỉ xảy ra khi giá cả thị trường… ảnh hưởng đến cái gọi là “cơ bản”, yếu tố được cho là sẽ được phản ánh trong giá cả thị trường.”

Phương pháp của ông là tìm kiếm các tình huống mà nhận thức của “Mr. Market” khác biệt lớn về cơ bản so với thực tế. Khi Soros nhìn thấy một quá trình phản hồi của thị trường, ông có thể tự tin rằng xu hướng sẽ tiếp tục phát triển trong thời gian dài, và giá cả sẽ ngày càng tăng (hoặc càng giảm) nhiều hơn so với hầu hết những người sử dụng một khung phân tích tiêu chuẩn mong đợi.

Soros áp dụng triết lý của mình để xác định xu hướng thị trường trong giai đoạn đầu của nó và vị thế của mình trước khi đám đông chạy theo ông.

Năm 1969, một phương tiện tài chính mới, Quỹ tín thác đầu tư bất động sản (REITs), thu hút sự chú ý của ông. Ông đã viết một phân tích – lưu hành rộng rãi vào thời điểm đó – trong đó ông dự đoán một “Four Act” phản ánh sự bùng – vỡ của quá trình đó sẽ đẩy giá các công cụ mới này lên tận trời trước khi chúng sụp đổ.

I/ Khi lãi suất ngân hàng ở mức cao, REIT cung cấp như một thay thế hấp dẫn đối với tín chấp tài chính truyền thống. Khi việc đó xảy ra, Soros đã nhìn thấy một sự tăng vọt về số lượng REITs trên thị trường.

II/ Soros dự kiến rằng việc tạo ra những REITs mới, và mở rộng những cái hiện có sẽ giống như một cơn lũ tiền tề đổ vào thị trường tín chấp, gây ra một sự bùng nổ nhà ở. Lần lượt, sự việc xảy ra sẽ là tăng lợi nhuận kiếm được từ REIT và đẩy giá của các quỹ tín thác tăng vọt.

III/ Trích dẫn từ báo cáo của Soros, “Quá trình tự củng cố sẽ tiếp tục cho đến khi Quỹ tín thác chiếm một phần quan trọng của thị trường ngành xây dựng.” Như sự bùng nổ nhà ở do nới lỏng tín dụng, giá bất động sản sẽ giảm, số lượng ngày càng tăng các khoản vay khó đòi” và các ngân hàng sẽ trở nên hoảng sợ và họ đòi hỏi thu hồi dòn tín dụng trở về.”

IV/ Khi khoản thu nhập từ REIT giảm mạnh, sẽ tạo ra một chấn động mạnh trong ngành công nghiệp… và một sự sụp đổ. Vì thời gian chuẩn bị cho một cuộc chấn động diễn ra rất dài, theo ông các nhà đầu tư có nhiều thời gian để kiếm lợi nhuận từ phần phát triển vượt bậc của chu kỳ. Chỉ nguy hiểm thực sự mà ông đã nhìn thấy trước là quá trình tự củng cố (Act II) sẽ không thể kiếm được bất cứ phần lợi nhuận nào cả trong giai đoạn tưởng chừng như tốt đẹp nhất này.

Chu kỳ được phơi bày ra như những gì Soros đã dự báo, và ông đã kiếm được một khoản lợi nhuận khổng lồ khi sự bùng nổ đang phát triển.

Chuyển sự chú ý đến những thứ khác, hơn một năm sau khi REITs đã bắt đầu suy giảm, ông đã xem lại báo cáo ban đầu của mình và “tôi quyết định bán khống các chứng chỉ quỹ đó” Quỹ của ông đã kiếm một triệu đô la lợi nhuận trước khi thoát khỏi thị trường.

Soros đã áp dụng thuyết phản hồi để kiếm tiền ngay cả khi thị trường lên và xuống.

Đối với một số người, phương pháp của Soros cũng tương tự như giao dịch theo xu hướng. Nhưng theo xu hướng (đặc biệt là chartists) thường chờ đợi một xu hướng được xác nhận trước khi đầu tư. Khi xu hướng thực sự được hình thành (như trong “Act II” của chu kỳ REIT) thì Soros đã có ở đó. Đôi khi ông cũng sử dụng xu hướng để khẳng định thêm cho những đoán của mình vì hành vi theo xu hướng của thị trường sẽ làm tăng sự chắc chắn niềm tin của ông về xu hướng đó.

Nhưng làm thế nào để bạn biết khi nào xu hướng đó sắp kết thúc? Trung bình thì xu hướng ăn theo không bao giờ chắc chắn. Một số cảm thấy lo lắng về lợi nhuận, sự điều chỉnh thường xuyên của thị trường tăng. Những người khác chờ đợi cho đến khi một sự thay đổi trong xu hướng được xác nhận – đó chỉ xảy ra khi giá đã vượt mức quá cao và thị trường bắt đầu đi xuống.

Nhưng triết lý đầu tư của Soros cung cấp một khuôn khổ cho việc phân tích xem các sự kiện sẽ diễn ra như thế nào. Vì vậy, ông có thể dự báo một xu hướng dài hơn, và kiếm được lợi nhuận từ nó nhiều hơn hầu hết các nhà đầu tư khác. Và như trong ví dụ về REIT chúng ta có thể kiếm lợi nhuận từ cả sự bùng nổ và phá sản.

Lý thuyết về phản xạ của Soros là lời giải thích của ông cho thăng-trầm thay đổi tâm trạng của Mr. Market. Với Soros của nó trở thành một phương pháp để xác định khi tâm lý thị trường đang thay đổi, tạo điều kiện để cho ông “đọc suy nghĩ của thị trường.”

Nguồn: Aries Lee

Có thể bạn quan tâm:

Các phương pháp giao dịch ngắn hạn hiệu quả

trên thị trường Forex – Kathy Lien

(Chiến lược để thu lợi từ sự dịch chuyển của thị trường tiền tệ)