Làm sao để làm giàu từ CHU KỲ TÍN DỤNG?

“Trong đầu tư cũng như trong cuộc sống, có rất ít điều chắc chắn. Các giá trị có thể bốc hơi, ước tính có thể sai, hoàn cảnh có thể thay đổi và “chắc chắn mọi thứ” có thể thất bại.” – Howard Marks

Tuy nhiên, có hai khái niệm chúng ta có thể giữ vững với sự tự tin:

Quy tắc số một: hầu hết mọi thứ sẽ được chứng minh là theo chu kỳ.

Quy tắc số hai: một số cơ hội lớn nhất để đạt được lợi ích to lớn và mất mát là khi người khác quên đi quy tắc số một.

Một thứ hiếm khi đi theo một đường thẳng. Có sự tiến triển và sau đó có sự suy thoái. Mọi thứ diễn ra tốt đẹp trong một thời gian ngắn và sau đó nghèo nàn. Tiến độ có thể nhanh chóng và sau đó chậm lại. Suy thoái có thể leo thang dần dần và sau đó chuyển sang cao trào. Nhưng nguyên tắc cơ bản là mọi thứ sẽ tăng và giảm, phát triển và suy thoái. Điều tương tự cũng đúng với các nền kinh tế, thị trường và công ty đó là phải trải qua sự thăng trầm.

Lý do cơ bản cho tính chu kỳ trong thế giới của chúng ta là sự tham gia của con người. Máy móc có thể đi theo một đường thẳng. Thời gian không ngừng trôi về phía trước liên tục. Một cỗ máy cũng vậy khi nó được cung cấp đầy đủ năng lượng. Nhưng các quá trình trong các lĩnh vực như lịch sử, kinh tế liên quan đến con người và khi mọi người tham gia thì kết quả luôn thay đổi và luôn theo chu kỳ. Lý do chính cho điều này, tôi nghĩ là do con người có cảm xúc và không nhất quán, họ không ổn định và lạnh đạm như máy móc.

Các yếu tố khách quan đóng vai trò lớn trong các chu kỳ, tất nhiên là các yếu tố như các mối quan hệ định lượng, các sự kiện trên thế giới, sự thay đổi môi trường, sự phát triển công nghệ và các quyết định của công ty. Nhưng như môn tâm lý học đã chứng minh những điều này sẽ khiến các nhà đầu tư phản ứng thái quá, và do đó quyết định tới biên độ của các biến động theo chu kỳ.

Khi mọi người cảm thấy tốt về cách mọi thứ đang diễn ra và lạc quan về tương lai, hành vi của họ bị ảnh hưởng mạnh. Họ chi tiêu nhiều hơn và tiết kiệm ít hơn. Họ vay tiền để tăng sự hưởng thụ hoặc lợi nhuận tiềm năng của họ, mặc dù làm như vậy khiến tình hình tài chính của họ trở nên bấp bênh hơn (tất nhiên, các khái niệm như sự bấp bênh bị lãng quên trong thời kỳ lạc quan). Và họ trở nên sẵn sàng trả nhiều tiền hơn cho giá trị hiện tại hoặc một phần của tương lai.

Tất cả những điều này có khả năng đảo ngược trong một giây. Một trong những bộ phim hoạt hình yêu thích của tôi có một nhà bình luận truyền hình nói rằng: “Mọi thứ tốt cho thị trường vào ngày hôm qua đều không còn tốt vào ngày hôm nay.” Sự cực đoan của chu kỳ chủ yếu đến từ cảm xúc và điểm yếu của con người, không khách quan và không nhất quán. Chu kỳ là sự tự điều chỉnh và sự đảo chiều của chu kỳ không nhất thiết phụ thuộc vào các sự kiện ngoại sinh. Chu kỳ đảo chiều (thay vì tiếp tục mãi mãi) bởi vì xu hướng tạo ra lý do cho chính sự đảo chiều đó. Vì vậy, tôi muốn nói rằng thành công mang trong mình hạt giống của thất bại và thất bại là hạt giống của thành công.

“Mọi thứ tốt cho thị trường vào ngày hôm qua đều không còn tốt vào ngày hôm nay” – Howard Marks

Chu kỳ tín dụng xứng đáng được đề cập rất đặc biệt vì tính tất yếu của nó, tính biến động cực đoan và khả năng tạo cơ hội cho các nhà đầu tư ăn rơ với nó. Trong tất cả các loại thì chu kỳ tín dụng là chu kỳ yêu thích của tôi.

Tôi tham gia vào việc đầu tư càng lâu, tôi càng ấn tượng bởi sức mạnh của chu kỳ tín dụng. Chỉ cần một lượng nhỏ trong nền kinh tế để tạo ra một lượng lớn trong khả năng cung cấp tín dụng có tác động lớn đến giá tài sản và chính tín dụng đó quay trở lại nền kinh tế.

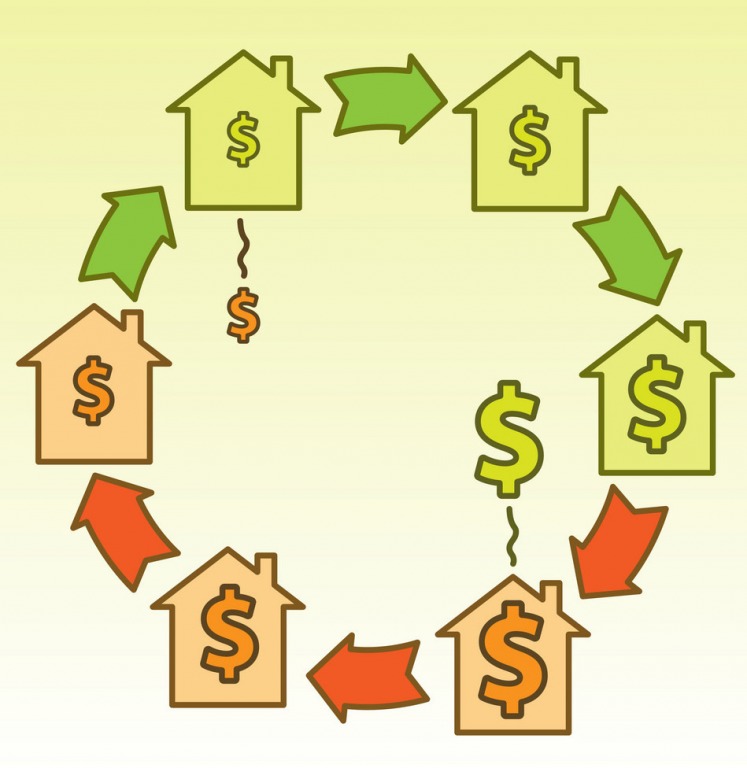

Quy trình rất đơn giản như thế này:

• Nền kinh tế chuyển sang thời kỳ thịnh vượng.

• Các nhà cấp vốn phát triển mạnh, tăng nguồn vốn của họ.

• Bởi vì tin xấu khan hiếm, rủi ro trong việc cho vay và đầu tư dường như đã giảm đi.

• Sự lo ngại rủi ro đã biến mất.

Các tổ chức tài chính chuyển sang mở rộng hoạt động kinh doanh của họ nghĩa là để được cấp thêm vốn. Họ cạnh tranh để giành thị phần bằng cách giảm lợi nhuận yêu cầu (ví dụ: cắt giảm lãi suất), giảm tiêu chuẩn tín dụng, cung cấp thêm vốn cho một giao dịch nhất định và giảm bớt các khế ước. Cuối cùng, các nhà cấp vốn của người vay vốn và các dự án phát triển vốn không đáng được tài trợ. Như The Economist đã nói hồi đầu năm nay: “Các khoản vay tồi tệ nhất được thực hiện vào thời điểm hoàn toàn thuận lợi nhất”. Điều này dẫn đến việc hao tổn vốn, đó là đầu tư vốn vào các dự án mà chi phí vốn vượt quá tỷ lệ hoàn vốn (Return On Capital hay ROC) và cuối cùng là trường hợp không hoàn được vốn.

Khi đạt đến điểm này, chân tăng (up-leg) được mô tả ở trên, phần tăng của chu kỳ bị đảo chiều. Thua lỗ khiến người cho vay trở nên chán nản và né tránh. Lo ngại rủi ro tăng lên và kèm theo là lãi suất tăng, hạn chế tín dụng và các yêu cầu khế ước. Vốn có sẵn ít hơn và tại đáy của chu kỳ thì chỉ có người vay chất lượng nhất mới được tiếp cận vốn và bất kỳ ai đạt yêu cầu này đều được tiếp cận.

Các công ty trở nên khát vốn. Người vay không thể đảo nợ của họ đã dẫn đến vỡ nợ và phá sản. Quá trình này góp phần và củng cố sự suy giảm kinh tế. Tất nhiên, tại điểm cùng cực của quá trình đã sẵn sàng để được đảo chiều một lần nữa. Bởi vì sự cạnh tranh thấp để cho vay hoặc đầu tư, lợi nhuận cao có thể được yêu cầu cùng với độ tín nhiệm cao. Những người đi ngược xu thế mà vi phạm cam kết vốn vào thời điểm này phải thử kiếm lợi nhuận cao và những lợi nhuận tiềm năng hấp dẫn đó bắt đầu thu hút vốn. Theo cách này, sự phục hồi kinh tế bắt đầu được thúc đẩy.

Tôi đã nói trước đó rằng các chu kỳ là tự điều chỉnh. Chu kỳ tín dụng tự điều chỉnh thông qua các quy trình được mô tả ở trên và nó thể hiện một trong những yếu tố thúc đẩy sự biến động của chu kỳ kinh tế. Sự thịnh vượng khiến việc cho vay được mở rộng và dẫn đến cho vay không khôn ngoan, tạo ra tổn thất lớn, khiến cho người cho vay ngừng cho vay, kết thúc sự thịnh vượng và cứ liên miên như vậy.

Lần tới, hãy nhìn xung quanh khi có khủng hoảng xảy ra; bạn có thể tìm thấy một người cho vay. Các nhà cấp vốn quá dễ dãi và thường xuyên tiếp tay cho bong bóng tài chính. Đã có rất nhiều ví dụ gần đây, trong đó tín dụng lỏng lẻo góp phần vào sự bùng nổ kéo theo sự sụp đổ nổi tiếng như: bất động sản năm 1989-1992; thị trường mới nổi năm 1994 -1998; Quỹ phòng hộ Long-Term Capital Management năm 1998; ngành công nghiệp triển lãm phim năm 1999-2000. Quỹ đầu tư mạo hiểm và các công ty viễn thông vào năm 2000-2001.

Trong mỗi trường hợp, những người cho vay và các nhà đầu tư đã cung cấp quá nhiều tiền rẻ, kết quả là bành trướng quá mức và thua lỗ nghiêm trọng. Trong phim Field of Dreams, Kevin Costner đã nói: “Nếu bạn xây dựng sân bóng chày, họ sẽ đến”. Trong thế giới tài chính, nếu bạn mời chào những khoản vay rẻ, họ sẽ vay, mua và xây nhà. Họ thường không có kỷ luật và hậu quả rất tiêu cực.

Xin lưu ý rằng bản ghi nhớ này được viết cách đây gần mười năm, mô tả hoàn hảo quy trình thông qua cuộc khủng hoảng tài chính 2007 – 2008. Đó không phải là khả năng dự đoán đã giúp tôi viết nó mà chỉ là nhờ sự quen thuộc với một chu kỳ cơ bản không bao giờ kết thúc.

Nguồn: Trích sách Điều quan trọng nhất

Có thể bạn quan tâm: Điều quan trọng nhất – Howard Marks

Sự khôn ngoan khác biệt dành cho những nhà đầu tư thông minh

(Cuốn sách huyền thoại Warren Buffett khuyên mọi nhà đầu tư nên đọc)