Người càng không biết lại càng tự tin – Hiệu ứng Dunning-Kruger trên TTCK

“Một trong những điều đau lòng về thời đại của chúng ta đó là những người cảm thấy chắc chắn lại là người ngu ngốc, và những người có hiểu biết và khả năng sáng tạo lại tràn đầy hoài nghi và do dự.” – Nhà triết học Bertrand Russell.

1.Hiệu ứng Dunning-Kruger

Đầu tiên, dưới góc độ khoa học hiệu ứng này đã được nghiên cứu bởi Dunning, Johnson, Ehrlinger, & Kruger, 2003; Hodges, Regehr, & Martin, 2001; Edwards, Kellner, Sistrom, & Magyari, 2003; Haun, Zeringue, Leach, & Foley, 2000.

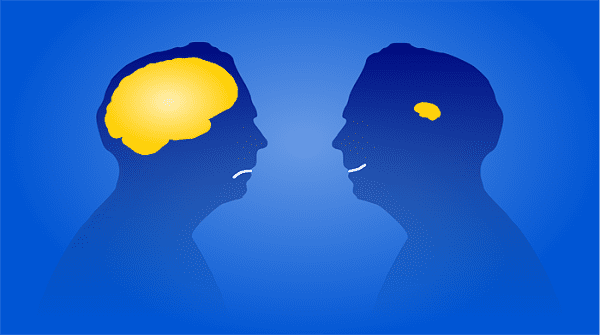

Tâm lý chung của con người thường xem mình giỏi hơn người khác, khi chưa trải qua đủ nhiều, họ sẽ ít mắc sai lầm nên độ tin chắc cao. Bản tính cố chấp hay thiếu năng lực những người bất tài sẽ không học hỏi được từ những sai lầm của mình, nên họ cũng thường “cho mình hơn người”, đó là biểu hiện của hiệu ứng Dunning – Kruger.

Kruger và Dunning đưa ra nhận xét rằng về một người năng lực kém sẽ:

1. Có khuynh hướng đánh giá quá cao năng lực, kỹ năng của họ

2. Không thể nhận ra kỹ năng, năng lực thật sự của người khác

3. Không thể nhận ra giới hạn của sự kém cỏi của họ

4. Vẫn có thể nhận thức về sự yếu kém của mình nếu họ được hướng dẫn để cải thiện thực sự.

Hiệu ứng này rất dễ thấy trong xã hội, người nào biết tí tí thường “đao to búa lớn”- “thùng rỗng kêu to” (biểu hiện 1); và những người hiểu biết “cỏn con” thường chỉ trích, xem thường những người hàng đầu (biểu hiện 2). Những người có kiến thức “nhai lại” thường sẵn sàng tự tin bỏ số tiền dành dụm cả đời vào thị trường chứng khoán, chơi tất tay với niềm tin là “mình giỏi” (biểu hiện 1&3).

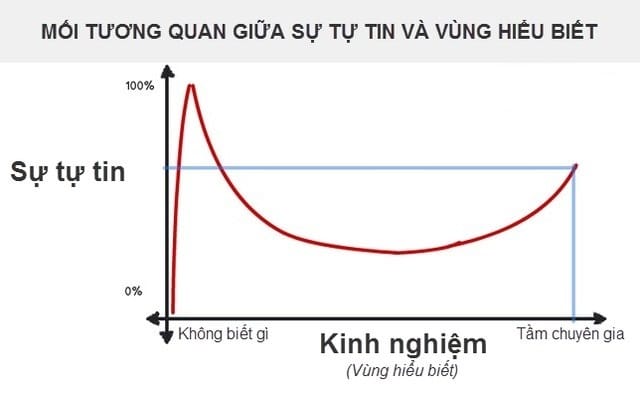

Sơ lược về biểu hiện hiệu ứng Dunning-Kruger: Khi không biết chúng ta sẽ không thấy tự tin, khi biết thêm chút ít ta thấy sự tự tin gia tăng nhanh chóng, rồi thêm tí hiểu biết nữa ta thấy cực kỳ tự tin – cho mình giỏi, sau đó càng hiểu biết thì sự tự tin sẽ càng giảm xuống, sau đó nếu đạt trình độ hiểu biết ở tầm chuyên gia ta sẽ thấy mình sẽ tự tin lên lại, nhưng sự tự tin ấy cũng chẳng bằng những người hiểu biết chút ít. Cho nên những người cho mình hiểu biết, thì hoặc là chuyên gia, hoặc chỉ là chém gió, đáng tiếc chuyên gia thì quá ít nhưng thùng rỗng kêu to thì nhiều. Cụ thể như hình:

Nên khi chúng ta “nổ” sự hiểu biết của mình, ta nên chú ý đến hiệu ứng này.

2. Biểu hiện trong thị trường chứng khoán

Hiệu ứng Dunning-Kruger biểu hiện trong tất cả các lĩnh vực trong đời sống, tuy nhiên vì tôi hoạt động trong lĩnh vực đầu tư chứng khoán nên tôi nêu ra vài biểu hiện của hiệu ứng Dunning-Kruger:

“Rất nhiều nhà đầu tư ăn dầm ở dề trên thị trường chứng khoán, thua bền vững…vẫn không tin rằng mình kém hiểu biết. Lỗi là tại Bầu Kiên, Biển Đông, Giá Dầu..”

Chơi tất tay, mình là thiên tài chứng khoán. Hay thích nổ hay phô diễn tài năng của mình.

Không bao giờ (rất ít) trao dồi kiến thức, cho mình giỏi và xem thường tài năng người khác.

Thích khẳng định, thường ca tụng cổ phiếu mình nắm giữ, và chê bai cổ phiếu khác.

Dựa vào hiệu ứng Dunning-Kruger, người càng nổ thì càng có khả năng banh xác, do sự thiếu hiểu biết của mình, một tai họa khủng khiếp đối với nhà đầu tư.

Sorros, một bậc thầy trong thị trường chứng khoán nói: “Tôi có thể sai lầm. Tôi giàu có vì tôi biết khi nào mình sai… Tôi tồn tại được nhờ nhận ra các sai lầm của mình”. Thì nhà đầu tư cá nhân cũng nên quan tâm đến sự “tin chắc” của mình, nó cũng có thể là một sai lầm!

Tuy nhiên điều may mắn, chúng ta có thể nhận thức được điều này nếu ta được hướng dẫn để cải thiện thực sự (điều số 4).

Vấn đề là bạn có đủ hiểu biết rằng mình kém hiểu biết không? Trong thị trường chứng khoán, nếu bạn nhận diện rằng mình kém hiểu biết về nó, bạn sẽ đọc sách thật nhiều, hoặc tham gia khóa học chứng khoán (nhớ phải lựa người nào thực sự giỏi chứ không phải quảng cáo giỏi) hoặc ủy thác và đầu tư vào các quỹ.

Trên thị trường chứng khoán 90-95% nhà đầu tư thất bại, nhưng hầu như ai cũng tin “nó sẽ chừa mình ra” – Đó hiệu ứng Dunning-Kruger.

Viết tới đây, lòng xốn xang muốn ngẫu hứng câu thơ, để chốt bài viết:

Ai chiến thắng mà không hề chiến bại

Ai nên khôn mà chẳng dại đôi lần (Dậy mà đi – Tố Hữu)

Nguồn: 500 dong

KHÓA HỌC “KUNGFU CHỨNG KHOÁN” – PHƯƠNG PHÁP ĐẦU TƯ ĐỘC ĐÁO KẾT HỢP PHÂN TÍCH CƠ BẢN (FA) VÀ PHÂN TÍCH KỸ THUẬT (TA)