Howard Marks: Đừng mơ tưởng đến chuyện đầu tư sẽ không thua lỗ!

“Một phương pháp đầu tư dựa trên giá trị vững chắc là đáng tin cậy nhất. Ngược lại, việc trông cậy vào người khác để mang lại cho bạn lợi nhuận bất kể giá trị dựa vào bong bóng có lẽ là ít nhất.” – NĐT Howard Marks.

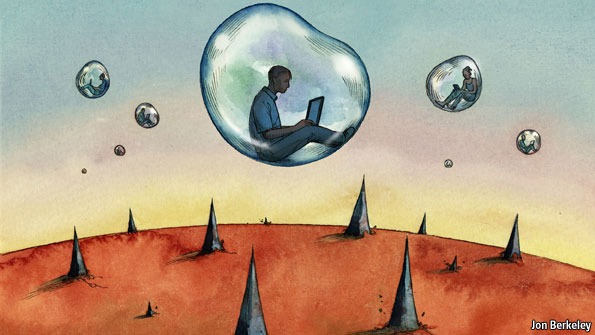

Trái ngược hoàn toàn với đầu tư giá trị thực thụ là chạy theo bong bóng một cách vô thức, trong đó mối quan hệ giữa giá cả và giá trị hoàn toàn bị bỏ qua. Tất cả các bong bóng bắt đầu với một vài sự thật:

• Hoa tulip đẹp và hiếm (vào thế kỷ 17 ở Hà Lan).

• Internet sẽ thay đổi thế giới.

• Bất động sản có thể theo kịp lạm phát và bạn có thể luôn sống trong nhà của mình.

Một vài nhà đầu tư thông minh tìm ra (hoặc thậm chí có thể thấy trước) những sự thật này, đầu tư vào tài sản và bắt đầu kiếm lợi nhuận. Sau đó có những người khác nắm bắt được ý tưởng hoặc chỉ để ý rằng mọi người đang kiếm tiền và họ cũng mua, nâng giá tài sản. Nhưng khi giá tăng hơn nữa và các nhà đầu tư trở nên bị ảnh hưởng bởi khả năng kiếm tiền dễ dàng, họ càng ngày càng ít suy nghĩ về việc liệu giá có hợp lý hay không.

Đó là biểu hiện của hiện tượng tôi đã mô tả trước đó: mọi người thường thích một thứ gì đó với mức độ ít hơn khi giá của nó tăng lên, nhưng trong đầu tư họ thường muốn giá tăng nhiều hơn.

Ví dụ, vào năm 2004-2006, mọi người chỉ có thể gợi lên những điều tốt đẹp về nhà ở và căn hộ: mong muốn tham gia vào giấc mơ sở hữu nhà ở của người Mỹ; khả năng hưởng lợi từ lạm phát; thực tế là các khoản vay thế chấp có giá rẻ và các khoản thanh toán sẽ được khấu trừ thuế; cuối cùng là sự khôn ngoan chỉ chấp nhận rằng giá nhà chỉ có tăng lên. Tất cả chúng ta đều biết chuyện gì đã xảy ra với sự khôn ngoan nhỏ bé đó.

Ý tưởng “không thể lỗ” nổi tiếng đó là gì? Trong bong bóng công nghệ, những người mua đã không lo lắng về việc liệu một cổ phiếu có được định giá quá cao hay không vì họ chắc chắn rằng ai đó sẽ sẵn sàng trả cho họ với giá cao hơn. Thật không may, lý thuyết kẻ ngốc hơn chỉ hoạt động cho đến khi nó dừng lại. Sự định giá cuối cùng cũng xuất hiện và những người mua bất chấp giá lãnh đủ khi họ phải chịu đựng hậu quả mà họ đã làm.

• Các mặt tích cực đằng sau cổ phiếu có thể là thật và vẫn gây ra thua lỗ nếu bạn trả quá cao cho chúng.

• Những lợi ích tích cực đó và lợi nhuận khổng lồ mà dường như mọi người chạy theo nó, cuối cùng có thể khiến những người này không cưỡng lại lòng tham.

• Đỉnh giá cổ phiếu hay đỉnh của một nhóm cổ phiếu hoặc cả thị trường xảy ra khi người nắm giữ cuối cùng sẽ trở thành người mua cuối cùng. Thời điểm xảy ra thường không liên quan đến sự phát triển yếu tố cơ bản (fundamental developments).

• “Giá quá cao” không đồng nghĩa với việc “tiếp theo giá sẽ giảm xuống”. Giá cả có thể được định giá quá mức và duy trì như vậy trong một thời gian dài… hoặc giá tiếp tục cao hơn và duy trì trong thời gian lâu hơn thế.

• Cuối cùng, việc định giá đóng vai trò quyết định.

Vấn đề là trong bong bóng, “hấp dẫn” biến thành “hấp dẫn ở bất cứ giá nào”. Mọi người thường nói, “Nó không rẻ, nhưng tôi nghĩ nó sẽ tiếp tục tăng vì thanh khoản quá cao” (hoặc bất kỳ lý do nào khác). Nói cách khác, họ nói rằng “Nó có giá không rẻ cũng không đắt, nhưng tôi nghĩ nó còn hơn thế nữa”. Mua hoặc nắm giữ trên cơ sở đó là vô cùng may rủi, và điều đó tạo ra bong bóng.

Trong bong bóng, sự mê đắm với đà tăng của thị trường chiếm lấy từ bất kỳ khái niệm nào về giá trị và giá cả hợp lý cũng như lòng tham (cộng với nỗi đau khi đứng cạnh người khác đang dường như kiếm tiền dễ dàng) sẽ vô hiệu hóa tính thận trọng; lúc đó, lòng tham có thể thống trị bất kỳ ai.

Tóm lại, tôi tin rằng một phương pháp đầu tư dựa trên giá trị vững chắc là đáng tin cậy nhất. Ngược lại, việc trông cậy vào người khác để mang lại cho bạn lợi nhuận bất kể giá trị dựa vào bong bóng có lẽ là ít nhất.

Nguồn: Trích sách Điều quan trọng nhất

Có thể bạn quan tâm: Điều Quan Trọng Nhất – Howard Marks

Sự khôn ngoan khác biệt dành cho những nhà đầu tư thông minh

(Cuốn sách huyền thoại Warren Buffett khuyên mọi NĐT nên đọc)